中国粉体网讯 随着中国盐湖提锂技术从进步到成熟,叠加资本的快速积聚,行业预计,2020-2025年中国本土盐湖提锂的碳酸锂产能释放有望从9.7万吨扩大至20万吨。占据全球碳酸锂产能供应量约1/5。

全球锂资源供应紧缺,倒逼盐湖提锂发开加快。中国企业对国内外盐湖资产并购箭在弦上,同时,中国盐湖提锂技术质变拐点渐行渐近,未来将在全球锂资源舞台上扮演重要角色。

近期,包括紫金矿业、西藏珠峰、亿纬锂能、富临精工、赣锋锂业等矿业、动力电池、材料企业纷纷将触手伸向国内外盐湖资源。

国际方面,10月,紫金矿业拟收购加拿大锂盐商Neo Lithium全部股份,总价约9.6亿加元(约合49.6亿人民币)。后者的3Q项目资源量700吨LCE(碳酸锂当量),储量130万吨LCE。

9月,西藏珠峰拟定增募资80亿元,其中37亿用于阿根廷锂钾有限公司年产5万吨碳酸锂盐湖提锂建设项目,1亿用于阿根廷托萨有限公司锂盐湖资源勘探项目。

国内方面,9月,富临精工拟3.33亿元收购青海恒信融9%股权,成为其股东后,将以增资方式再获得其25%股权。富临精工看中的,是其青海西台吉乃尔湖卤水盐湖资源探矿权。

7月,亿纬锂能宣布收购金昆仑28.125%股权和大华化工5%股权,后两者均是以盐湖资源开发为依托的锂盐企业。同时,亿纬锂能控股股东亿纬控股已取得大柴旦湖(A区)硼钾矿采矿权的抵押权,并拟收购大华化工29%股权。

3月,赣锋锂业拟收购伊犁鸿大100%的股权,若交易完成,赣锋锂业将持有五矿盐湖 49%股权。五矿盐湖拥有一里坪盐湖的采矿权。

背后逻辑不言而喻,为维稳锂资源供应安全问题,中国企业瞄准锂资源的开发力度和速度开始增强。在资源为王的背景下,除了海外品位较高的盐湖矿产之外,国内次优盐湖资源也日渐受到重视。

国内盐湖提锂有望占全球供给1/5

面对全球碳中和目标与TWh时代,锂资源战略重要性已经成为全球共识,未来争夺势必愈加激烈。中国加大盐湖提锂开发力度,对于保障锂资源供应安全具有重要战略意义。

需求侧看,自去年Q4以来,下游需求加速释放,货紧价扬推动锂盐价格重返历史巅峰。至10月初,电池级碳酸锂散单报价达到18万元/吨,较年初5-6万元/吨上涨接近3倍。

GGII数据显示,预计到2025年全球新能源汽车渗透率将达到20%以上,将带动全球动力电池出货量达到1100GWh。未来5年,全球储能电池年复合增长率约为72.8%,则2025年全球储能电池出货量有望达到416GWh。

按照1万吨碳酸锂加工产能可满足15GWh电池需求估算,1516GWh锂电池意味着将衍生出超100万吨的碳酸锂产能需求。

供给侧看,虽然中国探明锂资源量位于全球第六,但卤水锂资源占比约80%,且集中分布在青海及西藏,由于开采环境差、盐湖品质低、提锂技术桎梏等原因,国内锂资源长期重度依赖进口,2020年进口占比仍超70%以上。

与此相对应的是,受前几年锂盐价格持续下挫及疫情等宏观经济政策影响,澳洲锂辉石矿山相继出清重组,原计划新增产能无限延期,南美盐湖扩产计划也多被推迟,叠加价格非线性上行及国际政治环境因素,掌控锂资源成为战略性需求。

随着中国盐湖提锂技术从进步到成熟,叠加资本的快速积聚,行业预计,2020-2025年中国本土盐湖提锂的碳酸锂产能释放有望从9.7万吨扩大至20万吨。占据全球碳酸锂产能供应量约1/5。

提锂技术百花齐放成本不断下降

盐湖提锂的核心在于高效提锂技术的产业化。由于盐湖特征不同,国内的盐湖提锂技术很难借鉴国外技术,经过20年的摸索探究,国内的盐湖提锂技术正在进入质变拐点“前夜”。

目前,国内盐湖卤水资源主要分布在青海、西藏。其中,青海较大的锂盐湖有察尔汗盐湖、一里坪盐湖、东台吉乃尔盐湖、西台吉乃尔盐湖等;西藏较大的锂盐湖包括扎布耶盐湖、结则茶卡和龙木错盐湖等。

盐湖提锂技术路线需要因湖制宜,针对不同盐湖特征,国内已开发出离子交换吸附法、萃取法、膜分离法、电渗析法、煅烧法、太阳池法、电化学法等提锂技术。具体如下:

目前,青海各主力盐湖的工艺基本定型,基建成熟,已具备大幅扩产基础。与此同时,基于青海的技术和工艺积淀,也正在向西藏盐湖外溢,提升次优卤水资源的开发。

综合多种技术路线,“吸附+膜”集成方案的适用性强,目前应用企业包括蓝科锂业与藏格锂业,并在青海多家企业中推广,该方案的提锂效果以及实际运营效果较好,近期开发的“原卤提锂”技术也可视作这一方法的延伸。

行业观点指出,青海盐湖提锂未来有望成为保障中国锂资源供应安全的主力军,其中最主要的增量将来自察尔汗盐湖、西台吉乃尔盐湖,而“吸附+膜”集成提锂技术未来有望成为青海地区盐湖项目的主流提锂技术路线。

受益于技术进步,国内盐湖提锂的成本呈现不断下降趋势。其中,“吸附+膜”技术集成后成本大幅降低,目前已降至3.5万元/吨以下;膜法随着电渗析膜制造技术的升级,成本降至约2万元/吨;萃取法随着技术进步成本降至约4万元/吨;煅烧法也降至约4万元/吨;太阳池及电化学法成本有望降至1.5-2万元/吨。

主要企业进展

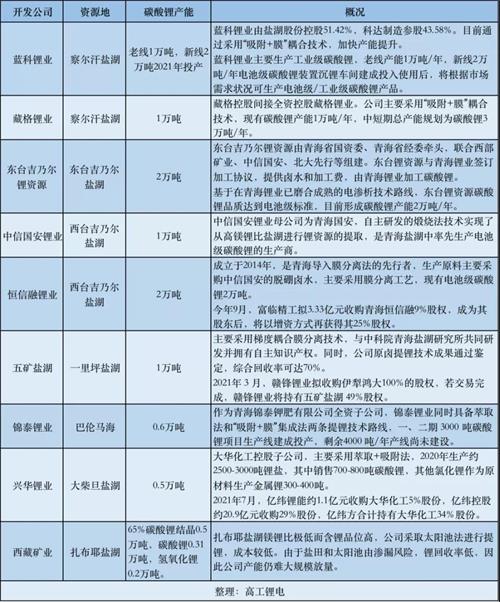

从国内盐湖提锂市场情况看,由于高原地区的生产环境恶劣、提取技术水平要求高、前期投入成本高,国内布局盐湖提锂规模化企业主要集中在蓝科锂业、藏格控股、东台吉乃尔锂资源/青海锂业、恒信融锂业、五矿盐湖、锦泰锂业、兴华锂业、西藏矿业等少数企业布局。

值得注意的是,越是品位低的资源,生产成本相对高,因此在前期投入上需要投入很大一部分费用给技术型装备企业。目前,提供提锂技术装置公司如蓝晓科技、久吾高科等。

其中,蓝晓科技可针对中、高、低不同品位的卤水提供不同方案,技术辐射精制、回收、除硼、矿石锂除杂等多个维度,目前服务于藏格锂业、锦泰锂业、五矿盐湖等。

久吾高科研发的“高性能锂吸附耦合膜分离工艺”配套连续移动床锂吸附装置,可进行原卤提锂,突破钾盐产能限制,提高锂收率。

行业观点认为,通过长期的技术迭代、工艺磨合,青海已经拥有全球领先的盐湖提锂技术,并加速向西藏及海外次优卤盐湖形成技术外溢。叠加中下游资本的积聚涌入,国内盐湖提锂大规模商业化拐点渐行渐近。

(中国粉体网编辑整理/青黎)

注:图片非商业用途,存在侵权告知删除