中国粉体网讯 电子陶瓷是一类具有独特电学、磁学特性的先进陶瓷材料,广泛地应用于电子工业,是电子元器件制造不可或缺的核心材料。随着电子信息技术的发展,各应用领域对电子陶瓷的需求不断释放,我国电子陶瓷产业面临着新一轮的机遇与挑战。

一、电子陶瓷的特性及分类

(一)电子陶瓷的特性

陶瓷材料是当代三大材料之一,先进陶瓷材料具有硬度高、强度高、耐磨损、化学稳定性好等优良的性能,此外,先进陶瓷材料还具有多种电、磁特性,因此,在电子工业中被大量使用。这类利用电、光、磁等功能特性,通过对表面、晶界和尺寸结构的精密控制加工而获得的一类功能陶瓷材料,被人们统称为电子陶瓷。

电子陶瓷因具有高介电常数、低介电损耗、电容量变化率可调整等优良的性能,主要用于电阻、电容、电感等电子元器件的制作。电子陶瓷兼具优异的导热性、热稳定性、致密性,因而在苛刻的电路环境中得以广泛应用。随着电子信息技术的快速发展,各个应用领域对电子元器件的性能质量要求更高,作为电子元器件制作的核心材料,电子陶瓷市场迎来重大机遇和挑战。

(二)电子陶瓷的分类

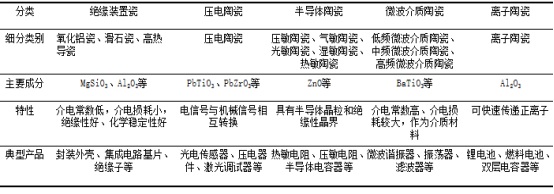

按照电子陶瓷的性能应用,我们可以将其分为绝缘装置瓷、压电陶瓷、半导体陶瓷、微波介质陶瓷和离子陶瓷5类,如表1所示。

绝缘装置瓷有多晶、单晶等多种微观结构,包括氧化铝瓷、滑石瓷等多种类型,主要成分为MgSiO3、Al2O3等,具有优良的绝缘性,介电常数低,化学稳定性好,用于电子设备和器件中的封装外壳、集成电路基片、半导体散热片等。绝缘体在陶瓷基片材料中占有重要的位置,尤其是在高级集成电路中,为获得更好的绝缘性和导热性,需要以高纯度的致密氧化铝烧结体作为绝缘基片和封装材料。

压电陶瓷是一种多晶陶瓷材料,在使用频率方面受到限制,主要由PbTiO3-PbZrO3烧结而成,能够实现电信号和机械信号的相互转化,是一种重要的换能材料,主要用于光电传感器、激光调试器、火花塞、谐振器等压电器件,是电子工业、汽车工业等行业不可缺少的元件。

半导体陶瓷主要成分有ZnO等,是一种多晶陶瓷材料,存在大量的绝缘性晶界,在烧结过程中完成了晶粒的半导体化,具有丰富的微观结构,适用于敏感材料的制作,可以将光、电等物理信息转化为电信号,是传感技术和敏感元器件制作的关键材料。

微波介质陶瓷主要成分有BaTiO3等,由于其介电常数高,介电损耗较大,常应用于微波频电路中作为介质材料,是无线电通信的基石,主要用于制作微波集成电路基片、小型化的微波介质谐振器等,广泛应用于移动通信、导航、全球卫星定位系统等领域。

离子陶瓷主要成分为Al2O3,能快速地传递正离子,主要用于锂电池、燃料电池、双层电容器的制作,广泛应用于新能源、电子工业领域。

表1 电子陶瓷的类别、特性及主要产品

二、电子陶瓷产业发展状况

(一)电子陶瓷行业产业链条

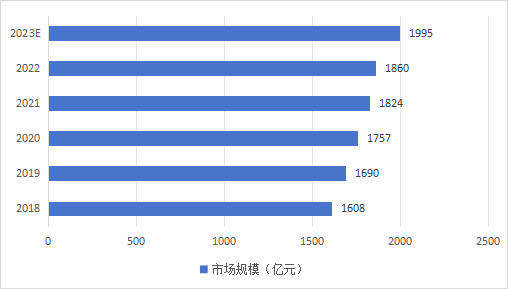

电子陶瓷产业链覆盖范围广泛,涉及上游、中游、下游三个环节。如图1所示。

图1 电子陶瓷产业链条

电子陶瓷产业链的上游主要包括原材料的供应商及生产设备的供应商;上游涉及的原材料可以分为3类,一是电子陶瓷粉体如氧化铝、氧化锆等,虽然部分粉体已经实现了国产替代,但是仍然有多种高端粉体的性能与国外同类产品存在差距。二是金属材料,如银浆、钨浆等贵金属浆体,大部分依赖进口。三是化学材料,如石蜡、聚丙烯酰胺、聚乙二醇分散剂等,主要从美国企业进口。电子陶瓷生产设备主要包括电子陶瓷粉体制备装备、电子陶瓷制备装备及精密加工设备,如精密电子陶瓷薄膜流延机、热压烧结设备、激光切割机等,部分设备已经实现了国产化,进口依赖性相对较小。

电子陶瓷产业链的中游是电子陶瓷生产企业,主要从事电子陶瓷类原件和产品的研发和生产加工,属于资金密集型和知识密集型企业。目前,我国电子陶瓷相关企业超过300多家,70%约为中小微企业。在研发生产过程中,由于电子陶瓷制备工艺相对复杂,为实现技术创新层面的突破,必须以相当数量的技术研发人员与高精度的自动化设备作为支撑,因此,较高的成本投入和技术壁垒,使得电子陶瓷行业门槛较高,为降低生产经营成本,电子陶瓷企业需要进行规模集约化管理以形成规模经济,增强市场竞争能力。

电子陶瓷产业链的下游主要是电子元器件的终端企业,主要用于各类电子整机中的振荡、耦合、滤波等电路中,最终广泛应用于无线通信、汽车工业、消费电子等领域的终端产品,作为我国新一代信息技术产业发展所需的关键战略材料之一,应用领域将不断扩展,整体促进电子陶瓷市场的需求增长。

(二)上游市场分析

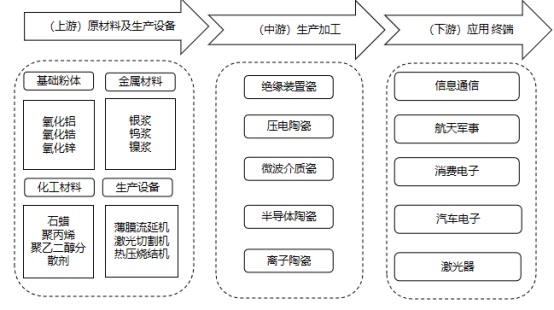

原材料成本在电子陶瓷制备成本中约占30%,主要包括基础粉、配方粉、金属材料、化工材料等。从全球市场份额来看,全球粉体产能主要集中在欧美和日本,国内依赖进口严重。目前,日本是全球电子陶瓷粉体的最大生产国,约占65%的市场份额,其中日本堺化学工业株式会社(Sakai)是全球电子陶瓷粉体材料的最大生产商,约占全球市场份额的28%。其次是美国福禄公司(Ferro)和日本碳素株式会社(NCI),分别占比约20%、14%。山东国瓷功能材料股份有限公司(国瓷材料)、日本富士钛工业株式会社(FujiTi)分别占约10%,9%。如图2所示。

图2 全球电子陶瓷粉体市场份额

在国内,国内粉体环节主要生产厂商有国瓷材料、东方锆业等,国瓷材料是我国重要电子陶瓷粉体供应商,通过掌握生产粉体的核心技术——水热法,实现了纳米级氧化锆材料的合成,是国内首家采用水热法大规模生产纳米级粉体的公司。水热法有较高的技术壁垒,国瓷材料是全球第二家掌握该生产方法的企业,打破了欧美和日本对纳米级氧化锆粉体的巨头垄断,成为全球纳米级氧化锆五大生产商之一,全球市场占有率达10%。

由此可见,在电子陶瓷产业的上游,日美仍然占据垄断地位。原材料的制约一方面导致我国电子陶瓷产业发展在源头上处于被动的位置,另一方面我国电子陶瓷产业生产成本居高不下,不利于稳健经营。因而,我国亟需加强技术创新,突破关键材料技术的发展瓶颈,实现高端粉体材料的国产化,总体提升国产替代率。

(三)中游市场分析

电子陶瓷产业链中游包括陶瓷外壳、陶瓷基片、片式多层陶瓷电容器(MLCC)陶瓷等部件,科学技术的发展加速了电子产品的更新换代,电子设备需求的增加引致电子陶瓷需求的增加,同时也对电子陶瓷元器件的性能与质量提出了更高的要求。

1.全球电子陶瓷发展状况

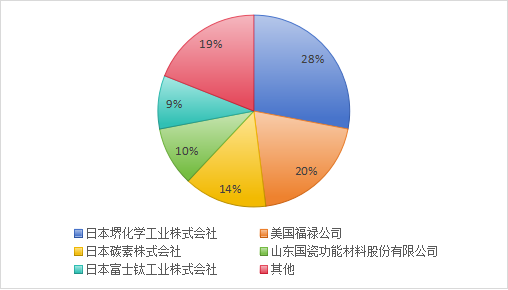

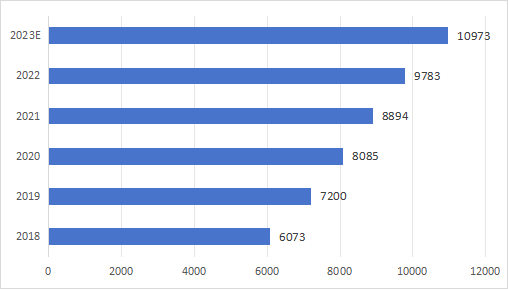

受益于5G通信、消费电子、汽车电子等领域的需求释放,全球电子陶瓷市场保持持续增长。2018年全球电子陶瓷市场规模约为1608亿元,2022年全球电子陶瓷市场规模约为1860亿元,2018-2022年间以3.7%的年复合增长率实现稳健增长。2018-2023年全球电子陶瓷市场规模如图3所示。

图3 2018-2023年全球电子陶瓷市场规模(单位:亿元)

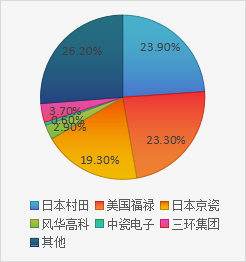

从市场份额来看,全球电子陶瓷市场主要被国外电子陶瓷厂商占据,集中度较高,日本、美国、欧洲在全球电子陶瓷市场处于领先位置,共占据了全球90%的市场份额。其中,日本以门类最多、产量最大、应用领域最广等多方面优势在市场占有率方面遥遥领先,占据了全球50%的市场份额,虽然美国较为注重基础研发,技术先进,但在产业化方面不及日本,约占据了全球30%的市场份额,欧洲电子陶瓷产业基本占据全球10%的市场份额。具体到企业而言,日本村田、美国福禄以及日本京瓷在全球市场中的份额分别为23.9%、23.4%和19.3%,位列前三,全球电子陶瓷市场呈现出三超多强的竞争格局。如图4、图5所示。

图4 全球电子陶瓷市场份额(地域)

图5 全球电子陶瓷市场份额(企业)

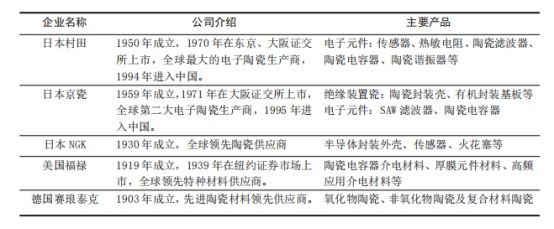

目前,全球电子陶瓷生产厂商主要参与者有日本村田制作所(简称日本村田)、日本京瓷株式会社(日本京瓷)、日本德山株式会社(德山化工)、日本住友化学工业株式会社(住友化学)、日本特殊陶业株式会社(NGK)、美国福禄公司、德国赛琅泰克集团等。国外部分重点电子陶瓷企业如表2所示。

表2 国外部分电子陶瓷企业产品及介绍

2.中国电子陶瓷产业发展状况

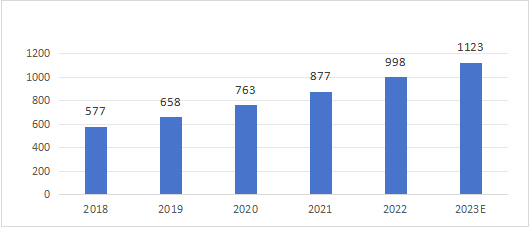

我国电子陶瓷产业发展始于20世纪50年代,起步相对较晚。得益于下游日益增大的市场需求,我国电子陶瓷市场进入快速上升发展阶段,如图7所示,从2018年的577亿元增长到2022年的998亿元,年复合增长率约为14.7%,国内增速远超全球。

图6 2018-2023年中国电子陶瓷市场规模(单位:亿元)

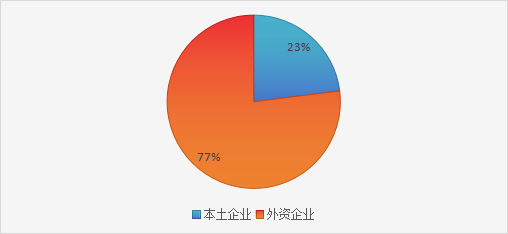

根据我国电子陶瓷企业市场份额,如图7,我国本土企业的电子陶瓷市场份额较小,而外资企业市场份额高于本土企业的3倍,国内市场主要被日美等国外企业占据,尤其是技术含量较高、附加值高的电子陶瓷产品,仍然依赖进口,国内主要瞄准中低端电子陶瓷市场,因此高端市场的国产替代率有很大的发展空间。伴随着5G通信的商业化以及数据中心的建设,电子元器件的需求将持续增加,叠加电子陶瓷国产替代化趋势,预计中国电子陶瓷市场将保持高速增长态势,市场将迈入千亿级别。

图7 中国电子陶瓷企业市场份额

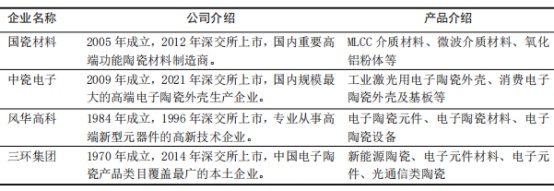

目前,国内主要龙头企业有山东国瓷功能材料股份有限公司、河北中瓷电子科技股份有限公司、广东风华高新科技股份有限公司、潮州三环(集团)股份有限公司等。国内部分重点电子陶瓷企业及重点产品如表3所示。

表3 国内部分电子陶瓷企业及产品

综上,由于技术壁垒较高、产业起步较晚、规模较小等因素,我国电子陶瓷产品在技术、附加值、质量等方面与国外知名厂商的差距还很明显,全球高端市场依然被美日企业占领,我国主要提供中低端电子陶瓷产品,在全球电子陶瓷市场竞争中,处于不利地位。未来,在国内产业政策的大力支持下,电子陶瓷产业将加速扩张,国内厂商的市场占有率将进一步扩大。

(四)下游市场分析

电子陶瓷市场的下游主要是电子元器件及终端设备,随着5G通信、消费电子、汽车工业市场等下游应用领域的快速发展,支撑了电子陶瓷市场需求的持续上涨。

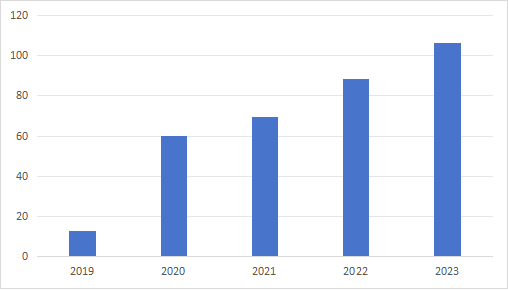

以5G为代表的新一代信息通信技术,具有高速率、高可靠性、大连接数等特点,因而对电子元器件的要求更高,需要小型微型、高频低损、更高的可靠性的材料。而电子陶瓷材料具有低介电常数、高频性能好、绝缘电阻高、机械强度高、热稳定性好等优势,能够满足5G通信技术对电子元器件的需求。2019年我国5G基站部署总量超过13万个,截至2023年底,我国新增5G基站突破100万个,5G基站总数高达337.5万个。因此,5G通信技术的快速发展将为电子陶瓷行业带来巨大的发展空间。

图8 2019-2023年中国新增5G基站个数(单位:万个)

随着新能源汽车和智能汽车日益受到人们的青睐,汽车的智能化、电动化推动了汽车电子市场规模的增长,汽车电子化成为汽车工业的发展趋势,这也对电子元器件的需求量和质量提出了更高的需求,需要更高性能、更微小的体积、更高可靠性的电子元器件。电子陶瓷材料可以提供更高效的电力转换和管理、传感和控制等功能,更好的满足汽车电子化的需要。近年来,中国汽车电子市场一直保持稳定增长。因此,新能源汽车和智能汽车的蓬勃发展将为我国电子陶瓷行业带来巨大的市场需求。

图9 2018-2023年中国汽车电子市场规模(单位:亿元)

随着移动互联网技术、居民收入不断增加,消费电子产品行业呈现稳定增长的态势。数据显示,2018到2022年全球电子消费品市场收入总体保持稳定,虽在2020年有小幅度下降,但伴随疫情平稳、经济回暖,消费电子市场重振需求。未来伴随着新一代消费信息技术与电子消费产品的融合,将会加速电子产品的更新换代,对电子元器件的需求持续增加,且对其性能也将提出更高的要求,因此,消费电子市场规模的扩张为电子陶瓷市场的发展持续注入发展动力,带来了良好的发展机遇。

图10 2018-2023年中国电子消费市场规模(单位:亿元)

三、中国电子陶瓷产业发展历程及存在的问题

(一)我国电子陶瓷产业发展历程

我国电子陶瓷产业发展开始于20世纪50年代,依次经历了起步探索、初步发展、爆发增长、成熟优化4个发展阶段。

第一阶段是初步探索阶段(1949-1990年),在此阶段,我国开始探索发展陶瓷产业,主要是制造陶瓷基体和固定电阻器,国内电子陶瓷产品种类单一(陶瓷电容器为主)、主要用于国防配套电子元件需求。

第二阶段是初步发展期(1991-2000年),得益于改革开放政策,国外厂商进驻内地,我国开始成为全国电子产业生产基地,电子元器件行业迎来了初步发展,同时,国家对科学技术产业的扶持政策也促进了电子陶瓷发展的产业化,但原材料、生产设备、生产技术主要依赖进口,以迎合市场需求为主流,进行相关产品的研发和生产,处于行业发展的初级阶段。

第三阶段是爆发增长期(2001-2010年),在此阶段,电子陶瓷生产企业相继成立,并引入了全套生产线技术和部分关键装备,进行吸收消化,国内电子陶瓷研发制备实力迅速提升,处在自主技术的研发积累阶段。

第四阶段是成熟优化期(2011年至今),此阶段,我国电子陶瓷企业在技术、工艺、产业链等方面趋于完善,专注于攻克电子陶瓷产业化核心技术,部分核心技术已经追赶上国际先进水平,市场份额占比不断提升,整体迈入成熟优化阶段。

图11 我国电子陶瓷产业发展历程

(二)主要问题

由于技术壁垒的限制,电子陶瓷行业长期被日美垄断,虽然我国部分电子陶瓷在理论研究和试验水平方面已经达到了国际先进水平,但是和日本、美国等发达国家相比还存在较大的差距。在新一轮信息技术时代,我国电子陶瓷业发展仍然存在以下问题。

1.技术创新能力不足

技术创新是产业发展的核心动力,电子陶瓷产业需要大量的技术支撑,因此亟需突破技术层面的限制,缩短与发达国家的差距。国内电子陶瓷行业在以下几个方面存在技术创新短板:一是高端粉体制备及分散技术短板,原材料受制于人。由于国内高端粉体在产品质量、产品规格等方面与国外企业存在一定差距,高纯度、超细、高性能粉体制造技术成为制约我国电子陶瓷产业发展的瓶颈,进口高端粉体仍然是大多电子陶瓷企业的无奈之选;二是产品缺乏竞争力,高端电子陶瓷市场主要被日美欧洲等国外企业垄断,国内电子陶瓷材料生产企业主要瞄准中低端市场,导致国内企业在利润空间、市场份额等方面受到限制;三是研发投入不足,国内电子陶瓷行业的研发投入占比相对较低,企业缺乏吸引高水平人才的机制,研发经费不足,力量薄弱,导致国内企业在技术创新方面缺乏核心竞争力。

2.技术成果转化困难

我国电子陶瓷产业的技术研发工作主要承担者是高校、研究院所。一方面我国高校虽然已经研发出了性质优良的产品,但是大部分仍然停留在实验室阶段,由于缺少产品的试验、推广及量产,难以进入产业化阶段,而企业却往往由于实验分析设备的缺乏而无法深入研究,因此,高校及研究院所与企业之间缺乏有效的沟通机制,产学研脱节,难以实现研究成果的转化;另一方面,电子陶瓷的研究领域分属材料和元器件不同领域,研究目标与侧重点有所不同,在现实应用中出现上下游的脱节,难以进行系统性的应用。

四、电子陶瓷未来发展趋势

(一)小型化与微型化

为满足电子信息技术的需要,设备的小型化和微型化已经成为发展趋势,这也意味着器件的小型化与微型化,对各类以电子陶瓷材料为基础的无源电子元器件提出了更高的性能要求。当前,片式功能陶瓷元器件是构成电子陶瓷无源元器件的主要成分,因此,未来加强电子陶瓷元器件的小型化和微型化是重点发展方向之一。

(二)集成化与模块化

为满足电子产品的功能多样化、集成高度化的发展要求,电子陶瓷元器件必然向功能集成化、器件组合化与模块化方向发展。要想实现电子陶瓷的集成化与模块化,关键在于先进异质材料共烧技术与低温共烧陶瓷技术,这是目前电子陶瓷领域的重要研究方向。

(三)功能复合化与多样化

随着电子信息市场竞争加剧,单一功能的电子陶瓷元件已难以满足性能需求。将电子陶瓷与其它材料(半导体、金属等)结合起来制成复合电子陶瓷以满足电子元器件在不同领域的应用需求,成为电子陶瓷发展的必然趋势。因此加强复合电子陶瓷的开发是当前研究重点之一,这为电子陶瓷器件化提供重要的技术支撑。

(四)无铅化与环境协调化

为实现经济的协调可持续发展,必须加强对环境友好型电子陶瓷的开发,这是电子陶瓷材料研究重点之一,如发展非铅系的压电陶瓷来替代当前用锆钛酸铅体系对环境保护具有重大意义。

参考来源:

[1]朱宇平,新一代信息技术背景下我国电子陶瓷的发展机遇和挑战

[2]中商产业研究院,2023年中国电子陶瓷产业链上中下游市场分析

[3]张文毓,电子陶瓷的研究与应用

[4]李平舟,电子陶瓷材料及产品与技术解读

(中国粉体网编辑整理/梧桐)

注:图片非商业用途,存在侵权请告知删除!