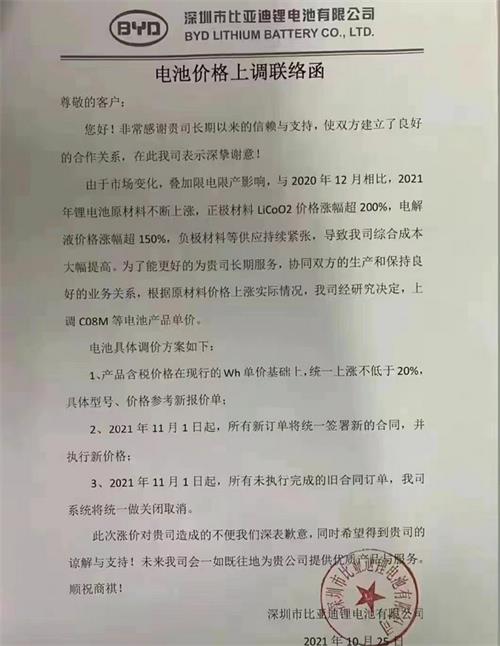

中国粉体网讯 日前,一份《电池价格上调联络函》显示,比亚迪(002594)决定上调CO8M等电池产品单价,产品含税价格在现行的Wh单价基础上,统一上涨不低于20%,2021年11月1日起,所有新订单将统一签署新的合同,并执行新价格,所有未执行完成的旧合同订单将关闭取消。

此次价格上调主要由于原材料价格上涨。比亚迪称,由于市场变化、叠加限电限产影响,与2020年12月相比,2021年锂电池原材料不断上涨,正极材料LiCoO2价格涨幅超200%,电解液价格涨幅超150%,负极材料等供应持续紧张,导致综合成本大幅提高。

涨价意味着电池厂商能够将上游原材料成本向下传导,为公司利润带来利好。股价率先表现出积极反应,10月26日比亚迪高开4%,股价一度摸高333元,刷新历史新高,随后股价回落,报收每股319.01元,涨0.52%。

据了解,C08M是一款动力电池,也可以用在储能领域。在1688批发网上有一款比亚迪C08M在售,商家向记者确认了上述涨价消息,并称除C08M之外还有一款C20M也将涨价,比亚迪大部分动力电池不外供,涨价函涉及的是B品、C品及用于梯次利用的电池等。

“原材料涨得多,电池自然要涨价。宁德时代在上半年已经涨了一波,但他们外流产品比较少,也不知道具体涨幅有多少。”上述商家称。

截至发稿,比亚迪暂未对涨价事项进行回应。

根据真锂研究的跟踪统计,目前动力电池成本涨幅普遍在30%~40%之间,这意味着即便电池涨价20%,今年很多电池企业也很难赚钱。

据GGII初步测算,方形铁锂电芯理论成本由年初的0.33~0.39元/Wh上涨到0.48~0.54元/Wh;方形动力523电芯的理论成本由年初的0.45~0.51元/Wh上涨到目前的0.61~0.67元/Wh;对应的圆柱三元523电芯的理论成本则由0.4~0.46元上涨到目前的0.58~0.64元/Wh。

利润空间受挤压已经从多家公司半年报中体现出来。今年上半年,宁德时代(300750)动力电池系统毛利率为23%,同比下降3.5%;国轩高科(002074)上半年动力锂电池毛利率为19.27%,同比下降6.09%;孚能科技(688567)在半年报中没有披露具体的毛利率水平,但表示期内行业内上市公司毛利率有所降低,而公司上半年毛利率下降幅度大于行业平均水平,主要因为供应链规模效应不显著,且镇江工厂处于产能爬坡阶段。孚能科技在2020年全年动力电池系统毛利率为9.81%。

虽然比亚迪电池基本上自己用,外供目前很少,因此涨价对整个电动汽车市场的实质性影响不大。但是比亚迪是电池龙头,示范效应很大,预计其他电池厂会纷纷跟进涨价。

涨价难落实

动力电池厂近期陆续传出涨价消息,但价格向下游传导的链条并不通畅。

两周前,鹏辉能源(300438)也传出一份涨价函,公司罗列出主要电池材料的涨幅,决定所有新订单将执行大宗联动定价,上调幅度视各产品材料占比及涨幅而定,报价每周实时更新,不接受长周期、等通知投料和提货的订单。此外还将对未提货的订单重新议价,并全面缩短账期。

鹏辉能源证券部确认该函属实,但表示具体涨价方案还要和具体客户谈判,并非所有订单涨价都能落实下来。目前公司产品大部分是消费类电池,动力电池占比只有20%~30%,“整车厂应该是行业内比较难以传导涨价的。”

国轩高科也传出一份落款为10月18日的调价商洽函。公司在函中坦言,随着电芯原材料价格的持续上涨,动力电池企业目前面临着新冠疫情以来的最大的难关。随着正极材料、电解液、铜箔、铝箔等的价格上扬,公司已尽最大努力来减少成本上扬带来的冲击,但收效甚微。因此公司拟定就双方已签订订单进行二次磋商。记者就此函致电国轩高科了解细节,公司表示不方便透露具体情况。

此外,记者还了解到,孚能科技近期也在考虑涨价。公司证券部回应记者称,调价方式会根据客户情况有所不同,有些会按照金属原材料价格波动来调整,有些会以下一款车型直接设定新价格,“动力电池签单一般按照车型来,周期都在一年以上,现在调价的事项还在和下游客户沟通。”

由于整车厂在产业链上具有较强话语权,电池厂想要落实涨价并不容易。一位动力电池厂商负责人告诉记者:“现在动力电池行业大家过得都很惨。我们也向整车厂提出了涨价,但很难实现。整车厂太强势了,每年都有降价目标,所以会要求供应商跟着降价,对我们来说不降价就不错了,涨价他们是不会答应的。”

在整车销售市场尚未出现涨价趋势,除了特斯拉多次上调价格透露出成本端的压力。10月24日,特斯拉美国官网显示,特斯拉将Model S长续航版、Model X长续航版车型的售价分别上调了5000美元;Model 3标准续航升级版、Model Y长续航版售价分别上调了2000美元。此前特斯拉多款车型已经历多次涨价,CEO马斯克曾表示价格上涨的原因主要是整个行业的供应链压力和原材料成本。

(中国粉体网编辑整理/青黎)

注:图片非商业用途,存在侵权告知删除