中国粉体网讯 近日,日本政府在自民党会议上公布尖端电子零部件作为“新指定物资候补”。计划将先进电子元件以及铀追加列入“特定重要物资”清单中,考虑追加的先进电子元件为MLCC(多层陶瓷电容器)。

来源:村田制造所

此外,据10月16日消息称,京瓷计划提高其泰国工厂的智能手机和电动汽车电容器(MLCC)产量,产能预计提高1成,将在2023财年起的3年内投资高达1000亿日元。村田制作所也在泰国北部建成了MLCC新工厂,将于11月开始供货。

MLCC产业,日系产商占据绝对优势

纵观MLCC产业链,其上游为原材料制造环节,包含两类主要原材料,一类是陶瓷粉,陶瓷粉料主要原料是钛酸钡、氧化钛、钛酸镁等;另一类是构成内电极与外电极的镍、铜等金属粉体材料;中游为MLCC制造环节,主要集中在日本、韩国、中国台湾和中国大陆地区。

来源:野村东方国际

上游材料主要被日本及美国公司所占领

上游主要是核心材料的生产,包括陶瓷粉体材料、内部电极材料(主要是镍内浆)以及外部电极材料(主要是铜浆)三部分。其中,全球海外陶瓷粉体前7大厂商有5家来自日本,前3大厂商日本堺化学、美国Ferro及日本化学;国瓷材料是国内首家、全球第二家成功运用水热工艺批量生产纳米钛酸钡粉体的厂家,也是中国大陆规模最大的批量生产并外销瓷粉的厂家,市占率为10%。

中游器件制造,日本具有绝对优势

在中游器件制造方面,MLCC制造最大的技术壁垒有三点:(1)以陶瓷粉料为核心的材料技术决定MLCC的层数/容值;(2)叠层印刷技术决定MLCC的层数/容值及良率;(3)共烧技术决定MLCC的品质。在这方面,国内厂商的制造工艺与日系龙头相差甚远。虽然说核心制造设备的技术壁垒远不及半导体产业那么高,但材料技术、精细加工技术短期内都难以突破,目前高端MLCC产品对日本进口还存在较强的依赖。

据相关资料显示,全球MLCC生产企业不到20家,其中村田和三星机电占据全球一半以上的市场份额,在产能和技术上的优势十分突出,具有绝对的市场主导能力。

数据来源:中国电子元件行业协会《2022年版中国MLCC市场竞争研究报告》

下游应用广泛,尤其新能源汽车产业

从应用领域来看,移动终端是MLCC最大的应用市场,在全球市场规模总额中的比例达到33%。从产业布局来看,各大日系厂商因全球经济环境的影响,各大厂的业绩都呈现下滑趋势,但仍然在不断的扩产。

■ 太阳诱电马来西亚沙捞越州(SARAWAK)工厂竣工,2025年投产;

■ 村田制作所泰国MLCC新厂竣工,将于11月份开始生产,2028年全面投产;

■ 村田制作所菲律宾的子公司建MLCC新厂,将于2025年9月底竣工;

■ 三大厂共同设立的合资公司MF材料株式会社,2026年秋季竣工,2027年投产,以提高MLCC用钛酸钡产能;

■ 太阳诱电常州MCC新厂一期竣工。

.....

大厂们一边利润下滑,一边又疯狂扩产,其原因在于车规MLCC需求量逐渐起量。如今,新能源汽车产业已经成为MLCC行业的产业倍增器。据业内专家分析,传统汽车动力总成系统所使用的MLCC数量为450-2500只,而新能源汽车主打智能化、网联化特色,包括安全系统、舒适系统、娱乐系统等在内,对于MLCC的需求数量全面提升。中国电子元件协会数据显示,纯电动车的MLCC单车用量约为18000只。预计到2025年,全球汽车用MLCC需求量将达到4730亿只,车规MLCC市场也将成为行业重点关注的板块。

2017年以来,国外MLCC大厂纷纷陆续退出中低端市场,转向高端MLCC市场。目前,全球主攻安全车规级MLCC的企业主要有村田、TDK、三星电机少数企业。其中,TDK是全球较早布局车规级MLCC的企业之一,其产品主打特殊规格,如在高耐压方面,TDK处于行业领先水平,产品价值量高,在安全系统领域已形成独特地位;三星电机宣布推出两款全新多层陶瓷电容器(MLCC),具有全球最大的容量,可用于电动汽车。同时,该公司计划扩大其高端电子产品阵容,以加速其对汽车电子市场的渗透。

来源:三星电机

这一动作也给国产替代提供了机会。

国产MLCC:未来机会大于挑战

与国外MLCC龙头大厂相比,国内MLCC产业链相对薄弱,目前薄介质、大容量MLCC关键材料需要依靠进口,国际同行对大陆企业实行技术封锁。

但历经近半个世纪的发展积淀,本土MLCC行业通过持续引进吸收国外生产技术,逐步形成了规模化趋势,自研能力也不断提升。按照中国海关总署数据,2022年,我国MLCC进口量2.13万亿只,主要集中在中高端。随着全球科技竞争日趋激烈,目前本土MLCC厂商在不断攻克技术难关,在吸引资本投入的基础上,也迎来了关键的国产替代机遇期。

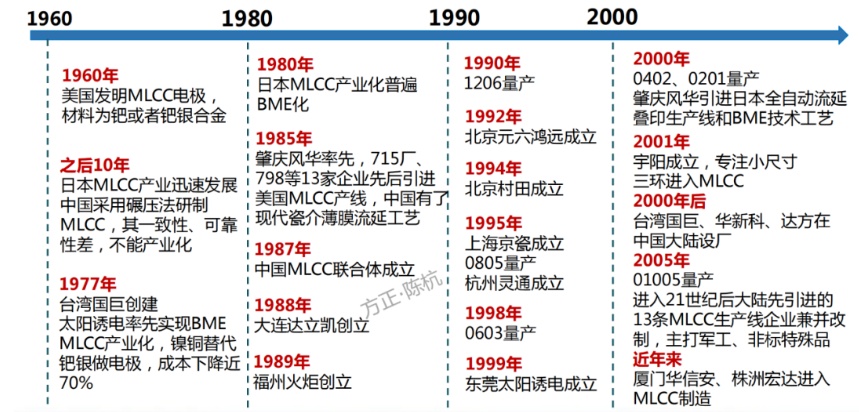

中国MLCC的发展历程

来源:方正证券

目前大陆的MLCC企业有风华高科、三环集团、宇阳科技、火炬电子、鸿远电子等。其中风华高科是大陆MLCC龙头,深耕产业三十年,技术能力同台系企业相差无几;三环集团具有中大尺寸、中高压、特殊品多品类MLCC的量产能力;火炬电子是军工MLCC龙头;鸿远电子则定位高端军用MLCC领域,在航空航天等领域积累了丰富的经验。

上游原材料厂商聚焦国产化布局。国瓷材料成功突破200nm的高容网印浆料和辊印浆料,并形成批量销售,未来将持续加大研发投入、加快产能扩充,重点培育车载高容电子浆料产品。盈科材料获第二轮融资5000万元,专注于电子陶瓷核心原材料国产化。新川新材料完成近亿元A+轮融资,募集资金将用于加快国内和国际业务拓展,加速MLCC行业国产化布局,进一步提升新川的核心竞争力,力争成为国际领先的MLCC粉材研发和制造商。风华高科正加快建设国家重点实验室,BT01瓷粉性能达到国际先进水平。龙头厂商在工艺方面有长期的经验积累和持续的研发投入,MLCC陶瓷粉体的国产替代机会随之释放,开辟新材料国产替代新篇章。

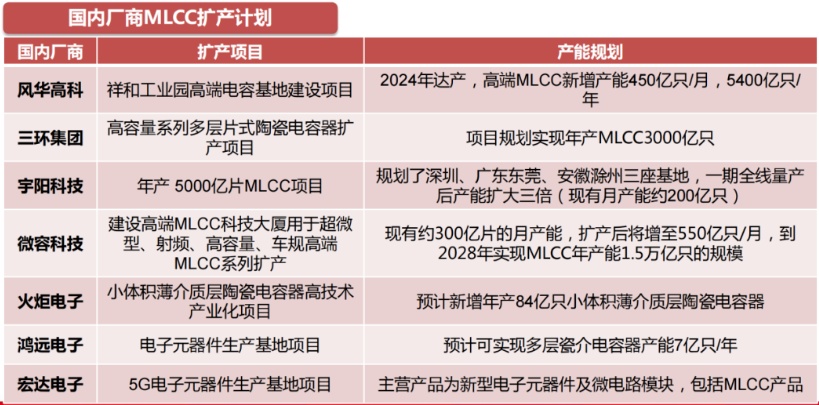

国内龙头积极扩产。2020年3月5日,三环集团发布定增预案,拟投资22.5亿元用于5G通信用高品质多层片式陶瓷电容器扩产技术改造,项目达产后将新增200亿只/月产能。风华高科亦于2020年3月16日发布扩产公告,拟投资75亿元建设祥和工业园高端电容基地项目,项目达产后将新增450亿只/月MLCC产能。国内企业的大幅扩产,有望加快MLCC国产化替代进程,也将进一步推动国内MLCC上游关联产业发展。

来源:方正证券

国内厂商高端MLCC产品持续突破。三环集团具有中大尺寸、中高压、特殊品多品类MLCC的量产能力。10月20日,三环推出了MLCC四大产品系列:高强度N系列、高强度C系列、高容高压系列、高频系列;微容科技在超微型008004系列已实现批量供货,容值可达到22nF,与国际前沿的差异只有一步之遥,主流产品性能已可对标日系巨头。风华高科成功自主开发了高容高压材料体系,攻克了均一薄介、异质共烧、层压变形等核心材料应用工艺技术,综合性能达到国际头部企业同等水平。宇阳超微型MLCC填补了国内空白,达到国内领先水平。龙头厂商在工艺方面有长期的经验积累和持续的研发投入,相比后进者在工艺方面更有优势。

此外,中美贸易摩擦背景下,国内终端厂商开始将供应链向国内转移,以风华高科、宇阳科技为代表的国内厂商亦将受益于国产替代趋势,不断抢占国际竞争对手市场份额。

总结

不积硅步,无以至千里。MLCC产业材料到工艺不断的革新,不断的突破才能实现产业链的起飞,日本企业是这么一步步发展起来的,国产企业自然也需要经过时间的洗礼。

中国是全球最大的MLCC市场,这也是优势所在。随着5G和新能源汽车渗透加速叠加,MLCC的需求也会随之增加,这给予国产企业更多的试错空间和更大的成长机会。

参考来源:

览富财经网:受益汽车智能化发展,千亿市场爆发,车规级MLCC产业迎来新增量

盖世汽车社区:MLCC最高涨幅达40%: 汽车东风已来,国产替代刻不容缓

半导体行业观察:MLCC需求暴增,日厂疯狂扩产

电介质MLCC:新材料国产替代之-MLCC陶瓷粉料

慧博资讯:MLCC行业深度: 驱动因素、国内市场发展前瞻、产业链及相关企业

方正证券:被动元器件研究框——MLCC深度报告

中国粉体网、企业官网

(中国粉体网编辑整理/空青)

注:图片非商业用途,存在侵权告知删除