中国粉体网讯

图源:pixabay

锂电产业的火爆,引发行业一轮又一轮的扩产。随着新增产能的逐步释放,各个细分赛道的竞争变得日趋激烈,负极材料市场也不例外。

据有关机构统计,2020-2022年,中国负极材料项目拟投资金额超2200亿元,其中2021年拟投资金额超550亿元,2022年拟投资金额超1600亿元,同比增长超200%。规划总产能已达需求的5倍。2020-2023年4月,共有181个负极材料扩产项目。这些项目涉及企业99家,其中新进入者有72家,传统负极企业有27家。

产品迭代势在必行

对于锂电产业链,消息面上已有不少产能结构性过剩的研判。负极材料赛道也变得拥挤,如何降本增效,提升自身竞争力,成为未来负极市场主体生死存亡的关键。

有分析指出,由于新增产能较多,负极材料市场于去年底已进入饱和状态,目前石墨化加工费用,原材料及人造石墨价格等都处于历史低位。一些头部大厂出货较为稳定,不过,杉杉股份、东莞凯金、中科星城等前排企业今年一季度均处于去库存阶段,部分新建负极企业缩减产能,预计人造石墨负极材料行业至少仍有2-3个月去库存周期,最快于下半年迎来温和拐点。由于中低端市场负极材料技术门槛较低,价格较为透明,未来将难以支撑企业的长期经营发展。产品方面,升级和迭代已势在必行,龙头企业杉杉股份已开始逐步降低FSN-1在产品序列中的地位,而中小型负极材料企业靠单一产品打天下的时代已经一去不复返了。

面对行业产能过剩的担忧以及竞争日趋激烈的市场环境,相关分析认为,负极材料企业需要主动推进产品迭代,开发性价比更高、更适应发展趋势的负极材料产品(更注重高能量密度、长循环性能、快充性能等)。同时,注重完善生产工艺流程及内部管理体系,不断优化成本结构,为将来市场发展做好充分的技术和管理准备。

一体化布局成为趋势

在锂电负极材料生产中,石墨化是负极供应链中最关键的环节之一,其产能直接影响负极材料最终产能,而且其价格波动也对市场有着十分明显的影响。如果负极材料企业提升石墨化自供比例,可以显著降低生产成本。

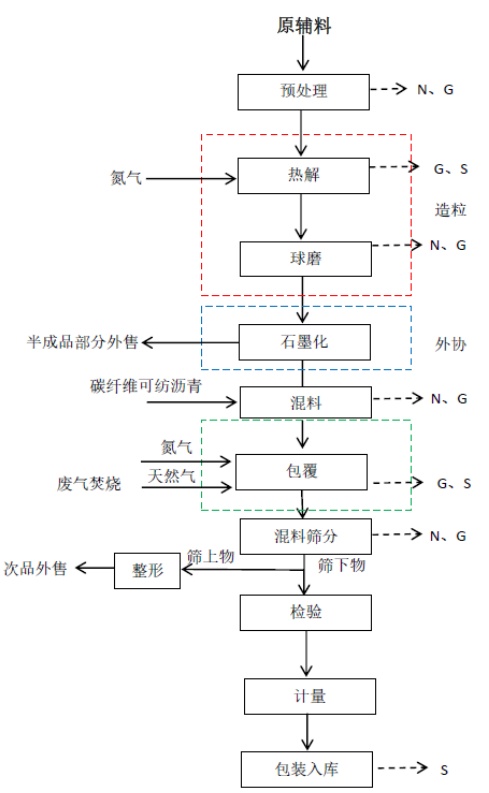

人造石墨生产工序(资料来源:江西紫宸科技有限公司环评报告)

石墨化在人造石墨中的成本占比可达40%-60%,降低石墨化成本成了负极材料企业提高盈利能力的关键,而这催生的产业趋势就是“一体化”。

所谓“一体化”是指负极材料企业整合自身供应链,自建石墨化产能。由于石墨化工艺比较独立,且设备投资需求大,生产周期长(一个周期一般要20-30天),但工艺并不复杂,所以早期的负极材料企业主要以外协生产的方式进行石墨化。

不过,受石墨化工序的能耗双控、终端应用的性价比需求、市场高度竞争的标准化指引等因素影响,负极一体化浪潮趋势越来越明显。目前,除了负极头部企业在加速布局锂电负极一体化外,另外有一些跨界巨型企业和传统负极原材料厂商也在布局,这也将导致负极市场竞争更加激烈。

负极材料企业选择一体化,目的是针对生产过程、原料、工艺进行变革,从而提升工序自动化程度、解决好石墨化加工工序能耗高的问题。负极一体化的兴起也是近几年终端市场要降本,工序自动化进步,石墨化等加工工序能耗引起政策重视等各种因素导致的结果。

从能耗角度来说,通过负极一体化工序扩建,提升石墨化工序的产值效率,从整体上能耗强度的下降可以释放更多产能。同时,石墨化生产的精准控制和成本管控、厢式炉的稳定性等方面存在一定技术壁垒。如果这些方面统一在负极一体化工序里,产品可以迅速小批量得到测试和验证,进而提高生产效率和降低成本。

另一方面,随着应用端对于负极材料性能要求的提升,负极一体化意味着能大规模加工生产,能够更好的保证产品一致性,进而大规模降本,提升性价比。此外,随着下游动力电池的集中度提升,终端应用标准化产品的加速,导致负极材料的标准化生产也在被不断强化。还有一条不可忽略的原因就是,一旦上游原料与石墨化代加工费出现波动,负极生产企业会面临较大的成本压力。因此,从整体上来看,一体化布局可以让负极材料生产更标准化,也有利于成本把控力提升,一体化的布局成为构筑企业核心竞争力的重要一环,目前这也已经成为行业内的一种主流做法。

小结

随着负极市场逐步饱和,市场竞争愈发激烈,行业或将面临洗牌,一些落后产能被淘汰在所难免。负极材料企业如何打造“护身符”,一方面就是提升石墨化自供率,加强一体化建设。另一方面就是通过研发新技术、新工艺,强化创新能力,推进产品迭代,增强市场竞争力。

参考来源:

2023年一季度人造石墨负极材料市场分析报告.锂离子电池产业链研究

负极材料的“新故事”才开始.中国碳素网

负极一体化真是行业趋势吗?.贝特瑞新材料

GGII:近3年181个负极材料项目进展跟踪.新产业智库

(中国粉体网编辑整理/文正)

注:图片非商业用途,存在侵权告知删除!