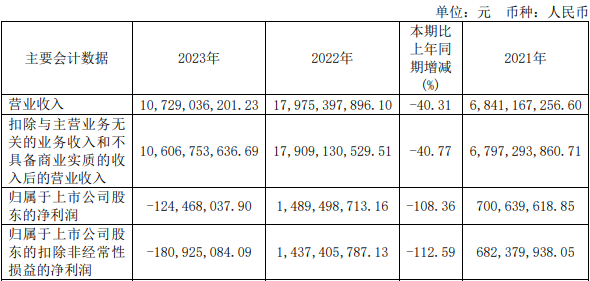

中国粉体网讯 4月27日,长远锂科发布2023年业绩报告。报告期内,长远锂科实现营业收入约107.29亿元,同比下降 40.31%,归属于上市公司股东净利润亏损约1.24亿元,同比下降108.36%。

分季度来看,仅2023年第二季度实现盈利。

长远锂科表示,2023年由于上游原材料价格大幅波动,同时下游企业去库存,需求放缓,公司产品销量与售价下降,叠加存货跌价影响,利润下降。若后续宏观经济、产业政策、原材料价格、市场竞争等出现重大不利变化,公司未在研发技术实力、客户开拓、产品布局保持竞争优势,将可能存在业绩下滑或亏损的风险。

报告显示,长远锂科主要从事高效电池正极材料研发、生产和销售,致力于为新能源电池提供高安全性、高能量密度、高循环次数的正极材料,主要产品包括三元正极材料(含自供前驱体)、磷酸铁锂正极材料、钴酸锂正极材料、球镍等。

报告期内长远锂科主营业务毛利率为 4.05%,同比减少10个百分点。报告期内,国内锂电池正极材料行业市场竞争加剧导致市场供给持续增长,产业链上游原材料价格大幅波动,下游新能源动力电池行业集中度不断攀升导致议价能力减弱,不断侵蚀中游材料端的利润空间。

产销方面,2023年长远锂科正极材料生产量为60999.57吨,销售量为62265.92吨,库存量为2893.58吨,比上年下降22.32%。报告期内,公司积极推进“车用锂电池正极材料扩产二期项目”和“年产6万吨磷酸铁锂项目”建设。项目达产后,公司的正极材料产能将得到进一步提升。

客户方面,公司产品下游用户主要系新能源锂电池行业龙头企业,行业集中度较高,前五名客户销售额 924,593.51 万元,占年度销售总额 87.17%。目前长远锂科已经成功进入了宁德时代、亿纬锂能、欣旺达等主流锂电池生产企业的供应商体系,并新增浙江吉润汽车有限公司首次成为前5名客户。

技术研发方面,报告期内,公司在高电压三元、超高镍三元、高功率三元、磷酸铁锂、钠电材料的开发以及废旧动力电池回收领域的研究上均取得较大进展。

“锂离子电池高电压、高倍率多元正极材料及其前驱体制备关键技术与产业化”、“高比能高镍三元单晶正极材料制备关键技术开发与产业化”两项技术通过科技成果评价;混合动力汽车用三元正极材料及其前驱体完成批次稳定性验证,低阻抗正极材料产品批量导入国际动力电池客户。高功率高镍NCA材料在电动工具领域得到行业龙头客户认可,形成数百吨出货。高电压三元和超高镍三元材料迭代产品持续开发,与下游紧密合作。动力型磷酸铁锂产品开发实现产业化突破,批量导入电动车领域。钠离子电池正极材料初代多晶和单晶定型,关键指标优异,前驱体及正极材料产线具备批量制造能力。废旧动力电池回收完成优先提锂、低浓度萃取提锂技术中试与示范线放大应用。

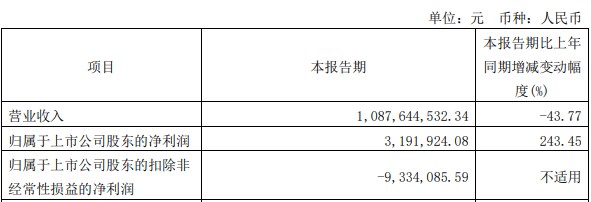

同日,长远锂科还发布了2024年一季度报告,一季度长远锂科营收约10.88亿元,同比减少43.77%;归属于上市公司股东的净利润约319万元,同比增加243.45%。长远锂科表示,主要系下游市场需求同比增长,公司产销规模增加,利润增长。

参考来源:长远锂科《2023年年度报告》、《2024年一季度报告》等

(中国粉体网编辑整理/乔木)

注:图片非商业用途,存在侵权告知删除!