中国粉体网讯 负极材料在“降本增效”的主旋律下猛进已久。

一方面,扩规模。受动力、储能领域的需求带动,负极企业加速投产、上量、出货;另一方面,降成本。负极市场仍以人造石墨为主流,为降成本,一体化成趋势。此外,石墨化工序占负极成本五成,技术上新型厢式炉的应用进一步降低石墨化成本。

规模降本两手抓,叠加投产上量快的特点,负极材料策马狂奔,2023开局,产能过剩警钟敲响。

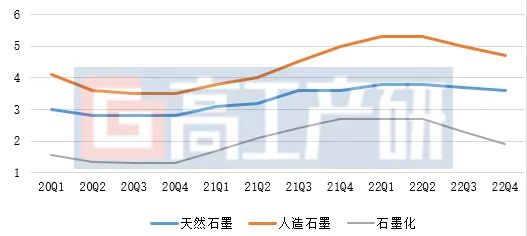

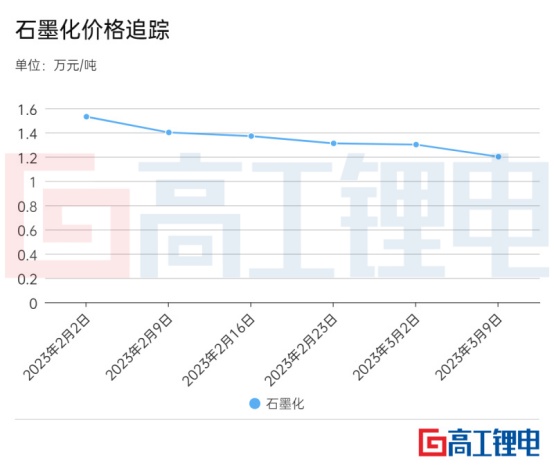

去年底,供需矛盾已初现端倪。价格上,GGII年度数据显示,2022年12月底负极材料相比全年最高点跌幅15%。其中,石墨化价格降幅30%。目前,石墨化成交价已不及2022年初的一半,普遍在1.5万元/吨以下,并有持续下跌的趋势。

石墨化价格承压

负极材料的供需矛盾之下,首当其冲的是石墨化价格。

事实上,石墨化工序具有重资产属性,占据负极生产成本的五成以上。负极材料领域在形成一体化趋势前,尤其在2021至2022年上半年,下游需求急剧扩张,石墨化供不应求。彼时主动权掌握在石墨化代工方手中,只有订单量大的企业具备优先供应资格,而这些往往都是头部负极企业。

价格上,石墨化代工价格自进入2022年,便维持在2.7-2.8万元/吨的高位。随着新建石墨化项目投产,2022年下半年石墨化代加工价格回落。受各地高温限电的政策影响,价格降幅并不大。

2020-2022年锂电动力负极季度价格走势(万元/吨)

备注:以上价格为中端负极产品为标准;数据来源:高工产研锂电研究所(GGII),2023年1月

然而,自步入2023年,形势已然翻转。

整体看来,石墨化供应过剩,加之负极产能过剩,为抢夺订单,石墨化行业已打起了“价格战”。

价格表现上,在负极材料整体下降15%的形势下,石墨化代工价格整体下降30%。现如今石墨化的价格在1.5万/吨以下,不到2022开年的一半。一些石墨化代工厂家为了抢夺订单,甚至敢于将价格压至更低,低至1万元/吨以下,迫近石墨化成本线。

降本、降本、还是降本

石墨化“价格战”背后,是负极市场整体狂奔后的急刹预警。下一阶段,“降本”仍然是负极材料企业的战略核心。

四大主材中,负极技术门槛相对较低且投产快。近年来,不少企业争相入局。然而,当负极产能整体过剩,各大电池企业的订单下放态度逐渐谨慎,降本成为负极争夺的主要抓手。

两点变化可以明确,一是业内马太效应凸显,且头部企业的一体化自供率正在提高;二是产能过剩警钟敲响,低端产能出清在即。

负极材料玩家总体可分为三类,一是以璞泰来、杉杉股份、星城石墨、凯金、翔丰华为代表的传统负极材料企业;二是以坤天新能源、索通发展、山东京阳、杰瑞股份、龙佰集团等石油开采、石墨化加工、针状焦等负极材料上游原材料或关联企业;三为跨界入局者。

这三类企业在负极领域的争夺中有着各自的特点。

目前,低端产能出清,跨界入局且能坚守负极阵地者越来越少,因技术门槛、资金门槛与产品品质、一致性等方面要求较低,市场新进入者主要集中在中低端市场,未来市场淘汰也将集中于此。

“厮杀”主要集中于前两类。前两类企业掌握着选料、破碎、研磨、造粒、包覆、石墨化等工序中至少一项的核心优势,为追求降本,负极一体化建设成为趋势。

头部企业的变化是显著的,自身积累的雄厚势力让头部企业敢于重金加码一体化建设,不仅应用进新型厢式炉推进降本,并且一体化产能逐渐爬坡。从杉杉股份、尚太科技等头部企业的一体化产能建设情况看,头部企业的一体化供应率已在50%左右。

在头部企业的一体化“阳谋”下,即便现如今行业一体化自供率有限,手握大份额的电池企业订单,也成为企业现如今压低石墨化价格工序的底气。

随着下一季度负极需求回升,石墨化的价格有望小幅上升,但以“降本”为核的负极市场将继续延续激烈的订单抢夺。

(中国粉体网编辑整理/文正)

注:图片非商业用途,存在侵权告知删除!