中国粉体网讯 从供应链获悉,华为举行的2020年春季发布会上,发布了一款充电器新品(单品),功率65W。这款充电器属于GaN(氮化镓)类型,支持双口(Type-C和A)模式,能给手机和平板充电。这款双口超级快充充电器暂定于五月下旬开售,配送线材的套装定价为249元。

根据市场研究机构IDC报告显示,5G备货潮已于2019年9月开始启动,预计2020年安卓阵营5G手机将大规模上市,全球5G智能手机出货量将达到1.235亿部,占智能手机总出货量的8.9%。

5G手机推出后将带动氮化镓快充市场出现强劲增长,2019年非苹果阵营的智能手机(华为、OPPO、VIVO、三星、小米等)已经全面搭载Type-C连接埠,支援全新的USB-PD有线快充技术。

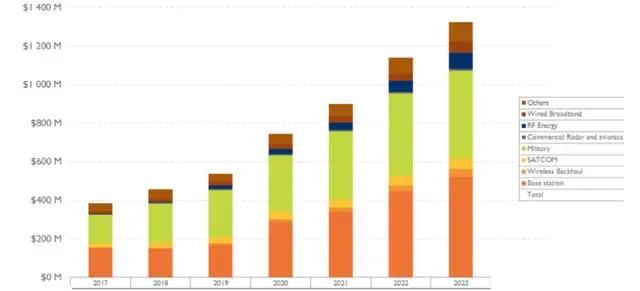

根据Yole预测,2020-2023年氮化镓快充市场增速将达到55%,2023年氮化镓快充市场空间将达4.2亿美元。随着5G的不断发展,氮化镓射频器件的市场规模也会随之增长,预计在2022年氮化镓射频器件的全球市场规模为7.55亿美元,年复合增长率CAGR为14%,其中无线终端的占比将进一步上升至59.6%。

氮化镓和碳化硅为最成熟的第三代半导体材料又称宽禁带半导体材料(禁带宽度大于2.2ev),其余包括氧化锌、金刚石、氮化铝的研究还处于起步阶段。

氮化镓是未来最具增长潜质的化合物半导体,能迅速应用于变频器、稳压器、变压器、无线充电等领域。与GaAs和InP等高频工艺相比,氮化镓器件输出的功率更大;与LDCMOS和SiC等功率工艺相比,氮化镓的频率特性更好。

氮化镓拥有大禁带宽度、直接带隙,很高的电子迁移率等的特点,是一种理想的短波长发光器件材料,并且耐高温,耐高压,在最大频率和功率密度方面都远优于Si材料,相对于第一代和第二代半导体具有更好的物理属性,能更好的满足未来发展需求。

其主要应用于军用或高性能射频器件,包括卫星、航天、手机等通信领域,以及在光电子,微电子,高温大功率器件和高频微波器件等非通信领域中均有广泛的应用。

随着GaN快充市场渗透率逐步提升,各厂家积极布局。继ANKER、AUKEY、RAVPower之后,OPPO、小米和华为陆续推出氮化镓快充,同时2020年CES展共30家厂商推出60款氮化镓快充,氮化镓快充凭借自身的大功率、低体积优势,未来或成为手机标配,同时适配笔记本电脑,为出行“减负”。

目前氮化镓通过其高频开关速度特性,提升电源转化效率,降低充电头发热,帮助充电器小型化。因此GaN充电器同等功率下体积更小,同等体积下功率更大。

在射频器件领域,目前LDMOS(横向扩散金属氧化物半导体)、GaAs(砷化镓)、GaN(氮化镓)三者占比相差不大,但据Yoledevelopment预测,至2025年,砷化镓市场份额基本维持不变的情况下,氮化镓有望替代大部分LDMOS份额,占据射频器件市场约50%的份额。

目前氮化镓器件有三分之二应用于军工电子,如军事通讯、电子干扰、雷达等领域;在民用领域,氮化镓主要被应用于通讯基站、功率器件等领域。

基站建设将是氮化镓市场成长的主要驱动力之一。Yoledevelopment数据显示,2018年,基站端氮化镓射频器件市场规模不足2亿美元,预计到2023年,基站端氮化镓市场规模将超5亿美元。氮化镓射频器件市场整体将保持23%的复合增速,2023年市场规模有望达13亿美元。

全球每年新建约150万座基站,未来5G网络还将补充覆盖区域更小、分布更加密集的微基站,对GaN器件的需求量将大幅增加。此外,国防市场在过去几十年里一直是氮化镓开发的主要驱动力,目前已用于新一代空中和地面雷达。

随着5G高频通信的商业化,氮化镓将在电信宏基站、真空管在雷达和航空电子应用中占有更多份额。氮化镓基站PA的功放效率较其他材料更高,因而能节省大量电能,且其可以几乎覆盖无线通讯的所有频段,功率密度大,能够减少基站体积和质量。

氮化镓快充带动产业链中游功率芯片放量。GaN功率器件在高频、高转换效率、低损耗、耐高温性能上完胜硅器件,随着下游应用端市场的扩大,规模化效应显现,以硅作为衬底材料的氮化镓外延成本将越来越低,最终在高端应用领域取代硅器件。

氮化镓产业链受美日企业主导,中国相对薄弱。GaN技术的难点在于晶圆制备工艺,欧美日在此方面优势明显;我国氮化镓核心材料、器件原始创新能力仍相对薄弱,主要研发仍集中于军工方面。

日本住友电工和美国Cree是GaN射频器件的龙头企业,市场占有率均在30%以上,Qorvo和MACOM紧跟其后。住友电工也是华为GaN射频器件最大供应商,还是全球最大的GaN晶圆制造商,占据90%以上的市场份额。

GaN全球产能集中于IDM厂商,逐渐向垂直分工合作模式转变。在GaN领域,美国Qorvo、日本住友电工、中国苏州能讯等均以IDM模式运营。近年来随着产品和市场的多样化,开始呈现设计业与制造业分工的合作模式。

尤其在GaN电力电子器件市场,由于中国台湾的台积电公司和世界先进公司开放了代工产能,美国Transphorm、EPC、Navitas、加拿大GaN Systems等设计企业开始涌现。

快充和无线充电等终端市场的扩大,吸引了一批有技术积累的公司扩产。

GaN厂商处于研发和小规模试用,商业化进程才刚刚起步。我国企业在第三代半导体市场中份额较低,目前正积极促进第三代半导体材料、器件与应用技术的开发和产业化。

目前,氮化镓显示出广阔的发展前景,尽管只有少数厂商展示商业化的氮化镓技术,但已有许多公司投氮化镓技术进行研发。氮化镓器件在消费电子领域的渗透成长还有相当大的空间,虽然目前供应链主要集中在美系和欧洲企业,随着国产供应链成熟和替代力度加大,国内相关公司也会有参与机会。除了快充应用外,氮化镓在射频端望加速放量。

(中国粉体网编辑整理/初末)

注:图片非商业用途,存在侵权告知删除