中国粉体网讯

中国仿制药行业成长空间犹存

国内仿制药行业虽然有降价带来的负面影响,但我们认为国内仿制药依然有成长的空间。一方面国内仿制药的高毛利和销售费用率可缓冲降价带来的影响;另一方面渗透率提升和仿制替代原研可为国产仿制药带来增长空间。仿制药后续竞争比拼的是产品线厚度,行业集中度会快速提升。我们认为,随着渗透率的大幅提升,仿制药在国内的成长之路还远没有走完。

国产仿制药用药量仍有较大增长空间

我国居民用药结构依然处于较低水平,国内常见病的用药渗透率显著低于美国,多数药物的人/次均用药量约为美国的20%-50%。未来我们认为国产仿制药依然有成长空间,成长点主要来自于:

1) 用药渗透率的提升,而药品价格下降可加速渗透率的提升过程;

2)国产仿制药对原研药的替代,同时医保、招标政策等也在鼓励通过一致性评价仿制药的使用,二者均可促进国产仿制药渗透率和集中度的提升。

据前瞻产业研究院发布的《中国仿制药一致性评价市场前瞻与投资战略规划分析报告》统计数据显示,中国5000家药厂,99%都是仿制药企业;18.9 万个药品批文,95%是仿制药——可以说仿制药对中国医药工业发展起着主导性作用。

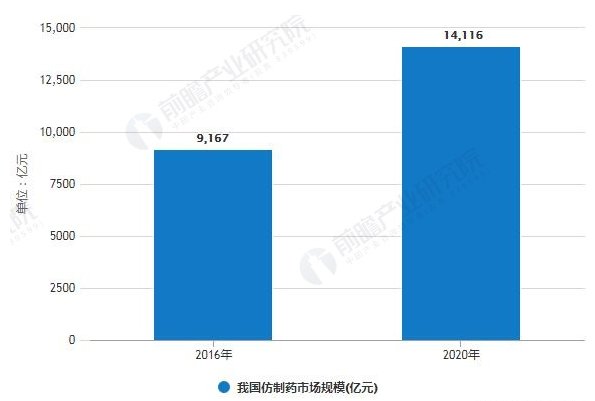

再看市场,截至目前,药监局公布的通过仿制药一致性评价的药物品种已由29种上升至41种,中国医药工业信息中心数据显示,2016年我国仿制药市场规模约为9167亿元。预计到2020年,我国仿制药市场规模可望达到14116亿元。

2016-2020年我国仿制药市场规模统计情况及预测

数据来源:前瞻产业研究院整理

那么在这样的规模下,我国的仿制药水平如何?

据艾美仕市场研究公司(IMS Health)数据显示,我国仿制药行业集中度低,中国CR8占比仅18.82%,对比印度CR8 占比52.31%、美国CR8 占比52.96%。

同质化严重,打价格战。举个例子,3244个化学药物品种,仅其中262个品种就占据了注册文号总量的70%。

仿制药一致性评价机制缺失。过去国内缺少与原研药一致性评价的强制要求,药效极低,甚至只有原研药的10%。

“低仿”药品造成仿制药行业盈利能力差。平均毛利率仅为5~10%,而国际平均水平是50%

……

国内制药企业成本优势明显,国内仿制药价也并不比海外贵

国内仿制药价格整体水平与美国相差不大,但国内仿制药企的毛利率远高于国际仿制药企,国内仿制药企的毛利率约为70-80%,而国际仿制药企约为40-55%,国内药企制剂出口业务的毛利率(如恒瑞为77%)也显著高于国际仿制药企,因此国产仿制药可凭借低成本优势缓冲降价带来的影响;同时国内仿制药企的销售费用率也比国际仿制药企高约15-20ppt,集采后我们预计竞争格局会优化,销售费用下降也可为降价提供缓冲空间。

一致性评价整体进度低于预期,但核心品种进展较快

从289目录或全部品种来看,一致性评价完成度较低。但核心品种进展较快,PDB样本医院排名前100的药物中有74个化学药,74个化药占所有药物销售额的35%,截至2018年底已经有19个视同/通过一致性评价,占74个化药销售额的34%;另有35个在审评审批中,预计今明两年可获批。仿制药一致性评价可提升国产仿制药质量水平,淘汰不合格的企业,优质仿制药企有望从中受益。

医药行业板块估值处于历史底部,尤其是4+7集采政策出台后,制药行业整体估值受到了打压,但一致性评价和集采政策有利于优化行业竞争格局,仿制药的成长之路还没有走完。

(中国粉体网编辑整理/三昧)