中国粉体网讯 2022年海外钛白粉供给维持稳定,但全球主要经济体GDP增速下行导致需求承压,上游成本难以向下游传导,导致钛白粉利润率出现下降。通过对比科慕、特诺、泛能拓、康诺斯、龙佰集团等公司2022和1Q23经营情况,我们认为国内钛白粉出口量同比逆势提升趋势已现,国内钛白粉企业竞争优势有望持续强化,全球市占率有望持续提升。

摘要

海外企业2022及1Q23钛白粉销量和利润率同比下滑,国内企业全球市占率持续提升。海外钛白粉供给端呈现较为稳定的寡头格局,随着国内企业技术水平、产能规模逐步后来居上,国内企业在全球钛白粉市场中的参与度正逐年提升。2022年由于全球能源、大宗原材料价格大幅上涨,推动化工品生产成本和价格上涨,但全球主要经济体GDP增速下行导致需求走弱,上游成本难以向下游传导,导致钛白粉利润率出现下降。

全球钛矿于2022年迎来景气期,高品位钛矿维持供需偏紧状态。根据USGS,2022年全球钛精矿产量预计为890万吨(折TiO2),同比持平。1H22全球钛白粉因疫情积压的建筑和翻新需求释放,钛白粉生产企业满负荷运营致使钛矿供不应求;同时氯化法产能占比逐步提升拉动对高品位钛矿原材料的需求,上半年钛矿供应紧张。2H22虽然在加息等因素影响下欧美钛白粉需求走弱,但高品位矿新增产能有限,供需依旧维持偏紧状态,钛精矿价格仍维持高位,全年价格大幅上涨推动Rio Tinto、Base、Iluka等公司业绩增长。从四家海外钛矿龙头资本开支规划情况看,明确用于钛矿/金红石产能扩张的资本开支较少,我们认为高品位钛矿维持供需紧平衡的状态或将持续。

正文

2022年全球钛白粉需求走弱致价格下行,海外企业扩产有限,国内龙头加速抢占份额。

国内钛白粉价格:2H22不断下滑,1Q23环比上涨

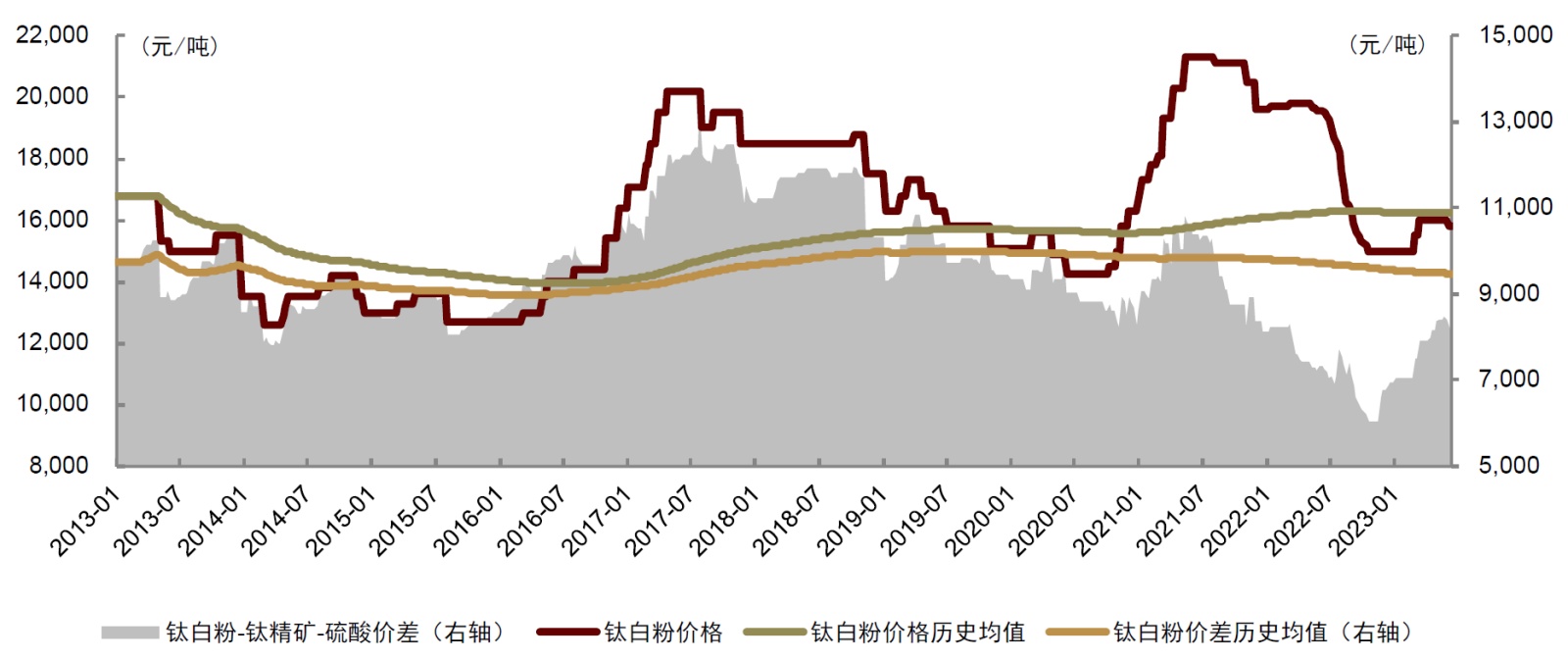

2H22需求走弱导致钛白粉价格下滑,需求回暖推动1Q23钛白粉涨价。受原材料价格上涨推动,2022年上半年钛白粉价格小幅上涨但价差开始逐步收窄;进入下半年以后,受海外加息、国内地产基本面下行等影响,全球钛白粉需求走弱,钛白粉价格进入下行周期。2022年底部分企业出现负毛利情况,企业挺价意愿增强,钛白粉价格见底,随着需求端环比改善,1Q23以来钛白粉价格逐步上涨,叠加硫酸等原材料价格回落,钛白粉价差开始逐步向好,截至目前钛白粉价格相较2023年初以来上涨5.3%,但同比去年仍下降19%。目前钛白粉价格/价差分别为15,800/8,212元/吨,处于2013年以来53%/15%分位。

图表1:钛白粉-钛精矿-硫酸价差情况

资料来源:百川资讯,Wind,中金公司研究部

钛白粉供需:国内龙头继续扩产,国内需求下滑但出口继续增长

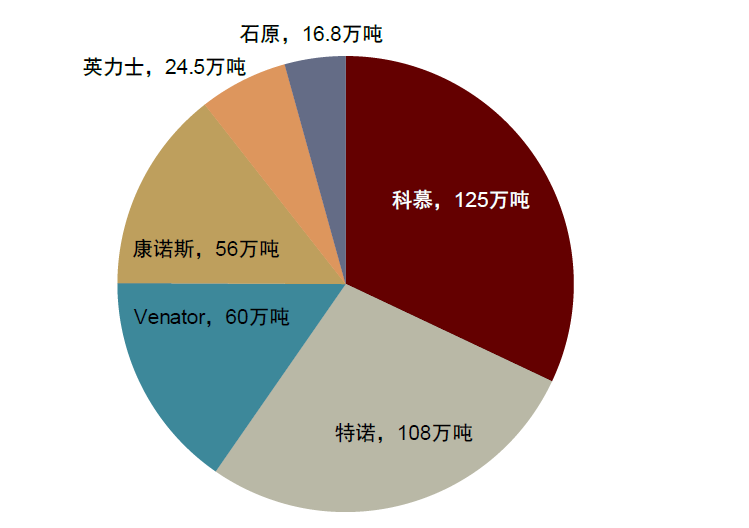

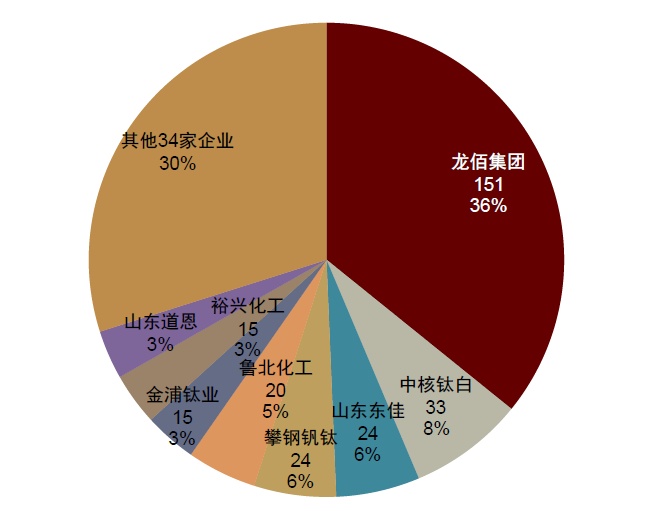

海外钛白粉产能集中度高,国内产能持续向龙头企业集中。海外钛白粉主要由科慕、特诺、泛能拓、康诺斯等少数几家企业生产,截至2022年底科慕/特诺/泛能拓/康诺斯钛白粉年产能分别为125/108/60/56万吨。国内龙佰集团于2022年扩建50万吨钛白粉产能,目前龙佰集团具备151万吨钛白粉产能,已成为全球产能最大的钛白粉生产企业。

图表2:2022年海外主要钛白粉生产企业产能

资料来源:公司公告,中金公司研究部

图表3:2022年国内主要钛白粉生产企业产能

资料来源:卓创资讯,公司公告,中金公司研究部

受宏观经济及房地产疲软影响,2022年国内钛白粉表观消费量略有下滑。2022年国内钛白粉产量386万吨,同比2021年增加2%;钛白粉表观消费量258万吨,同比下降3.5%。由于国内需求疲软,以及多数钛白粉企业盈利承压而主动减产,2023年1-5月国内钛白粉产量166万吨,同比下滑11%;2023年1-5月国内钛白粉表观消费量97万吨,同比下滑16%。

图表4:钛白粉供需平衡表及表观消费量增速(单位:万吨)

资料来源:海关总署,百川资讯,Wind,涂多多,国家化工生产力促进中心钛白分中心,中金公司研究部

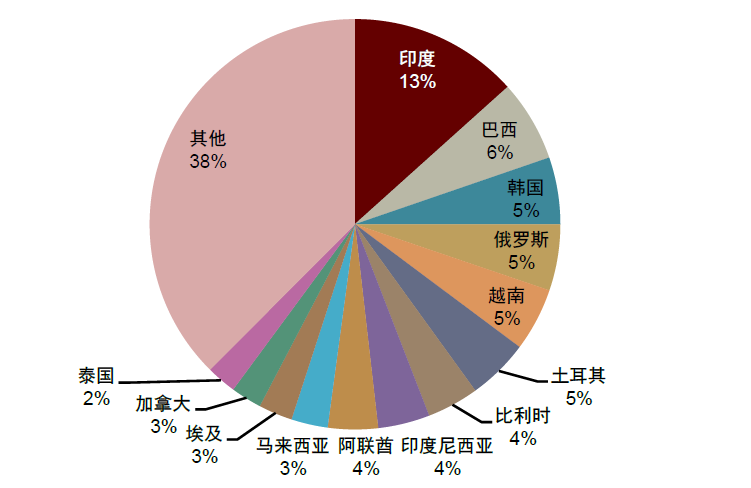

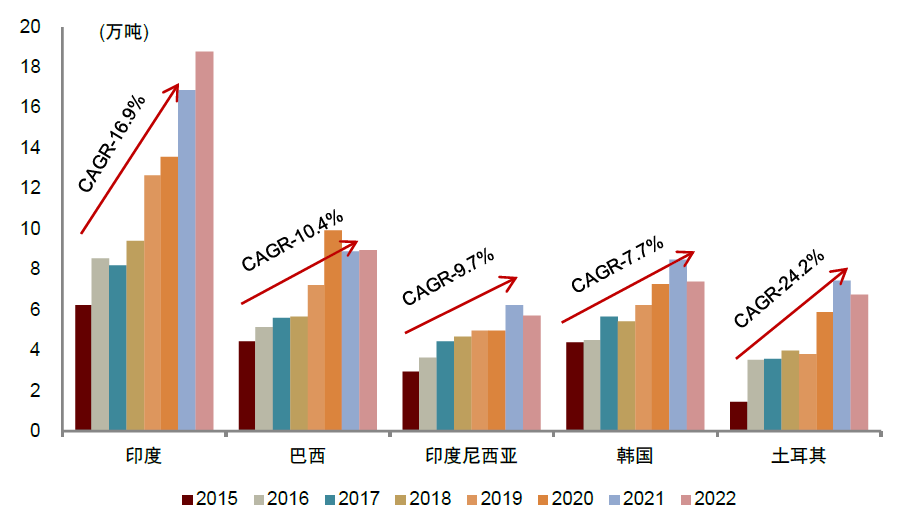

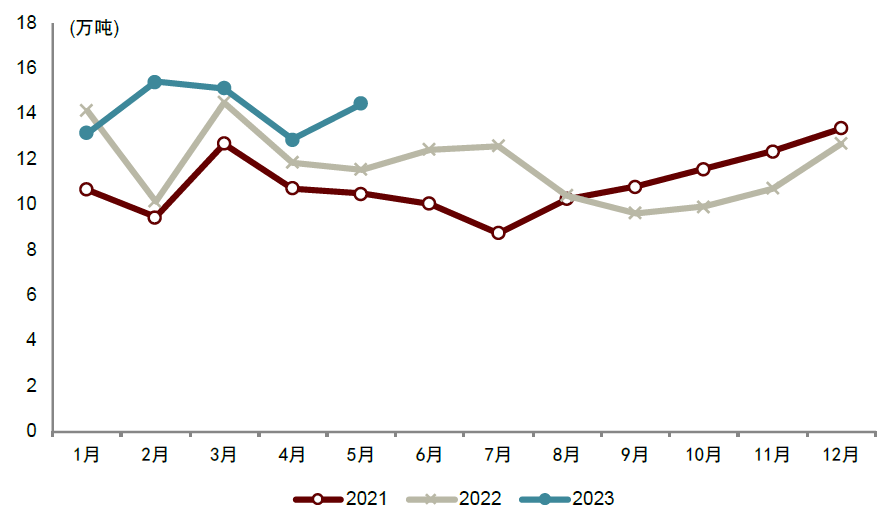

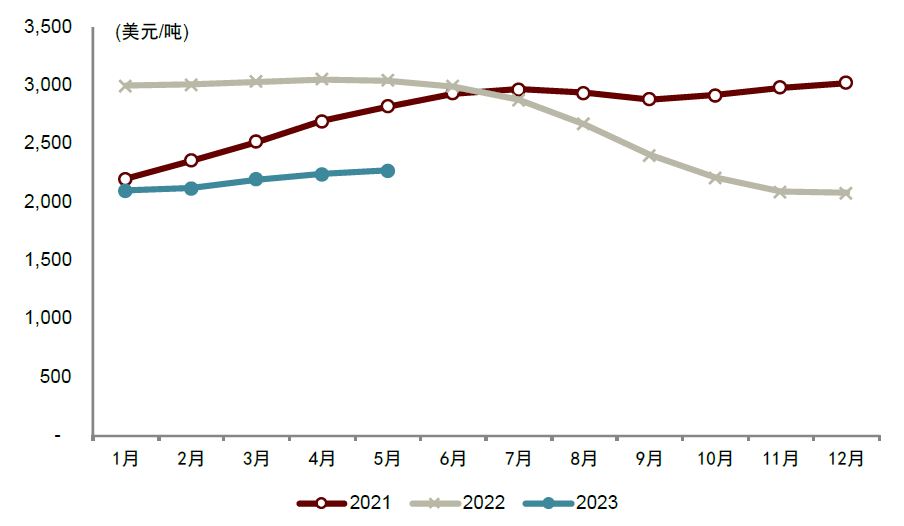

2023年1-5月出口量同比快速增加,国内企业全球市占率持续提升。新兴经济体经济发展及基建行业快速增长,拉动涂料及上游钛白粉需求增加,根据海关总署,2015-22年我国向印度/巴西/印度尼西亚/韩国/土耳其出口钛白粉量年均复合增速为16.9%/10.4%/9.7%/7.7%/24.2%。2022年我国钛白粉出口量持续增长,全年出口钛白粉141万吨,同比增长7.2%。在全球加息、经济增速放缓的宏观环境以及1Q23海外钛白粉龙头公司销量下滑情况下,2023年1-5月中国钛白粉出口量同比增长14.2%至71.1万吨,国内钛白粉企业加速抢占国际市场份额。价格方面,因整体钛白粉需求较弱及供给端龙佰集团等公司产能投放影响,2022年下半年出口均价进入下行通道,2022年12月钛白粉出口均价同比下降31%至2,080美元/吨;2023年以来钛白粉生产企业挺价意愿较强叠加需求逐步改善,2023年5月钛白粉出口均价2,272美元/吨,同比下滑25%,相比年初以来上涨8.3%。

图表5:2022年钛白粉出口国家分布

资料来源:海关总署,卓创资讯,中金公司研究部

图表6:2015-22年主要钛白粉出口国家出口量及增速

资料来源:海关总署,卓创资讯,中金公司研究部

图表7:2021-5M23钛白粉月度出口量

资料来源:海关总署,中金公司研究部

图表8:2021-5M23钛白粉月度出口均价

资料来源:海关总署,中金公司研究部

全球钛白粉:海外企业2022及1Q23钛白粉销量和利润率同比下滑,国内企业全球市占率提升

全球主要钛白粉企业2022年和1Q23经营情况回顾

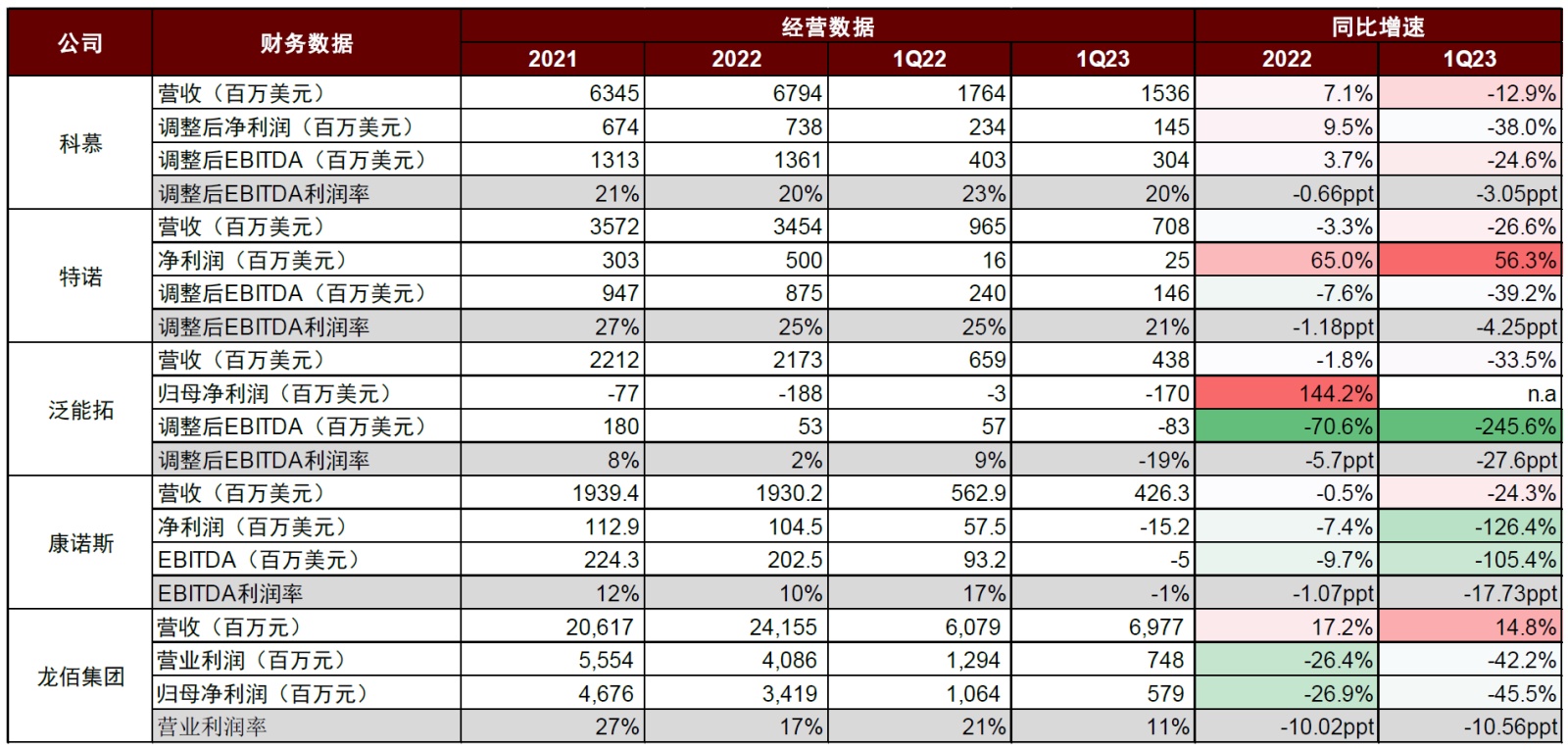

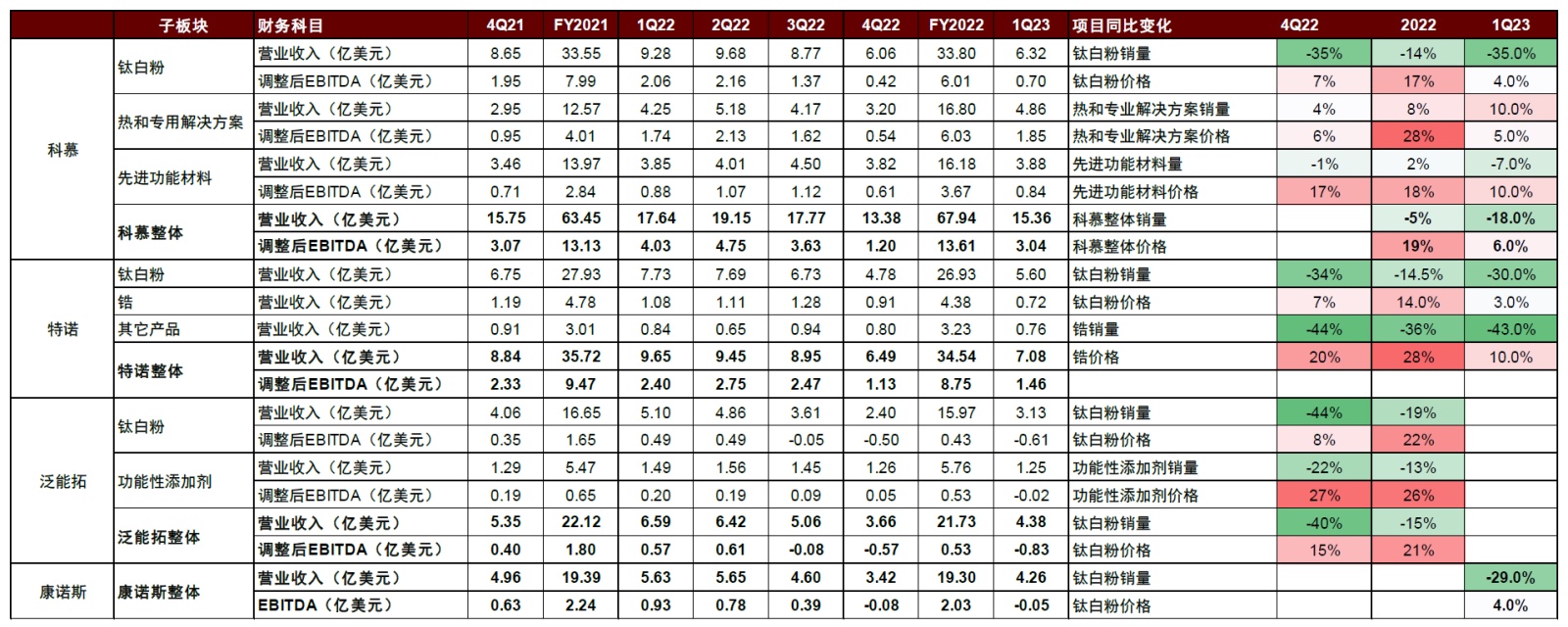

图表9:全球五大钛白粉生产企业2022和1Q23整体情况回顾

资料来源:各公司公告,Bloomberg,中金公司研究部

图表10:海外钛白粉企业经营情况汇总

资料来源:公司公告,Bloomberg,中金公司研究部

全球五大钛白粉企业:2022年科慕/龙佰营业收入实现正增长,行业利润率下滑。2022年由于全球能源、大宗原材料价格大幅上涨,推动化工品生产成本和价格上涨,但全球主要经济体GDP增速下行导致需求走弱,上游成本难以向下游传导,导致钛白粉利润率出现下降。2022年全球五大钛白粉龙头公司中,仅科慕、龙佰集团实现整体营业收入同比正增长,但利润率下滑使得净利润或EBITDA同比下降。1Q23海外四家钛白粉企业钛白粉销量及营收持续同比下滑,龙佰集团销量增加驱动营收同比增长,但全行业利润率持续同比下滑,泛能拓、康诺斯1Q23调整后EBITDA利润率均下跌至负值。

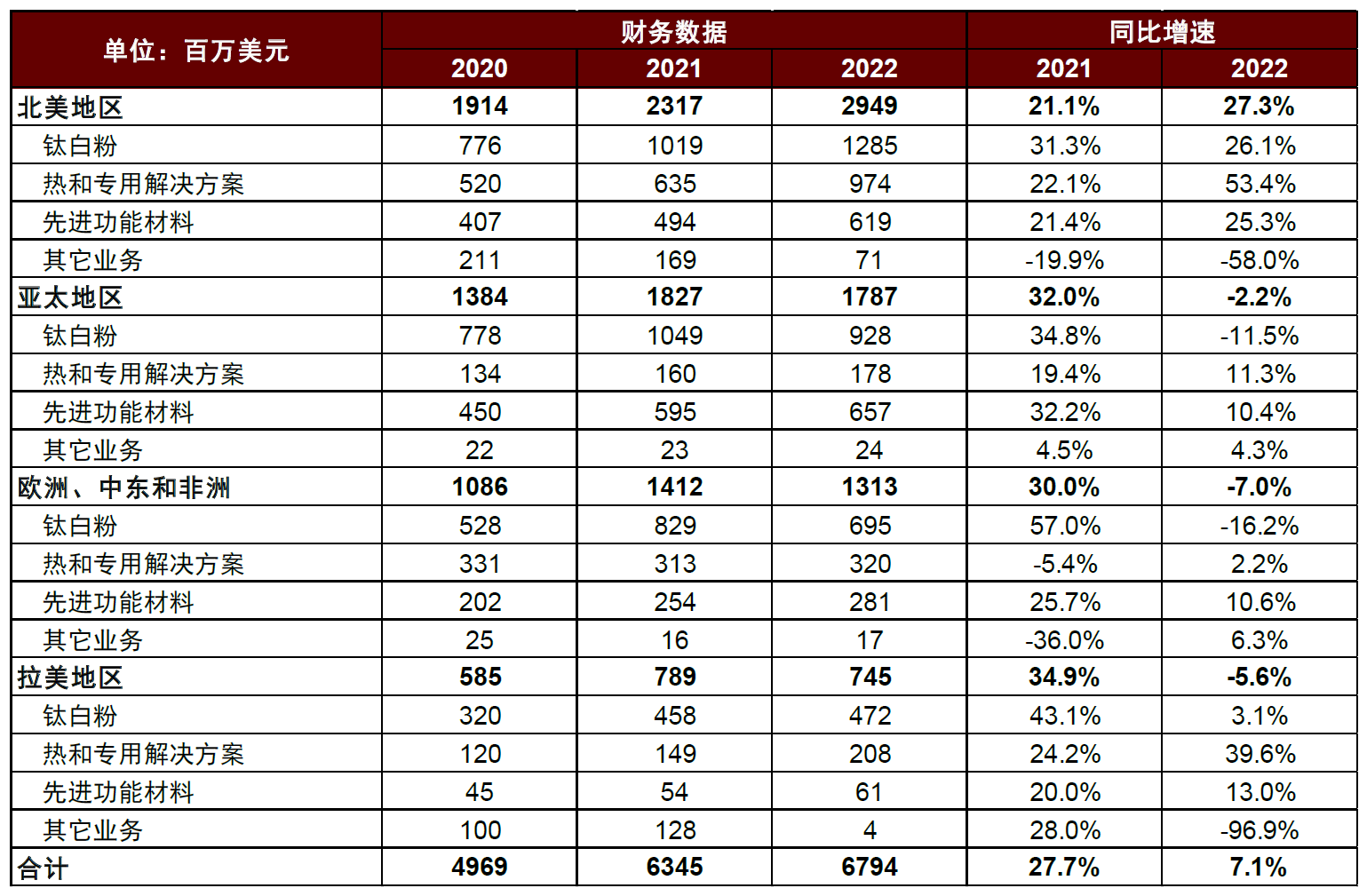

► 科慕2022年营收/调整后EBITDA同比+7.1%/+3.7%。2022年科慕营收同比+7.1%至67.94亿美元,主要驱动力来自于热和专用解决方案以及功能材料板块的量、价同步上涨,其钛白粉板块实现营收33.8亿美元,同比2021年基本持平,钛白粉全年量/价分别变化-14%/+17%。分区域来看,北美和拉美地区钛白粉销售实现正增长,增速分别为26.1%/3.1%,亚太地区以及欧洲中东和非洲地区分别同比下滑11.5%/16.2%。1Q23钛白粉板块营收下滑32%至6.32亿美元,主要是需求较差导致钛白粉销量下滑35%而价格仅提升4%所致。钛白粉板块收入下滑较快,也拉动公司整体1Q23营收同比下滑13%至15.36亿美元。

图表11:科慕主要地区分板块营业收入及同比增速

资料来源:公司公告,中金公司研究部

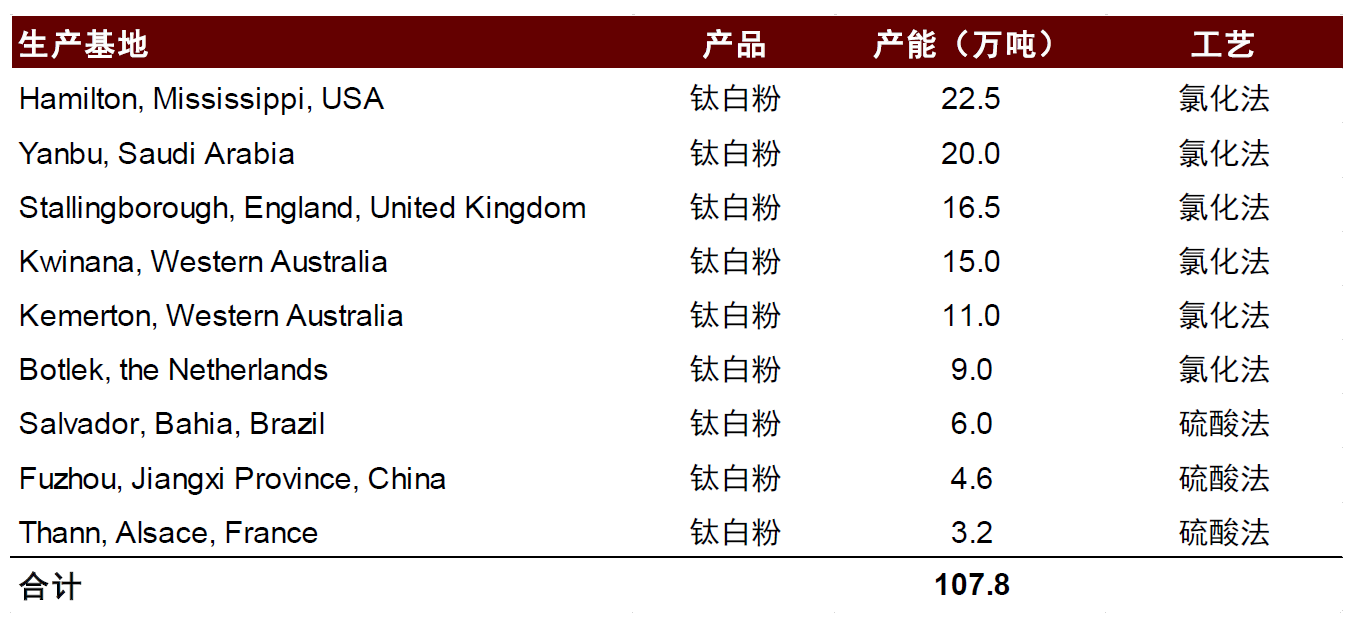

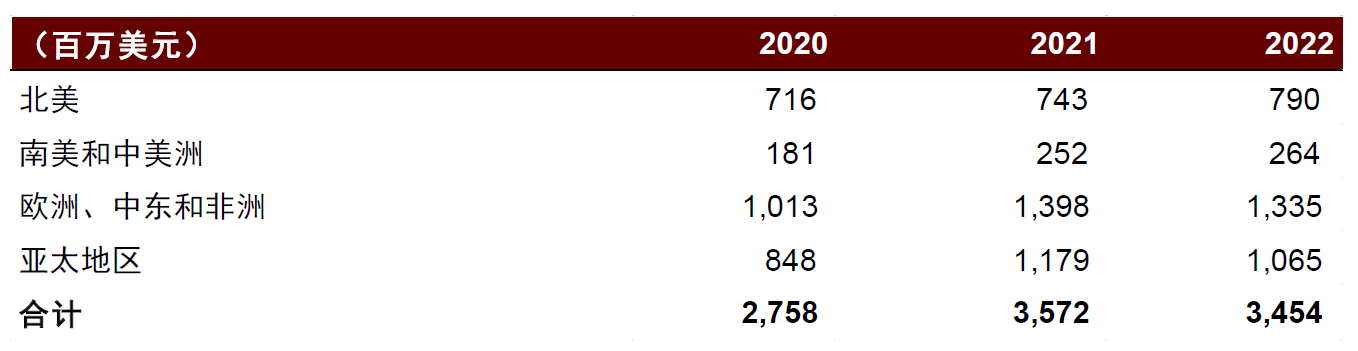

► 特诺2022年营收/调整后EBITDA分别下滑3.3%/7.6%。2022年特诺营业收入同比下滑3.3%至34.54亿美元,其中钛白粉板块实现营收26.93亿美元,同比下滑3.6%,全年钛白粉销量/售价分别变化-14.5%/+14.0%。因公司2022年自产钛精矿/金红石116/16万吨,公司调整后EBITDA利润率同比下滑1.2ppt至25%,高于行业平均水平,调整后EBITDA同比下滑7.6%至8.75亿美元。分地区看,2022年公司在北美、南美和中美洲实现收入正增长,欧洲、中东和非洲以及亚太地区销售收入同比下滑。1Q23公司钛白粉销量同比下滑30%,拖累公司营收/调整后EBITDA下滑26.6%/39.2%至7.08/1.46亿美元。截至2022年底,特诺在全球有9个钛白粉生产基地共107.8万吨钛白粉产能,其中氯化法94万吨,占比87%。

图表12:特诺主要生产基地及钛白粉产能(2022年)

资料来源:公司公告,中金公司研究部

图表13:特诺分地区营业收入

资料来源:公司公告,中金公司研究部

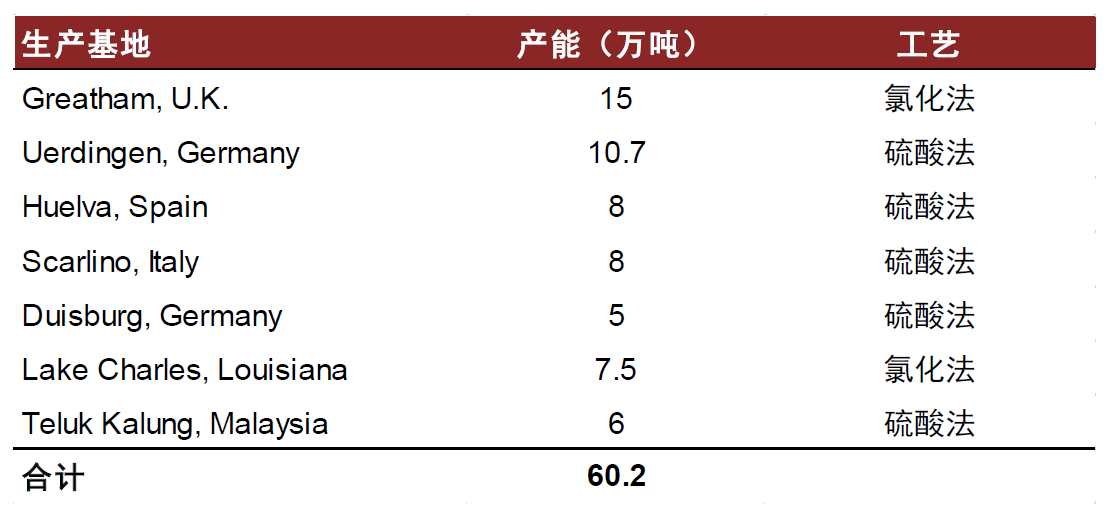

► 泛能拓2022年营收/调整后EBITDA同比下滑1.8%/70.6%。2022年泛能拓营业收入同比下滑1.8%至21.73亿美元,其中钛白粉板块实现营收15.97亿美元,同比下滑4.1%,全年钛白粉销量/售价分别变化-19%/+22%。因公司钛白粉上游无矿产资源配套,2022年调整后EBITDA利润率同比下滑5.7ppt至2%,调整后EBITDA同比下滑70.6%至0.53亿美元。1Q23钛白粉营收持续下滑,实现营收3.13亿美元,同/环比变化-39%/+30%,调整后EBITDA利润率同比下滑27.6ppt至-19%。经营压力迫使公司于2023年5月申请了破产保护,截至2022年底公司共拥有7处钛白粉生产基地共计60.2万吨产能。

图表14:泛能拓主要生产基地及钛白粉产能

资料来源:公司公告,中金公司研究部

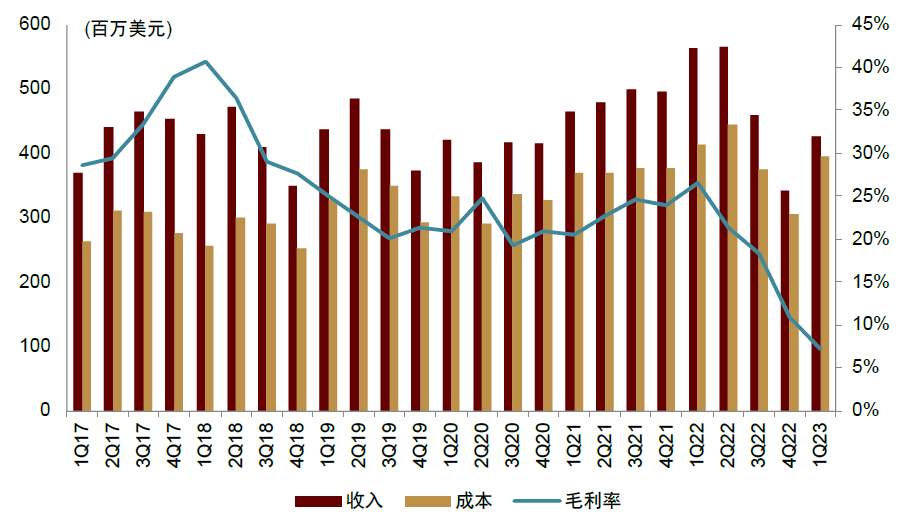

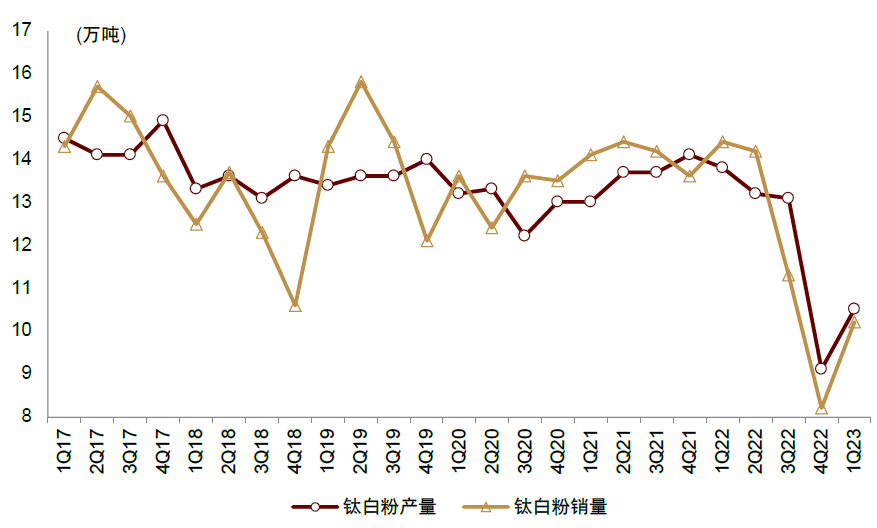

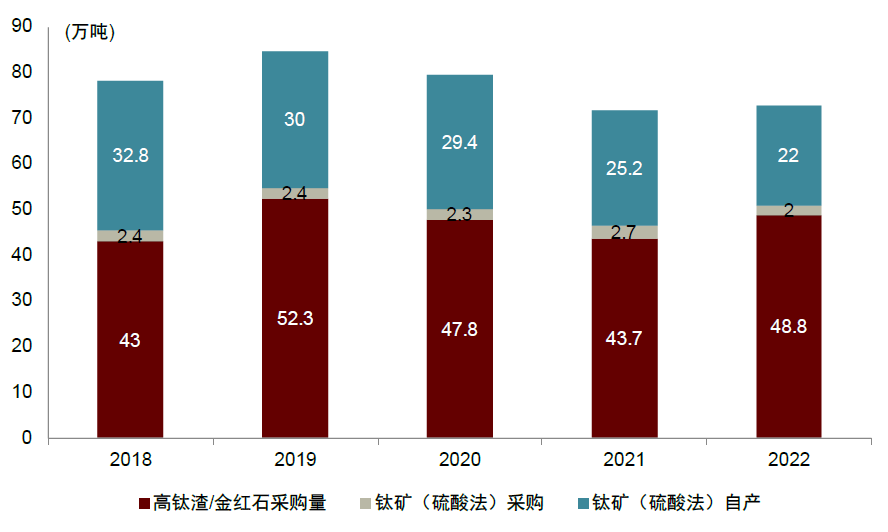

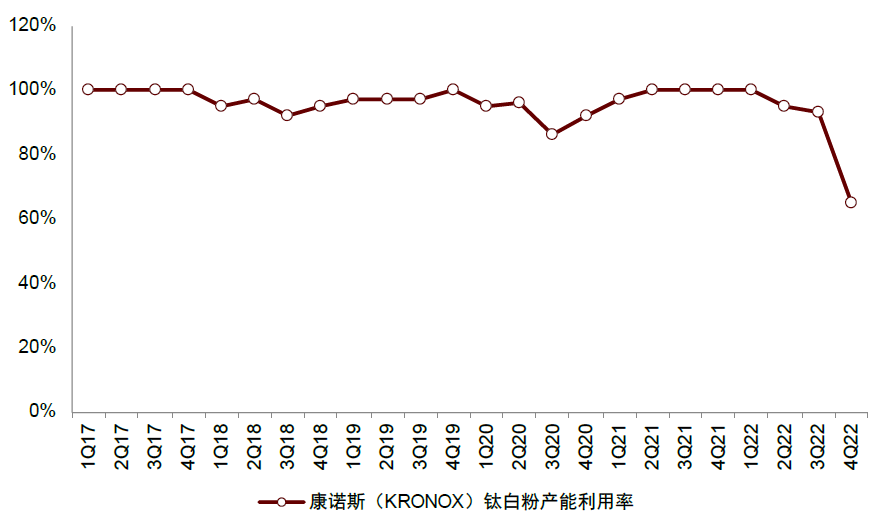

► 康诺斯2022年营收/EBITDA利润率同比减少0.5%/9.7%。2022年康诺斯营业收入同比减少0.5%至19.3亿美元,EBITDA同比减少9.7%至2.03亿美元,主要是由于钛白粉售价上涨不足以抵消销量下降、生产成本(包括原材料和能源成本)上升的影响。受需求较弱影响,康诺斯3Q22起钛白粉销量开始下滑,4Q22公司产能利用率降低至65%。1Q23公司实现营收4.26亿美元,同比下滑24.3%;EBITDA实现-5亿美元,同比下滑105%。1Q23公司实现钛白粉销量10.2万吨,环比4Q22有所恢复但仍同比下滑29%,且毛利率仍在持续降低。原材料配套方面,2022年公司自产钛矿22万吨,外购钛矿/金红石(或高钛渣)2/48.8万吨。

图表15:康诺斯季度营收和毛利率

资料来源:公司公告,中金公司研究部

图表16:康诺斯季度钛白粉产销量

资料来源:公司公告,中金公司研究部

图表17:康诺斯主要原材料配套情况

资料来源:公司公告,中金公司研究部

图表18:康诺斯钛白粉产能利用率

资料来源:公司公告,中金公司研究部

► 龙佰集团:2022年实现营收241.55亿元,同比增加17.2%;归母净利润34.19亿元,同比降低26.9%。业绩下滑主要是钛白粉需求缩减致价格下滑,叠加原材料价格保持高位,导致毛利率下滑11.6ppt至29.2%所致。2022年钛白粉产/销量分别为98.98/92.77万吨,同比+9.7%/+5.7%;需求承压及原材料价格较高压缩钛白粉毛利率下滑16.09ppt至28.93%。钛精矿产量116.98万吨,同比增长16.2%。1Q23实现营收69.77亿元,同/环比变化14.8%/14.5%;归母净利润5.79亿元,同/环比变化-45.5%/+135.4%。1Q23以来钛白粉价格有所回暖,毛利率环比改善3.7ppt至23.1%。

图表19:龙佰集团2022年核心经营数据

注:钛精矿不外售,2022年统计口径为产量

资料来源:公司公告,中金公司研究部

1Q23海外钛白粉企业销量同比大幅下滑,国内企业持续抢占全球份额。1Q23全球经济持续低迷,科慕/特诺/泛能拓/康诺斯钛白粉业务板块营收分别同比下滑31.9%/27.6%/38.6%/24.3%,其中科慕/特诺/康诺斯钛白粉销量分别同比下滑35%/30%/29%。而反观国内,根据中国海关数据,1Q23国内共出口钛白粉累计43.7万吨,同比增加12.6%,国内企业的钛白粉在全球份额正逐步提升,国内钛白粉企业竞争优势正在逐步凸显。1-5M23我国实现钛白粉累计出口量71.1万吨,同比增长14.3%,在全球钛白粉需求低迷情况下,中国企业正加速抢占份额。

全球钛矿:迎来景气期,高品位钛矿维持供需偏紧状态,产业链一体化企业优势明显

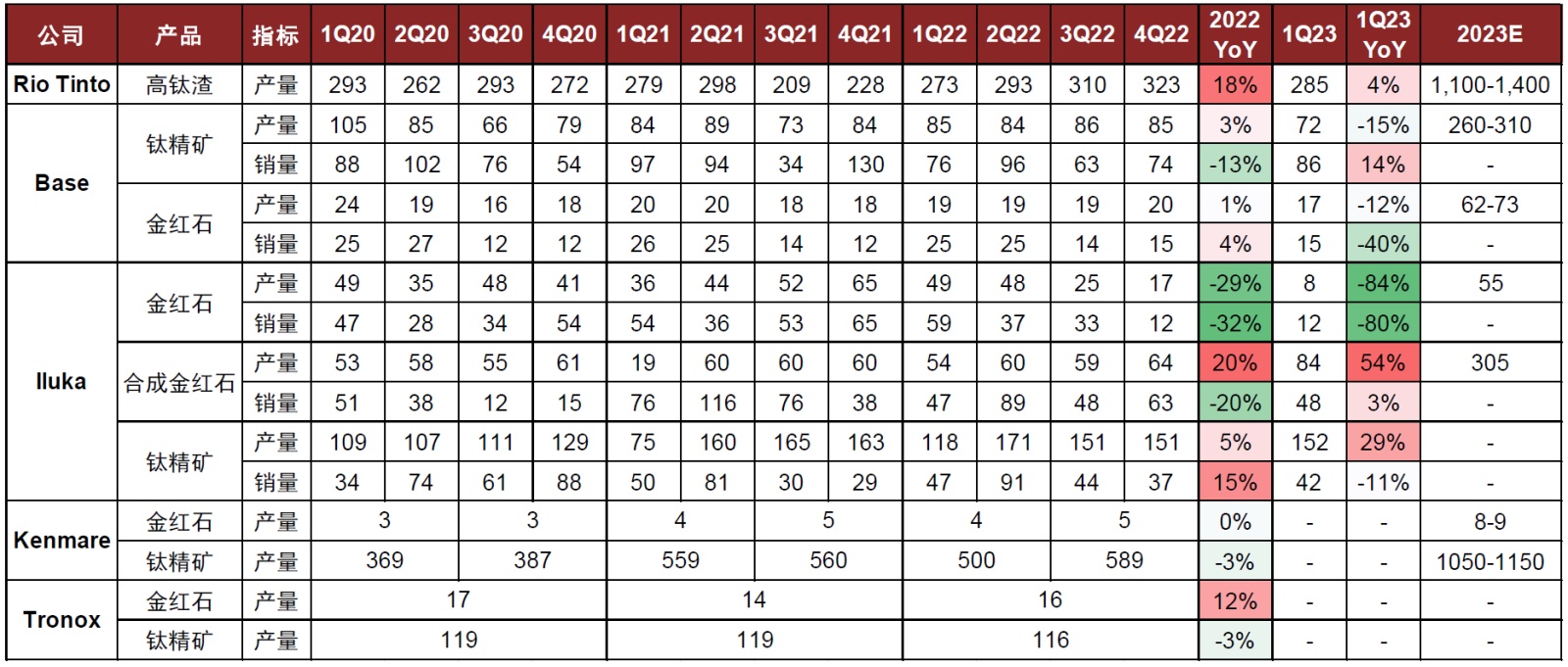

全球主要钛矿企业2022年和1Q23经营情况回顾

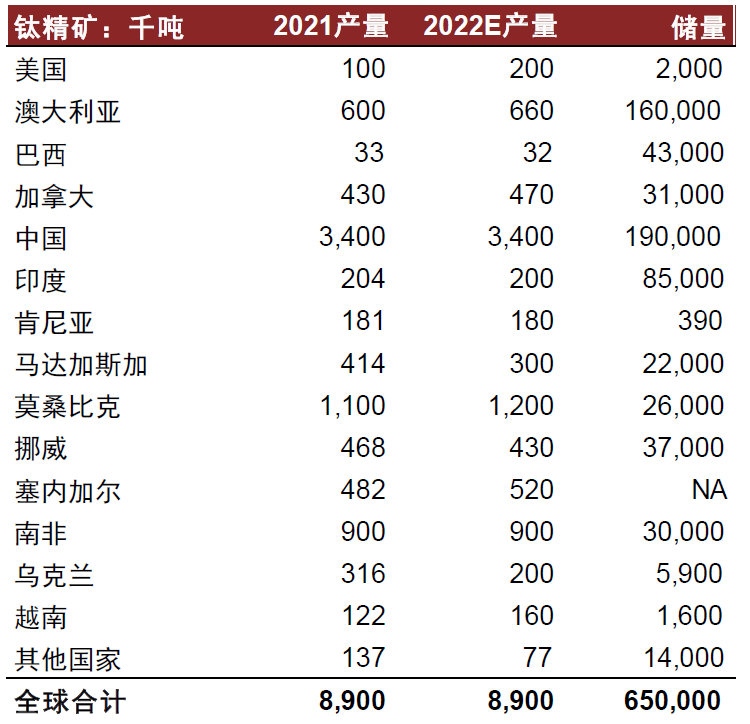

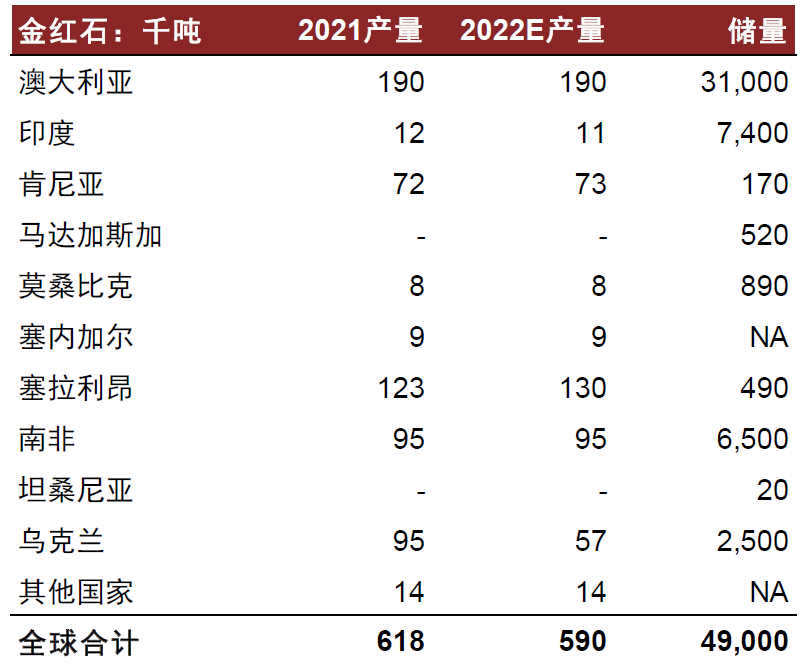

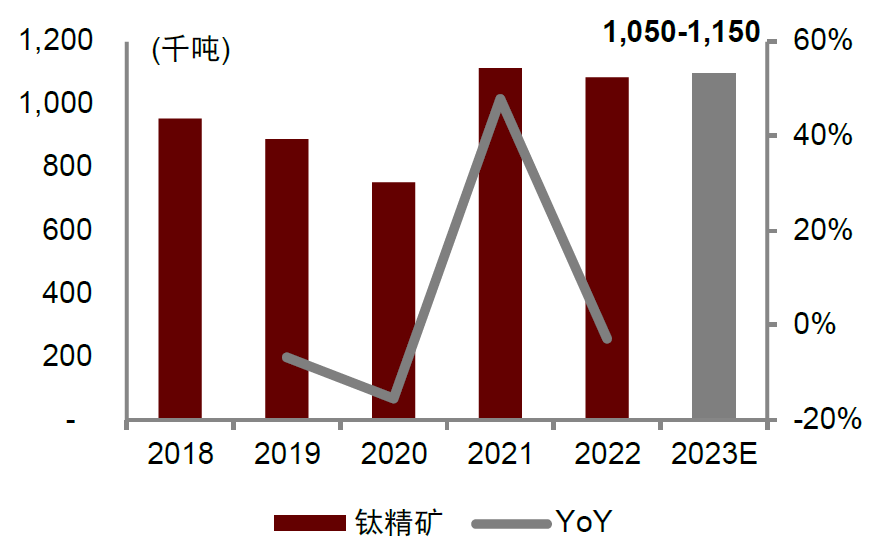

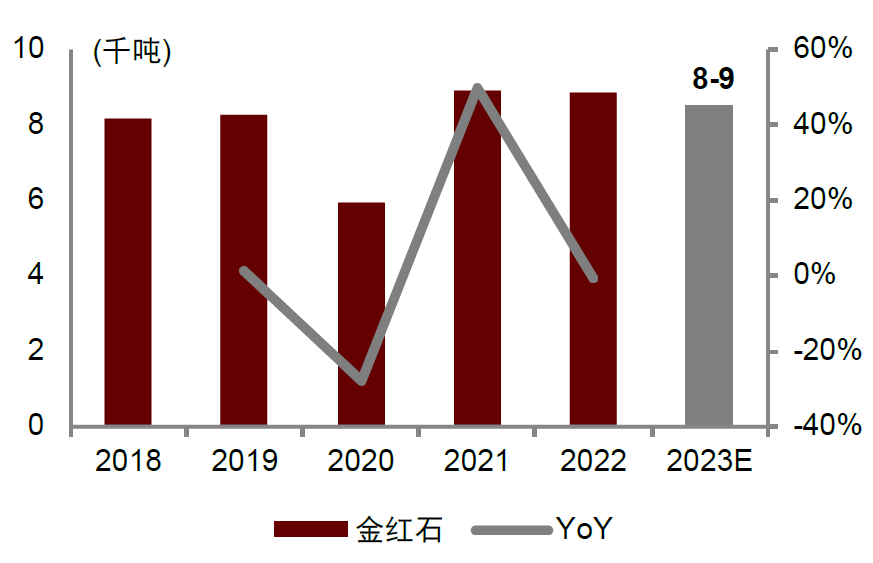

钛精矿约占全球钛矿物消费量的90%,2022年全球产量同比基本持平。根据USGS,2022年全球钛精矿产量预计为890万吨(折TiO2),同比2021年持平;其中中国、莫桑比克、南非为前三大生产国,产量分别为340/120/90万吨,全球占比分别为38%/13%/10%。2022年全球金红石矿产量59万吨,同比下滑4.5%;澳大利亚、塞拉利昂、南非为前三大生产国,产量分别为19/13/9.5万吨。储量方面,全球钛精矿储量6.5亿吨,金红石矿4,900万吨,中国、澳大利亚、印度、南非等国家储量排名靠前。

图表20:2022E全球钛精矿产量和储量

资料来源:USGS Mineral Commodity Summaries 2023,中金公司研究部

图表21:2022E全球金红石矿产量和储量

资料来源:USGS Mineral Commodity Summaries 2023,中金公司研究部

图表22:主要钛矿生产企业季度产量及2023年产量指引(单位:千吨)

资料来源:各公司公告,中金公司研究部

2022年全球钛矿行业迎来较高景气期:1H22全球钛白粉因新冠积压的建筑和翻新需求释放,钛白粉生产企业满负荷运营致使钛矿供不应求;同时氯化法产能占比逐步提升拉动对高品位钛矿原材料的需求,上半年钛矿供应紧张。2H22虽然在加息等因素影响下欧美钛白粉需求走弱,但钛矿特别是高品位矿新增产能有限,供需依旧维持偏紧的状态,钛精矿价格仍维持高位,全年价格大幅上涨推动Rio Tinto、Base、Iluka等公司业绩增长。

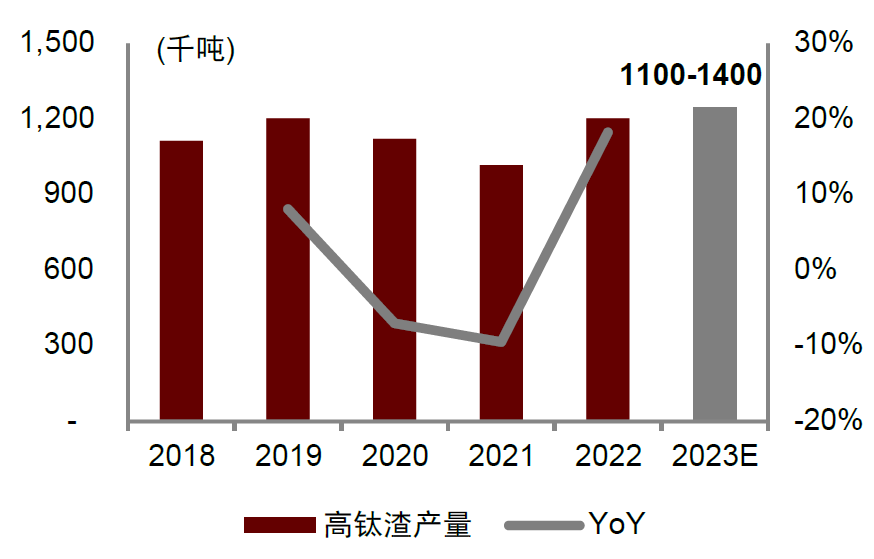

► Rio Tinto:2018-22年高钛渣产量维持相对稳定,2022年氯化法钛渣价格同比+19%。2022年公司实现高钛渣产量120万吨,同比+18%;1Q23产量28.5万吨,同比+4%,根据公司年报,2023全年指引110-140万吨,同比变化-8%~27%。受宏观经济环境疲软影响,2022年钛矿下游钛白粉的需求增速较低。但原材料端,全球受高品位矿供应紧张的影响,钛矿价格上涨。向前看,公司预计2023年虽库存水平可能有所回升,但矿体贫化等结构因素仍然存在,高品位钛矿价格仍有望维持高位。

图表23:2018-23E Rio Tinto高钛渣产量

资料来源:Rio Tinto年报,中金公司研究部

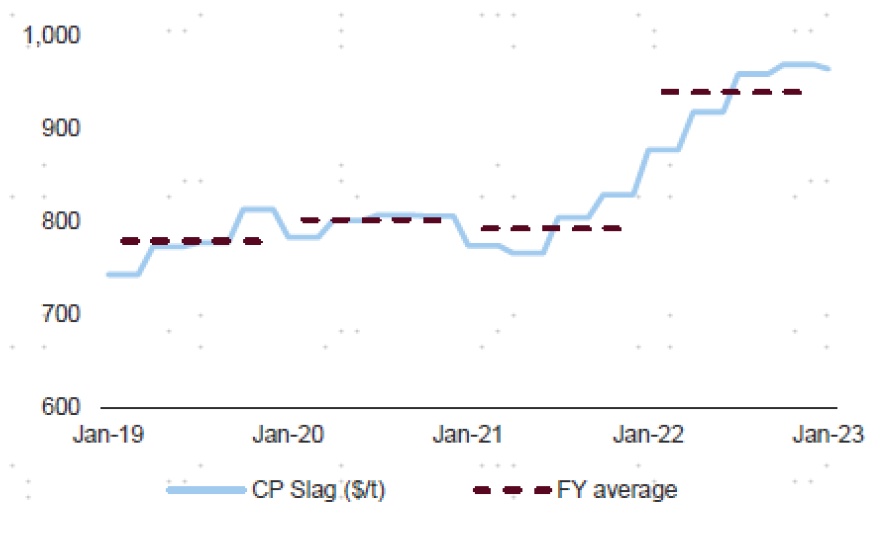

图表24:2019-22年氯化渣价格

资料来源:Rio Tinto年报,中金公司研究部

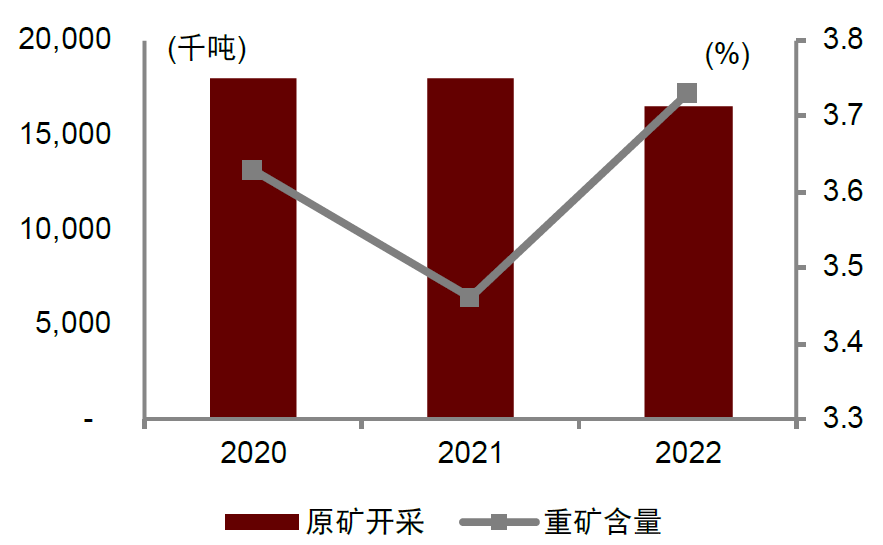

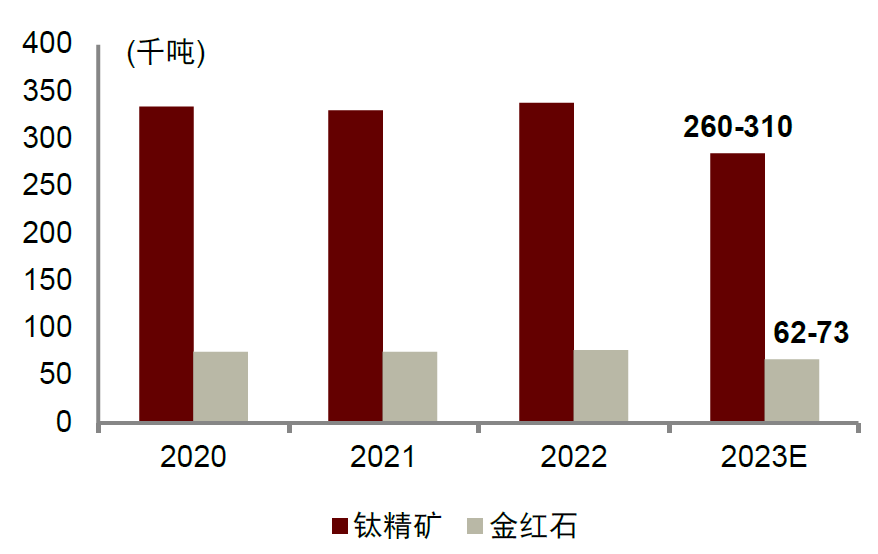

► Base Resources:2022年采矿量同比下滑,产出矿石品位提升拉高钛精矿和金红石产量。根据公司年报,2022年采矿量为1,649万吨,同比降低8.3%,主要是尾矿储存设施压力管道故障和山洪暴发导致的两次停电所致;由于重矿品位同比提升0.27ppt至3.73%,重矿产量同比基本持平,所以钛精矿/金红石产量分别同比变化+2.7%/+0.9%至32.5/7.4万吨。1Q23 Kwale北沙丘成功开采,这也使接近枯竭的Kwale矿山寿命延期13个月至2024年底。但受到北沙丘移动及相关调试活动停工影响,叠加北沙丘矿石品位低于预期,1Q23矿石开采量330万吨,环比4Q22下降26.7%,受此影响1Q23钛精矿/金红石产量分别为7.2/1.7万吨,同比下滑15%/12%。公司表示正在调研相关优化措施,2Q23产量有望逐步提升,2023年钛精矿/金红石分别维持26-31万吨/6.2-7.3万吨指引不变,同比2022年变化分别为-23%~-9%、-19%~-5%。

图表25:2020-22 Base矿石产量及重矿品位

资料来源:Base Resources年报,中金公司研究部

图表26:2020-23E Base钛精矿/金红石产量

资料来源:Base Resources年报,中金公司研究部

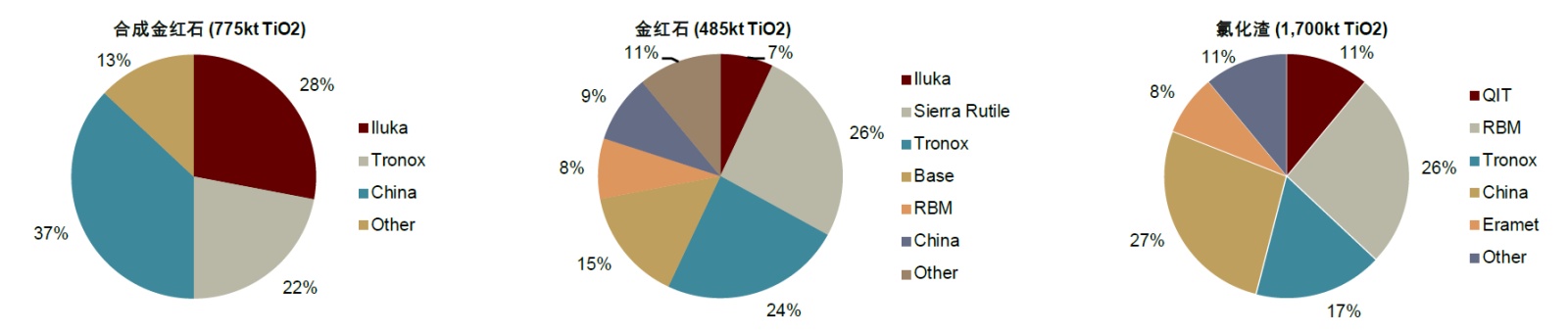

► Iluka:公司高品位钛原料产品需求强劲,价格创十年新高。2022年公司实现钛精矿/金红石/合成金红石产量59.1/13.9/23.8万吨,同比变化+5%/-29%/+20%,金红石产量同比下降主要是子公司Sierra Rutile于2022年8月分拆上市所致。2022年上半年受俄乌冲突影响,公司金红石成为乌克兰金红石的替代品需求旺盛;下半年虽欧美经济疲软影响下钛白粉需求下滑,但公司高品质钛原料需求依旧强劲,报告期内公司新增与下游客户签订的未来4年每年20万吨合成金红石的订单。价格方面,2022年公司金红石均价1,550美元/吨,为十年来的最高,进一步表明公司在高品位钛原料市场的实力。根据公司公告,从份额看,2022年Iluka在全球合成金红石/金红石领域已经分别达到28%/7%的市占率,为全球最大合成金红石供应商。2023年公司将持续推动产能提升以满足新的客户订单,全年金红石/合成金红石产量指引分别为5.5/30.5万吨,合成金红石产量同比增加28%;其中1Q23已分别完成0.8/8.4万吨生产,合成金红石产量同比+54%。

图表27:2022年全球合成金红石/金红石/氯化渣供给格局及Iluka份额

资料来源:Iluka年报,TZMI,中金公司研究部

► Kenmare:2022年钛精矿产量同比微降,平均价格创历史新高。2022年公司重矿原矿产量增长2%至158.62万吨;产品方面,2022年钛铁矿产量下降3%至108.83万吨,金红石产量为0.89万吨,与2021年持平。Kenmare预计2023年钛铁矿产量将在105万吨至115万吨;金红石产量在0.8-0.9万吨。

图表28:2018-23E Kenmare钛精矿产量

资料来源:Kenmare年报,中金公司研究部

图表29:2018-23E Kenmare金红石产量

资料来源:Kenmare年报,中金公司研究部

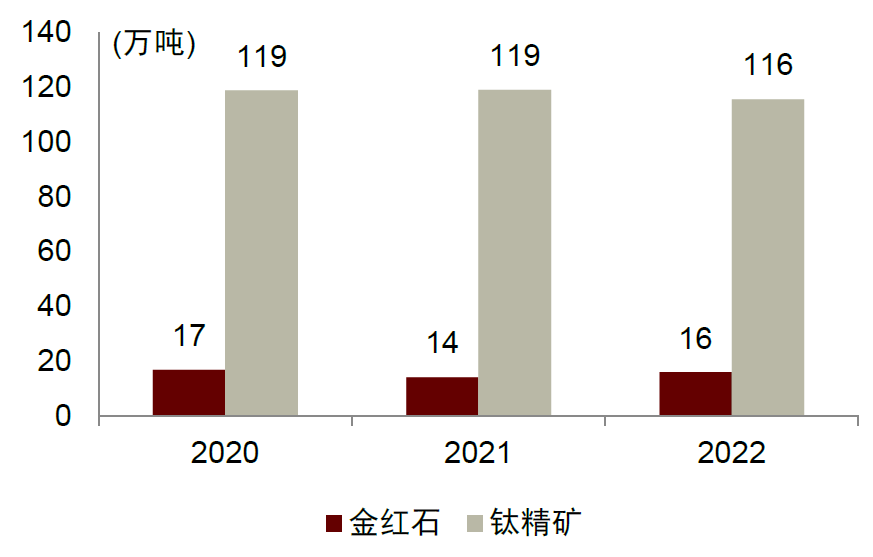

► Tronox:金红石钛精矿产量维持稳定。2022年Tronox全球运营六个砂矿、五个提纯工厂和九个钛白粉生产厂,其钛精矿、金红石资源为自身生产钛白粉提供原材料基础。根据公司年报,2022年钛精矿/金红石产量实现116/16万吨,同比变化-2.9%/+12.4%。

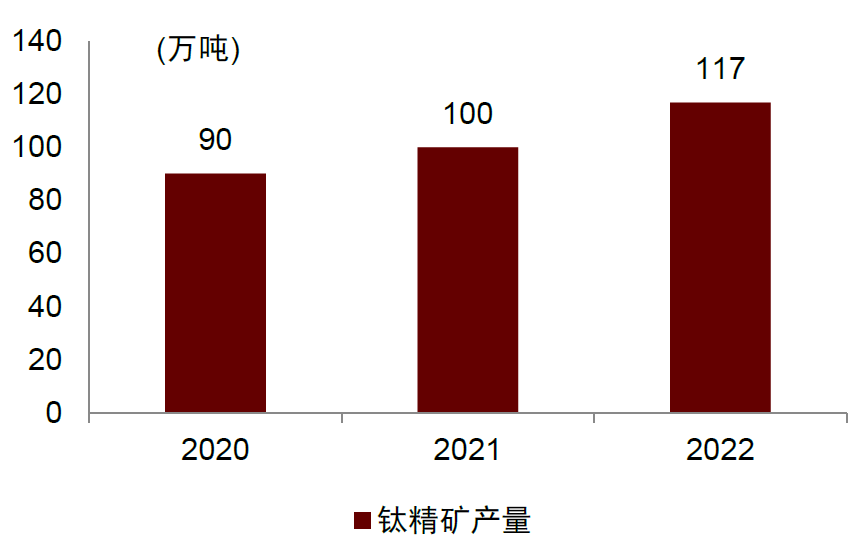

► 龙佰集团:持续推动钛白粉上游配套钛矿资源开发。公司拥有钒钛磁铁矿-钛精矿-高钛渣-钛白粉-海绵钛-钛合金完整产业链,2022年公司钛精矿产量117万吨,同比增加16.2%。公司表示正积极推动龙佰矿业旗下红格和庙子沟矿区的联合开发工作,目前在微细粒钛铁矿回收技术上取得一定突破,公司预计2023年7月钛精矿产能有望增加22万吨,进一步强化一体化优势。

图表30:2020-22 Tronox钛精矿/金红石产量

资料来源:Tronox年报,中金公司研究部

图表31:2020-22年龙佰集团钛精矿产量

资料来源:公司公告,中金公司研究部

2023年资本开支展望

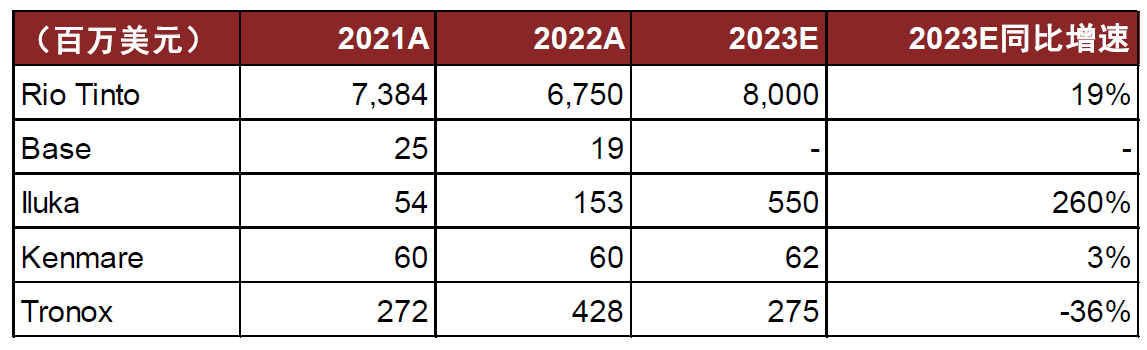

2023年Rio Tinto、Iluka计划资本支出增速快,Kenmare基本持平,Tronox同比减少。根据各公司2023年资本开支指引,Rio Tinto计划全年支出80亿美元,同比增长19%;Iluka 2023年资本支出计划同比增加2.6倍至5.5亿美元,主要用于稀土精炼厂的投资建设;Kenmare 2023年资本开支计划同比增加3%至0.62亿美元;Tronox考虑到宏观经济环境较差,计划缩减资本开支至2.75亿美元以内,同比减少36%。从四家海外钛矿龙头资本开支规划情况看,明确用于钛矿/金红石产能扩张的资本开支较少,我们认为高品位钛矿维持供需紧平衡的状态或将持续。

图表32:主要钛矿公司2023年资本开支计划

资料来源:公司公告,公司官网,中金公司研究部

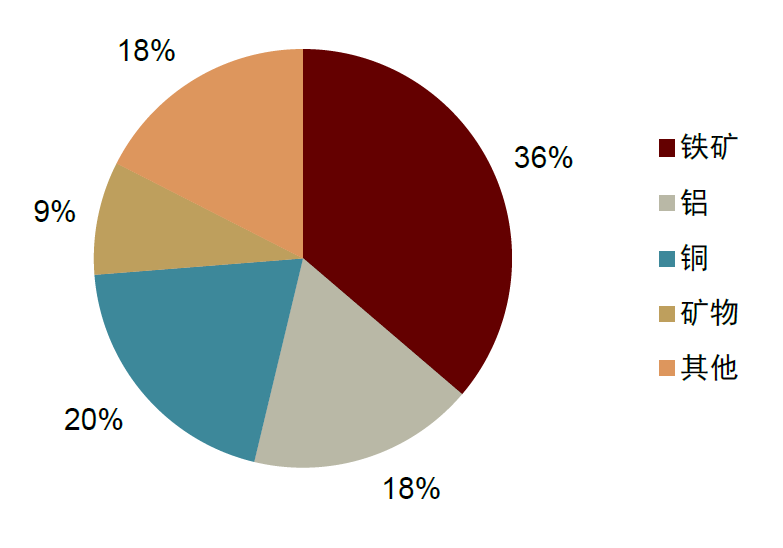

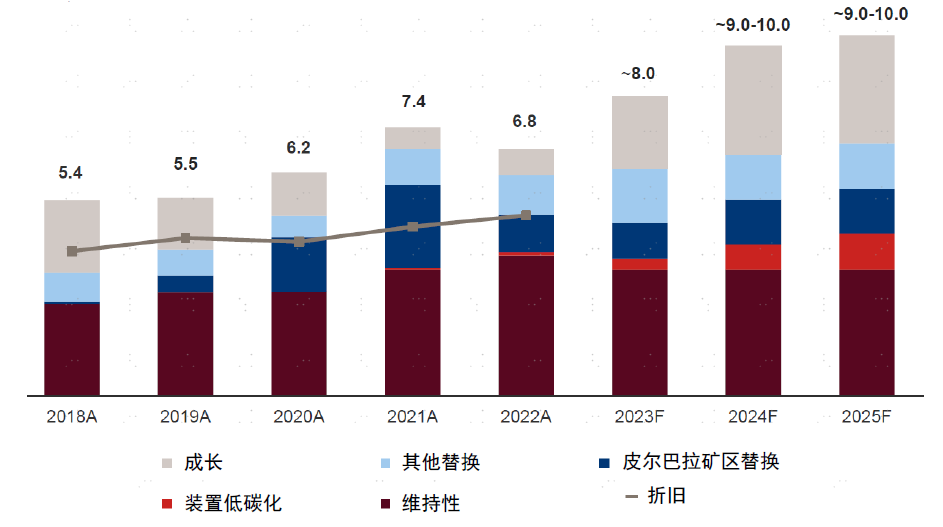

► Rio Tinto(力拓)2023年预计资本支出80亿美元,包括约20亿美元的增长项目(西芒杜铁矿)。公司预计2024-25年其资本支出将达到每年90亿至100亿美元,其中包括30亿美元的增长项目支出、约35亿美元的维持性资本支出,以及20亿至30亿美元的产能替换资本支出(其中约15亿美元用于皮尔巴拉铁矿)。此外公司计划未来三年将投资约15亿美元用于公司建设减碳项目。分产品看,公司计划2023年9%的资本开支(约7亿美元)用于矿物开发,包括钛矿、硼砂矿以及钻石矿等。

图表33:Rio Tinto 2023E资本开支构成(按产品)

资料来源:公司公告,中金公司研究部

图表34:Rio Tinto 资本开支计划及结构

资料来源:公司公告,中金公司研究部

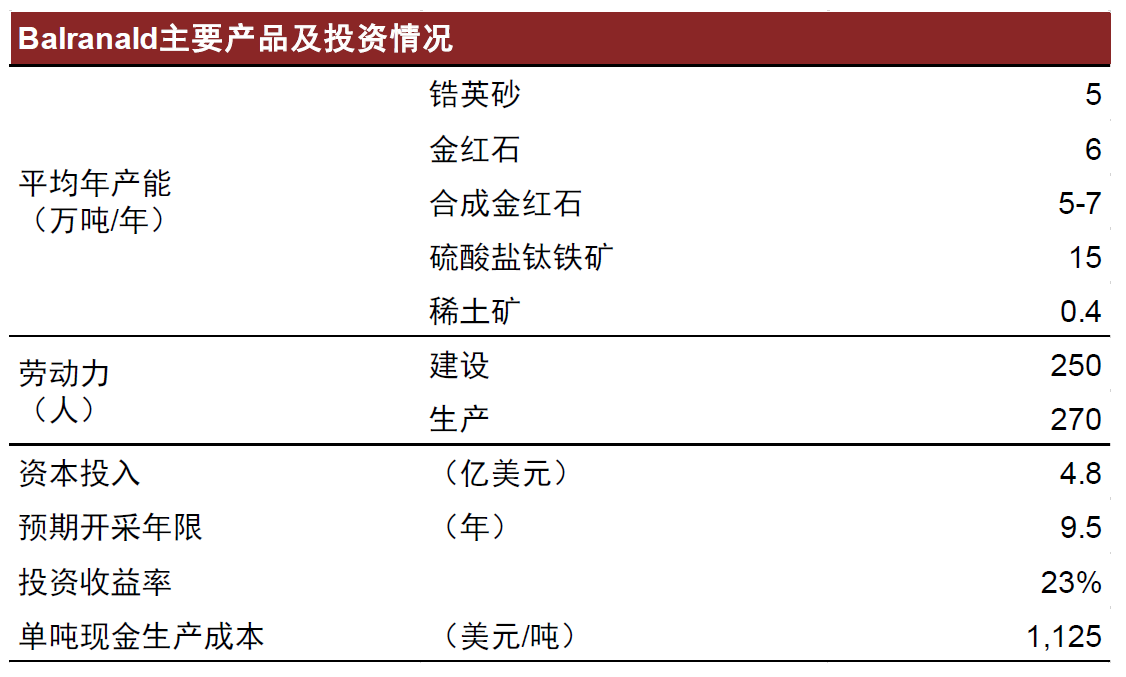

► Iluka 2023年预计资本支出5.5亿美元,同比2022年增长2.6倍。2022年4月Iluka董事会最终批准Eneabba稀土精炼厂的投资,澳大利亚政府将提供12.5亿美元的贷款,2023年Eneabba稀土精炼厂预计投资2.7亿美元。另外Balranald项目也于2023年2月通过了董事会决议,该项目预计总投资4.8亿美元,其中2023年预计投资0.8亿美元。公司其他资本开支包括0.4亿美元用于矿床研究、人造金红石二号窑(SR2)大修预计投入0.35亿美元、卡塔比矿山开采和开发0.4亿美元。

图表35:Iluka公司Balranald项目产品及投资情况

资料来源:公司公告,公司官网,中金公司研究部

► Tronox 2023年预计资本支出低于2.75亿美元,同比2022年减少36%。2022年公司资本支出4.28亿美元,其中1.25亿美元用于维护性和安全支出,0.75亿美元用于建设newTRON项目,2亿美元用于纵向一体化布局(包括Atlas Campaspe矿山项目)。2023年资本开支计划的缩减能够帮助公司维持一定现金流水平,但将推迟newTRON项目和南非纵向一体化布局带来的未来收益。

风险提示

国内宏观经济复苏低于预期:钛白粉下游用途包括涂料、塑料、造纸、油墨等领域,其中涂料下游涉及建筑、包装、汽车、工业等行业,与宏观经济相关性高。若国内经济复苏低于预期,可能会对钛白粉的销量及盈利水平产生不利影响。

产品出口大幅下滑:2022年钛白粉出口/产量为36%,1-5M23为43%,若钛白粉出口出现大幅下滑,国内供需关系或将受到较大冲击,对国内企业钛白粉销量或盈利水平产生负面影响。

文章来源

《全球钛白粉龙头2022&1Q23经营情况回顾》

(中国粉体网编辑整理/昧光)

注:图片非商业用途,存在侵权告知删除!