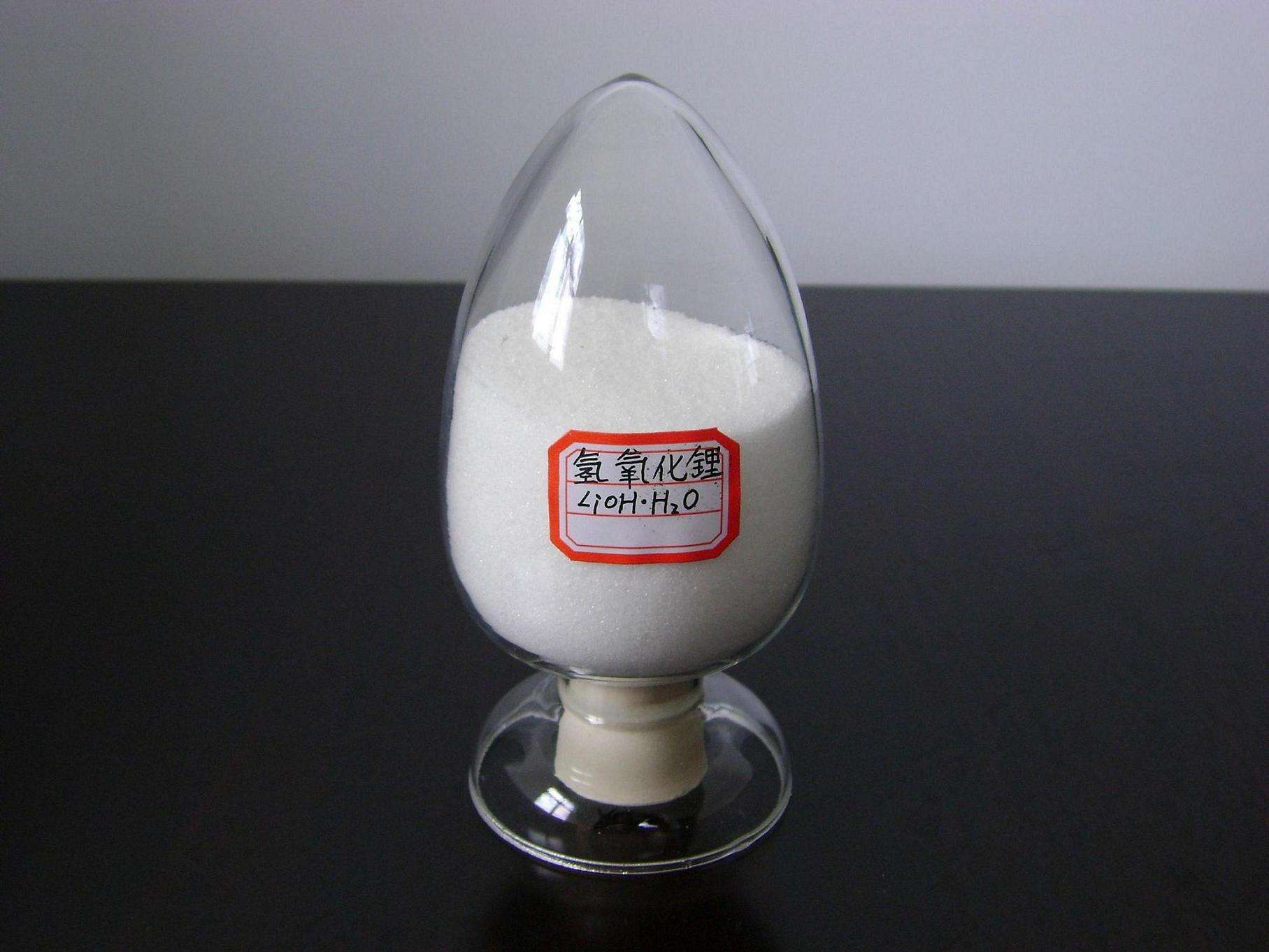

中国粉体网讯 雅化集团(002497)拟公开发行8亿元可转债用于2万吨电池级碳酸锂(氢氧化锂)生产线项目以及补充流动资金。

雅化集团公告称,公司拟公开发行8亿元可转债,募集资金将用于2万吨电池级碳酸锂(氢氧化锂)生产线项目以及补充流动资金。

目前,继续奔投碳酸锂的企业依然不少,据高工锂电不完全统计,仅2019年一季度拟投建的碳酸锂项目就有5个,规模设计在1万-4万吨/年不等。但有消息称,国内碳酸锂企业多达数百家,但除过头部企业,大部分沦为代加工厂。

数据显示,电池级碳酸锂自2018年第一季度起受产能集中爆发,引发一波产能阶段性过剩影响,价格出现断崖式下跌,从年初最高价16万元/吨一路跌至年底7万元/吨左右。截止到2019年3月底,碳酸锂价格稳定在7.5-8万元/吨左右。回落于相对理性区间。

对于雅化集团等碳酸锂企业来说,产能结构性过剩背景下,一是要从原材料、技术等方面提升电池级碳酸锂的含金量;另一方面是寄托于氢氧化锂市场的爆发。

这也是雅化集团等碳酸锂企业在扩建碳酸锂产能的同时,又布局氢氧化锂的原因。根据预测,伴随NCM811或NCA在2020年-2025年市场规模扩大后,氢氧化锂将呈突破万吨级规模需求。

高工锂电了解到,氢氧化锂主要用于高镍三元,且主要用于NCM811及NCA。经调查发现,三元材料采用氢氧化锂作为原材料,相比于采用碳酸锂而言,水分要好控制些。当三元材料中的镍含量越高时,对水分控制越严格,这也是NCM811及NCA只能采用氢氧化锂的原因。

对于以民爆产品和锂产品为主业的雅化集团来说,发行可转债加速推进上述生产线的项目已经刻不容缓。

根据雅化集团发布的财务数据显示,该公司预计2018年度归属于上市公司股东的净利润为2.01亿元,同比减少15.6%;预计扣除非经常性损益后归属于上市公司股东的净利润约为1.48亿元,同比减少34%。

关于业绩下降,雅化集团解释,一是锂盐产品销售价格出现较大下跌,盈利空间被进一步挤压;二是传统民爆业务盈利压缩以及财务费用较同期有较大增长。

可以看到,雅化集团亟待新的生产项目或新产品来挽救业绩增长下滑的颓势。

(中国粉体网编辑整理/初末)