中国粉体网讯

磷肥行业基本概况

近年来世界磷肥工业逐渐复苏,生产能力增长较快,中国、美国及摩洛哥成为世界三大磷肥生产国。中国磷肥工业经过20多年来的阶段性扩张升级,已经实现了由磷肥进口大国向磷肥制造大国的变革。截止“十五”末期,中国磷肥产量和消费量已位居世界第一,磷肥消费基本摆脱依赖进口的局面;产品结构有了较大改善,磷肥产业集中度不断提高;大中型磷肥装置的技术装备达到世界先进水平;行业经济效益好转。云、贵、川、鄂、豫、鲁等地磷肥产业发达,是中国磷肥的主要产区。

磷矿石价格仍有望上行

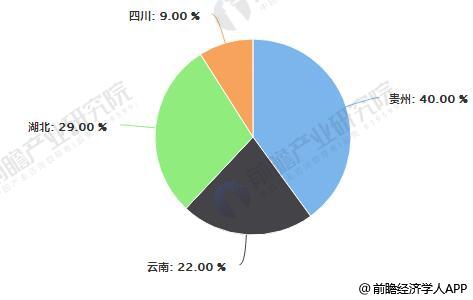

供给受限叠加下游需求复苏,磷矿石价格逐步反弹,目前贵州地区30%品位报价400元/吨,相比2017年低点上涨29%;国际方面,印度(全球磷矿石最大进口国)低端磷矿石CFR价格为115美元/吨,相比前期低点上涨约21%。随着国内整体磷矿石资源趋紧,我们预计磷矿石价格仍有望上行。

2017年中国磷矿石产量分布情况

中国磷肥产量统计分析

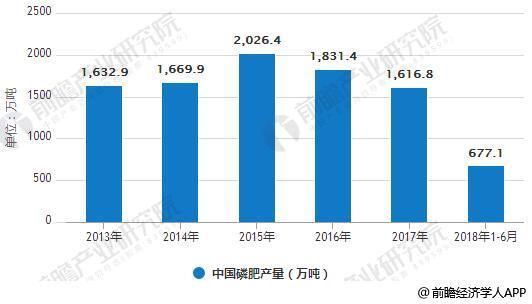

据前瞻产业研究院发布的《磷肥行业市场需求预测与投资战略规划分析报告》统计数据显示,2013年-2015年中国磷肥产量呈上升趋势,2015年中国磷肥产量为2026.4万吨,同比增长11.4%。2015年-2017年中国磷肥产量逐渐下降,2017年中国磷肥产量为1616.8万吨,同比增长0.7%。2018年1-6月中国磷肥产量为677.1万吨,同比下降5.9%。

2013-2018年1-6月中国磷肥产量统计情况

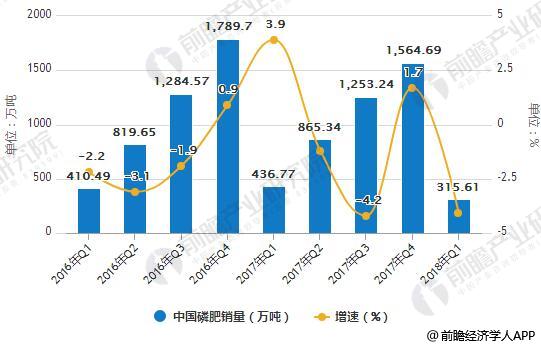

2018年Q1中国磷肥销量累计达315.61万吨,产销率同比下降4.1%,库存比年初增长19.7%;2017年中国水泥销量累计达4120.04万吨。

2016-2018年Q1中国磷肥销量统计及增长情况

国际及国内磷肥行业发展趋势分析

全球磷肥市场需求持续增长

亚洲,由于人口持续增长,土地增产压力巨大,化肥使用量将持续提升;南美洲耕地资源丰富,耕地面积的增长将带来较大新增需求,而非洲作为全球耕地储量最大的地区,将是巨大的潜在需求市场。综合来看,未来全球磷肥需求将保持约2%的增速持续成长。

国际产能扩充,磷肥市场产生周期性波动

近年来传统磷肥大厂产能逐渐收缩,摩洛哥、沙特、俄罗斯等低成本大厂不断扩产占据市场,2017年开始,国际磷肥大厂开始进入新一轮扩产周期,带来全球磷肥市场周期性波动,2018年至2019年前期,磷肥市场供给趋紧,磷肥价格上涨,2019年后期,市场将呈现阶段式供给过剩,产能逐渐消化,未来将趋于平稳。

低成本竞争,我国磷肥出口长期成长空间不足

我国磷肥出口主要集中于亚洲及南美洲,主要与沙特竞争亚洲市场,参与巴西市场的全球竞争。而我国的磷肥生产成本位居全球行业中游,高于主要扩产的磷肥大厂,我国企业参与全球贸易的竞争优势逐渐减弱。未来在供给过剩的行情下,我国的磷肥出口需求或将有所下降,长期来看出口的成长空间并不充足。

国内产量释放弹性不足,行业迎来短期荣景

虽然国内磷肥使用效率提升,使用量有下滑趋势,但降幅微小且长期趋于稳定。国内整体开工率较低,但呈现明显的两极分化状态,小规模厂受到生产成本及环境治理的双重重压,开工率极低,企业多处于停车减产状态,而大规模厂商开工率却极高,部分企业产能利用率已经超过90%。综合来看,即使下游出口需求较高,但国内磷肥产量释放的空间不大,短期内磷肥行业供不应求,将迎来短期荣景。

小规模企业复产遥遥无期,中期行业集中度进一步提升

我国小规模磷肥企业主要通过外购原材料进行产品生产,生产成本远高于大型磷肥生产企业,难以有效地参与市场竞争,而国家环境治理措施的不断升级,磷肥企业还将面临环保设备支出带来的大量现金流问题,竞争压力巨大。而中期来看,全球磷肥供给充足,我国的磷肥出口或将回落,需求减少,价格下行,小规模高成本企业复产遥遥无期,预期将逐渐退出市场,行业集中度将有明显的提升。长期来看,行业中具有配套原料生产能力的企业将能够有效化解原材料价格波动风险,提升盈利空间,获得长期发展。

(中国粉体网编辑整理/平安)