中国粉体网讯 赛迪智库近日发布报告称,下半年,受国际经济弱复苏和国内经济回升动力不足影响,我国原材料工业生产和投资增速会继续放缓,出口压力增大,部分行业经济效益有可能会下滑。基于此,报告建议,应扩大有效需求,缓解供需矛盾;实施供给侧改革,稳步推进去产能工作;扩大交流合作,积极应对贸易摩擦。

A 运行特征

生产增速总体放缓 分行业增速有升有降

2016年1~5月,原材料工业增加值同比增长6.82%,低于去年同期0.18个百分点,较1~4月增速回落0.19个百分点。其中钢铁、石化工业增加值增速分别为2.2%和7.5%,均低于去年同期和1~4月水平;有色、建材工业增加值增速分别为9.6%和8.2%,均高于去年同期和1~4月水平。

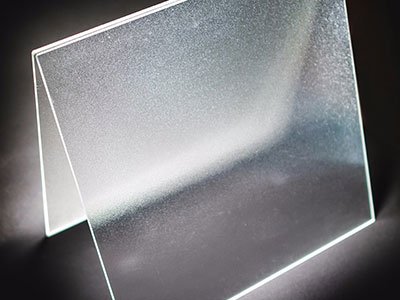

分产品来看,化工产品产量基本呈现增长态势,除硫酸增速放缓外,烧碱、乙烯产量增速较去年同期均有所加快;生铁、粗钢产量继续减少,同比分别减少2.8%和1.4%,较1~4月降幅有所收窄,钢材产量同比增加1%,低于去年同期1.2个百分点,但较1~4月增速有所加快;十种有色金属产量为2068万吨,同比增长0.3%,较去年同期有较大幅度下滑,与1~4月增速持平;水泥、平板玻璃为主的建材产品产量均有所增长,增速高于去年同期水平。

投资增速继续下降,部分行业投资规模缩小。上半年,除有色行业外,原材料工业投资增速整体放缓。1~5月有色金属行业投资增速同比增长2%,其中有色金属矿采选业与冶炼和压延加工业投资增速同比分别增长9.7%和0.2%。化学原料和化学制品制造业投资同比减少4.2%,而去年同期为增长7.6%;钢铁行业投资规模缩小,投资额较去年同期减少2.4个百分点,其中黑色金属矿采选业投资下降幅度较大,较去年同期下降24.5%,较1~4月进一步下滑;建材行业投资增速明显放缓,非金属矿采选业投资增速同比增长1.2%,低于去年同期和1~4月水平,非金属矿物制品业投资减少0.5个百分点。

出口保持增长,进口降幅缩小。2015年1~5月,原材料产品出口总体保持增长态势。其中,钢材出口4628万吨,同比增长6.4%,低于去年同期和1~4月水平;未锻造的铝及铝材出口190万吨,同比减少7.9%;未锻造的铜及铜材出口35.1万吨,同比增长11.3%。同期,原材料产品进口降幅缩小,钢材进口532万吨,同比减少3%,降幅较去年同期和1~4月均有所收窄。

2016年1~5月,原材料工业整体赢利能力有所增强。钢铁行业利润较去年同期上涨40%,其中采选业利润下降10%,降幅较去年同期大幅收窄,冶炼和压延加工业利润同比增长74.8%,远高于去年同期水平;有色金属工业利润同比上涨8.8%,略低于去年同期水平;非金属矿采选业、非金属矿物制品业利润增速分别为4.6%和4.1%,均高于去年同期水平。

B 存在问题

供需矛盾加剧 化解产能过剩压力增大

从需求侧来看,1~5月原材料产品需求相对稳定。下游主要行业如通用设备制造业,汽车制造业,专用设备制造业,铁路、船舶、航空航天和其他运输设备制造业,电气机械和器材制造业,计算机、通信和其他电子设备制造业累计增速均较1~4月有所提高,保持小幅增长态势。从供给侧来看,尽管增速放缓,但原材料工业生产规模仍在扩大。以钢铁行业为例,受前期钢价大幅上涨影响,各地原停产、限产的钢厂纷纷复产和扩产。5月全国生铁、粗钢和钢材产量分别为6065万吨、7050万吨和9946万吨,同比分别增长-0.2%、1.8%和2.1%;3~5月,全国粗钢日均产量连续三个月同比增加。在供需矛盾未有根本扭转的情况下,钢铁产能加快释放,进一步加剧了供大于求矛盾。

化解产能过剩压力增大。2016年钢铁等原材料工业的首要任务是去产能。但从2月起原材料市场的短期回暖刺激了部分关停产能的恢复,增大了原材料工业化解过剩产能的压力。以钢铁行业为例,2月起钢材价格的强劲反弹和钢铁行业利润的回升,使得部分停产但尚未关闭的“僵尸”钢厂恢复生产,4月日均粗钢产量创历史新高,5月全国百家中小型钢铁企业高炉开工率保持85%以上。大面积的复产无疑增大了钢铁行业去产能任务的难度。

对外贸易环境越发严峻。受全球经济增速放缓、贸易保护主义升温等因素影响,2016年1~5月我国原材料产品遭受了十多个国家的反倾销或反补贴调查,贸易环境持续恶化。特别是钢铁产品仅5月一个月就受到了来自欧盟、智利、美国、越南、澳大利亚、印度、哥伦比亚、加拿大和马来西亚在内的多个国家发起的反倾销调查或者反倾销裁定,堪称

“黑5月”。最为严重的是来自美国的制裁,5月20日,美国对包括中国在内的碳合金钢定尺板做出反倾销产业损害调查肯定性初裁,同时对进口自中国和韩国的该产品做出反补贴损害调查肯定性初裁;24日,美国表示将进口自中国的冷轧扁钢最终进口税率提高至522%,反倾销税定为265.79%,反补贴税提高至256.44%;26日,美国际贸易委员会发布公告,决定对中国输美碳钢与合金钢产品发起337调查。这是中国钢铁产品首次遭遇“337调查”,如果涉案的中国企业没有及时应诉或败诉,我国的部分碳钢和合金钢产品将被迫退出美国市场。

C 运行趋势

投资增速放缓 出口压力增大

赛迪智库分析预测,今年下半年,我国原材料工业生产和投资增速继续放缓。一是美国、欧元区、日本等主要经济体经济呈现弱复苏的态势。美国经济在宽松的金融条件和不断加强的住房和劳动力市场支持下,有望低速稳定增长,但加息预期也给美国经济带来了较大的不确定性;受英国脱欧影响,英镑、欧元短期内难有较大反弹,原本就比较疲弱的欧元区经济下行压力加大;日本经济有望小幅增长,但受消费、投资、出口形势不利影响,增长动能并不强劲。二是国内经济缓中趋稳,但实体经济回升动力仍然不足。从经济景气状况来看,自3月以来制造业PMI虽然回升到50%以上,但仅保持在50.1%左右,对经济的拉动作用乏力。

出口压力增大。预计下半年,受欧美等国家经济弱复苏、外部需求疲弱等因素影响,我国原材料产品贸易环境不容乐观,出口将面临较大压力。在全球钢铁、电解铝等产品产能过剩的背景下,我国初级原材料产品由于出口量大,价格低廉,会给全球市场造成较大的冲击,因此容易成为国外反倾销、反补贴的对象。在去产能的过程中,部分国内企业积极“走出去”利用国际市场化解国内产能压力,也会遇到贸易摩擦。总之,严峻复杂的贸易形势、愈演愈烈的国际贸易保护主义,以及趋紧的外部环境和不断加剧的国际市场竞争等因素相互叠加,下半年我国原材料产品遭遇国际贸易救济调查案件的数量将不会减少,出口形势依然严峻。

部分行业经济效益有可能下滑。预计下半年,我国部分原材料工业经济效益可能会有所下滑。一方面,原材料工业作为节能减排的大户,环保压力不会减轻,政府会通过更加严格的环境标准和排放指标来限制钢铁等产能扩张,环保成本会大大增加。劳动力成本、土地成本的持续上涨,融资难等问题的困扰,都会增加原材料行业的生产经营成本。另一方面,大部分产品价格受产能过剩、供大于求矛盾影响,呈现震荡调整局面,原材料企业经济效益不容乐观。以钢铁行业为例,5月底钢材价格指数受铁矿石等原燃料价格下降的影响,在环比连续上涨5个月之后首次出现下降,预计下半年原燃料价格对钢价的支撑作用会进一步减弱,钢铁企业经济效益存在下滑风险。

D 政策建议

扩大有效需求 推进供给侧改革

基于当前行业面临的内外形势,赛迪报告提出了“扩大有效需求,缓解供需矛盾;实施供给侧改革,稳步推进去产能工作;扩大交流合作,积极应对贸易摩擦”三大建议。

首先,扩大有效需求,缓解供需矛盾。专家建议,一是深入推进新型城镇化建设,利用城镇建设的大规模开展和绿色建筑的兴起带动绿色建材、钢结构等高附加值产品的消费,拓展高端原材料产品的应用领域,扩大应用规模;二是继续落实政府加大基建投资、降息、减税等一系列稳增长政策,通过扩大下游基建需求、给企业减负等方式,增加对国内原材料产品的需求,带动原材料工业平稳增长;三是充分利用“走出去”、“一带一路”等国家重大战略带来的机遇,借助高铁、核电等优势产能“走出去”和沿线国家基础设施建设需求的释放,推动我国钢铁、有色等产品融入全球高端制造业供应体系,扩大国际市场份额;四是加强原材料生产企业与下游企业的生产应用合作,实现供需有效对接,缓解供过于求矛盾。

其次,实施供给侧改革,稳步推进去产能工作。专家建议,一是严格落实已经出台的钢铁、建材、有色行业的去产能指导意见,严格控制新增产能,加快退出过剩产能,对违法违规新增产能要严肃问责,对不符合法律法规、产业政策和相关标准的企业,要限期整改,未达到整改要求的,要依法依规关停退出;二是推动企业兼并重组,鼓励优势企业、大集团实施兼并重组,优化资源配置,改善技术水平,完善配套产业链,提高综合竞争力,提升行业产业集中度;三是鼓励企业加大创新力度,支持企业优化产品结构,开发高附加值的新工艺、新技术、新装备、新材料,增强新产品和短缺产品供给能力;四是加快材料标准的制定修订,通过标准提升推动产品质量提高,逐步淘汰低端产能,优化产品结构。

再次,扩大交流合作,积极应对贸易摩擦。一是积极建立出口协调机制,引导、规范和保护企业境外投资活动,确保国内企业在国际市场有序公平竞争,对于行业企业面临的贸易摩擦事件或是遭受的不平等待遇,可借助高层外交、谈判、对话、WTO贸易政策审议等方式,消除误解和分歧,争取有利结果;二是发挥行业协会的组织协调作用,逐步开展对企业法律咨询、合同审核、涉外法律事务代理等全方位的服务,一旦遇到贸易纠纷,组织企业积极应诉,合理妥善解决贸易争端;三是出口企业应加强对世贸规则的学习和研究,熟悉国际环境和市场变化,规范自身生产和营销行为,最大限度地规避贸易争端。