中国粉体网讯 8月31日,南玻集团发布2022年中报。上半年公司录得总营收65.19亿元,归母净利润10.01亿元,其中第二季度营收超过37亿元,为历史新高。此外,净利润增长超过200%的工程玻璃业务,以及收入同比增速达到225.49%的太阳能及相关业务成为上半年的最大亮点。

收入结构调整开始显效

半年报显示,上半年,公司实现营收65.19亿元,同比微降1.45%;归母净利润10.09亿元,同比下降25.98%。

尽管业绩同比有所下滑,但分季度看,仍然不乏亮点。南玻集团第二季度37.34亿元的营收,创下其单季度营收的历史新高,归母净利润6.17亿元也为近一年来的季度新高。

市场分析人士认为,南玻集团之所以与同行比较表现出相对稳健的发展态势。与公司产品定位以及市场需求差异密切相关。而从收入结构看,也确实可以发现南玻集团正在对产品结构进行优化调整,一定程度上减轻了行业不利因素对公司业绩的影响。

依托集团产业链优势,上半年,工程玻璃板块业务净利润提升216.17%,成为中期业绩中的最大亮点之一。另一块业务增量来自太阳能及其他产品板块收入,上半年营收达到14.34亿元,同比增长225.49%,占总营收比例从去年中期的6.66%大幅上升至21.99%。

此外,南玻集团上半年玻璃业务的毛利率维持在30%以上,处于行业领先水平。而产品多元化的策略,使其业务的整体毛利率也达到28.86%,有效对冲了下游行业景气度下降及原材料价格上涨带来的不利影响。

光伏玻璃产能逐步释放

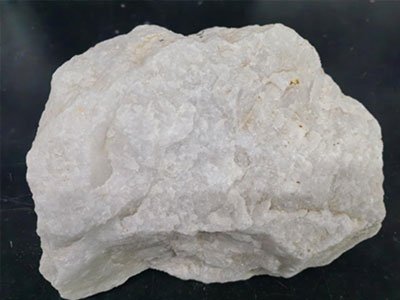

经过十多年的建设发展,南玻在光伏领域已形成覆盖上游资源、中端制造和终端运营的完整产业链,目前拥有高纯晶硅产能10,000吨/年、硅片2.2GW/年、铸锭提纯单晶用料7200吨/年、电池片0.6GW/年、组件0.6GW/年的生产能力,并持有光伏电站139MW,具备较强的协同效应。

目前南玻集团在东莞、吴江拥有两条光伏压延玻璃原片生产线,及配套光伏玻璃深加工生产线,年产约43万吨光伏压延玻璃原片,并拥有7200万平方米/年光伏玻璃深加工产能,产品涵盖2-4mm多种厚度深加工产品。此外,公司于凤阳在建4座日熔量为1200吨的光伏玻璃生产窑炉及配套加工线,于咸宁在建一座日熔量1200吨的光伏玻璃生产窑炉及配套加工线,产能扩张正有序进行。半年报显示,南玻凤阳一号窑炉、二号窑炉分别于今年5月、8月点火,东莞光伏玻璃产线也完成技改升级并于2022年8月点火复产。

天风证券预计,“十四五”期间我国光伏玻璃需求有望快速增加,以集中式光伏组件为参数,预计2025年的需求量有望达到5.65万吨/天,复合年增长率为16.2%,市场空间广阔。随着新建产线逐步投产,光伏玻璃业务有望助力南玻集团进一步提高创收能力。

除光伏玻璃外,南玻太阳能业务也有显著进展。南玻宜昌高纯晶硅项目在今年第一季度技改复产后,产品品质和产能较停产前均有明显提升,产能突破历史新高,其中国标电子三级产能占比接近95%,对应产品已达到N型电池客户的使用要求,目前已进入天合、晶科、阿特斯、高景、双良节能等知名企业的供应链;单晶硅片实现供应爱旭、捷泰、晶科等TOP5电池片厂家;组件业务已于报告期内完成500MW高功率、大尺寸组件生产线建设并顺利投入生产。

根据CPIA统计,预计2022年全年全球光伏装机205-250GW,同比增长21%~41%;中国装机85-100GW,同比增长55%~82%。未来全球光伏装机量将持续提升,预计到2025年全球及中国新增装机量将分别达到270-330GW、90-110GW。

随着南玻集团在该领域的布局逐步落地,太阳能业务有望为公司开启第二成长曲线。

下半年仍稳字当头

如何应对未来多变的宏观环境,以及如何“活得更好”是许多公司正在面临的现实问题。

南玻集团在财报中也表示,“受疫情反复和国际复杂政治环境影响,国内经济依然面临诸多挑战和不确定性。2022年下半年,公司将强化对市场的关注,根据市场变化及时调整策略,通过稳健经营,完成年度核心工作目标。”

在财报中,南玻对各个板块的业务都进行了详细的战略规划和风险应对措施,整体可以总结为“巩固现有市场地位,挖掘成长潜力”,例如针对太阳能板块,公司将加强全产业链的资源整合力度,提高研发投入,强化运营管理,在市场细分领域保持企业竞争力。

财务方面,南玻集团期末现金及现金等价物余额为28.64亿元,同比增加73.82%,短期内流动性无虞,资产负债率维持在45%左右的正常水平,结构也相对健康。

基于当前宏观环境下的不确定性,房地产、消费电子等下游行业需求下滑,以及大宗商品价格波动幅度高于往年,整个玻璃行业短期内业绩受到不利因素的干扰较多。中信证券预计,下半年玻璃需求有望边际好转,供给端也有望在行业大面积亏损下边际缩减。

(中国粉体网编辑整理/平安)

注:图片非商业用途,存在侵权告知删除!