中国粉体网讯 2024年3月,经过光伏寒冬漫长假期的年轻人小明已经憋坏了,他比任何时候都想去上班。正月刚过,小明终于在复工通知下返回了工厂,可他发现工厂的石英坩埚等产品产量一直很低,而且石英坩埚的质量也大不如前。打听一番才知道了原因,公司的高纯石英砂库存越来越少了。

这或许是个假想的故事,但石英坩埚内层4N8纯度的原料石英砂,价格从2023年初的8万元/吨涨到2023年底的40万元/吨,进口砂更是到了60万元/吨,靠强行延长坩埚寿命,各种回收利用技术手段才勉强撑起了2023年500GW的组件出货量。

2024年,内层砂会继续是光伏高速增长的桎梏吗?

1.2023供不应求

光伏行业是高纯石英砂主要增长点。据相关机构测算,单晶坩埚用高纯石英砂2023年需求约为9.3万吨,缺口约有1.2-1.7万吨。美国尤尼明公司拥有北卡罗来纳州Spruce Pine高纯石英矿区,生产的高纯石英砂占到全球市场份额的80%,许多国家高纯石英砂来源都可以追溯到尤尼明,具有绝对性垄断优势。

我国,也仅仅只有石英股份等几家公司有能力生产高纯石英砂,但由于尤尼明的垄断地位等原因,市场份额仅能占据一小部分。在石英股份11月的业绩交流会上也明确回应公司的矿源国内外都有。但国内高纯石英砂受制于矿源限制,产能较小,难以满足全国光伏和半导体石英坩埚用量需求,石英坩埚内层砂仍以国外进口为主,石英股份主要通过长期框架协议采购巴西、非洲、印度、美国等地矿石。

2023年4月21日,☞☞尤尼明在官网公布其2亿美元扩产计划,在2023-2025年将产能扩至2022年的2倍(产能1.3万吨提升至2.6万吨)。但另一坏消息是根据业内消息,挪威TQC已经放弃6000吨高纯石英砂扩产计划,而尤尼明项目扩产预计在2024年上半年才能开始有前期产出,2.6万吨产能要到2025年才能实现。

因此2023内层坩埚石英砂的主要增量来自石英股份。2023年四季度,石英股份5万吨新产能中50%占比为中、内层砂,尽管不能改变今年四季度与明年的紧缺局面,但还是在一定程度上抑制了内层砂价格的继续上涨。

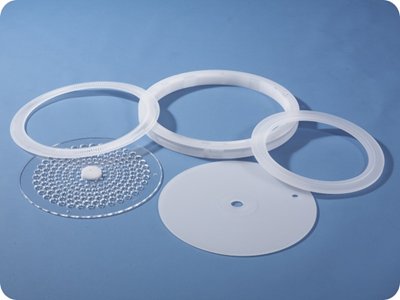

高纯石英砂是单晶石英坩埚主体核心材料,成本占比高达72%。高纯石英砂涨价导致石英坩埚价格攀升。据统计,2021年12月,石英坩埚约为4000元/只;2022年10月,价格大概1.2万元/只;到2023年5月,光伏用36英寸高品质石英坩埚最新价已经上涨到2万元/只左右;到2023年底,36英寸石英坩埚已经涨到约4万元/只。

据相关机构测算,坩埚用高纯石英砂2023年需求约为9.3万吨,缺口约有1.2-1.7万吨。而近三年来全球年新增光伏装机量平均增幅达到50%。随着光伏需求持续上升,光伏坩埚高纯石英砂会明显呈现出供应不足的趋势,2024年内层4N8纯度石英砂,够用吗?

2.2024供需分析

如果2024年光伏新增装机量还能保持50%的增幅,那么2024年全球新增光伏装机量将达到600吉瓦,对应高纯石英砂的需求将是21万吨,内层砂用量将达到6.3万吨以上。

2023年以前,全球仅美国尤利明、挪威TQC、石英股份三家企业具备量产高纯石英砂的能力。前两家依靠天然高纯石英砂原料优势,石英股份除了靠自身提纯加工技术优势,很大程度上还是依赖于原料砂的进口。

2023年,尤尼明宣布将Spruce Pine矿场扩产,2025年扩产完成后产能才将翻倍。预计公司2023年底有1.6万吨光伏内层砂产能,2024底末将有2.2-2.4万吨产能,2025年或将拥有3万吨出口能力。

挪威TQC维持1.2万吨光伏内层砂产能,尤尼明 + TQC ,约不到3万吨内层砂产能。2024年和2025年的新产能投放,纯属远水解不了近渴,能帮中国光伏行业解决2024年内层石英砂危机的,还得靠自己。

2023年四季度,石英股份5万吨新产能中50%占比为中、内层砂,一定程度上对2024年光伏新增产能是极大的助力;而石英股份此前的老产能,仍以中、外层砂为主,或是依赖进口原料砂为主。因此,2024年内层石英砂的缺口量还有1.5 - 2万吨。

不过,一家新成立的石英砂企业,或将打破这一僵局。2021年9月,江苏泓顺硅基半导体材料在盐城大丰成立,主要从事4N8、5N、5N4高纯石英砂及其制品的研发和生产,成为国内唯二具有生产光伏中、内层高纯石英砂的企业。

2022年3月,鸿顺一期产能2万吨建成投产;2023年10月,鸿顺二期6万吨建成投产。有报道称,两期总产能8万吨,实际产量不会低于4-5万吨/年。

如此看来,2024年内层石英砂应该够用了。

3.内层砂的紧平衡

尽管尤尼明 + TQC + 石英股份 + 鸿顺硅基,2024年度内层石英砂供应量似乎能满足2024年全球新增光伏装机50%的增长逻辑,但供应的“弦”依然是紧绷的。

先不说进口石英砂随时可能面临的政策性限制、关税限制,单石英股份自己在2023年底的新产能是否能再2024年如期爬坡、量产并保质,还需要验证。

而鸿顺硅基在2023年中接受粉体网记者采访时更是坦言,生产内层砂的要求比较高,放量比较慢。石英股份在投资者问答中被问及鸿顺硅基的竞争压力时更是表示“产品是否可以满足下游使用需求,一切以市场说了算”(显然认为鸿顺的产品还需要时间被客户认可)。

2023年四季度,石英股份计划投资 32 亿元将高纯石英砂产能增加三倍。将形成年产 6 万吨高纯石英砂、15万吨半导体级高纯石英砂及 5800 吨半导体石英制品的生产能力,项 目建设周期为 36 个月,建设地点为江苏连云港市东海县,原公司厂房附近。预计项目投产 时间为 2026 年。

此外,一直被行业期待的凯盛科技,其开发的人工合成高纯内层石英砂也在紧锣密鼓的研发试用中。但有专家称,人工合成的石英砂纯度过高,反而缺少了天然石英砂中的某些稀有元素“杂质”,导致石英坩埚太“脆”,使用寿命不够。2024年度,凯盛科技能否在这一领域得到突破,还不好说。

虽然是2024年高纯石英砂的需求21万吨是沿用50%的增长率预测的,但即便按照25%的增长需求,2024年的高纯石英砂依然是紧平衡的状态,依然会是光伏产量爬坡的一道枷锁。

最近,内层石英砂的价格已在40万/吨左右略有下降,但通常认为这是年初光伏去库存生产滑坡下的微调。春节复工后,内层石英砂将何去何从?

(中国粉体网编辑整理/星耀)

注:图片非商业用途,存在侵权请告知删除!