中国粉体网讯 为达到“碳达峰、碳中和”目标,新能源和新材料产业发展迎来新的机遇,硅行业已被推向新的发展高地。我国是全球最大的工业硅生产国,近年来工业硅产量全球占比不断提高。本篇通过有国内代表性的工业硅区域分析其产业现状。

图片来源:安阳开拓冶金耐材公司

1 工业硅产能概括

据统计,2021年全球工业硅产能632万吨,其中我国工业硅产能499万吨,占全球产能高达79%;全球工业硅总产量为412万吨,其中中国产量达321万吨,占比约78%。2014—2021年,我国工业硅产能占全球产能比例均保持在75%—80%范围内,产能具有绝对优势。

2 工业硅生产成本分析

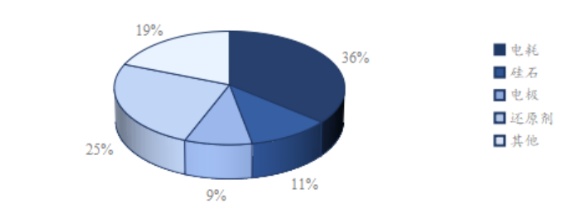

工业硅是资源性、高耗能、高污染冶金行业,电力成本占工业硅生产成本比例较高,生产1t工业硅消耗大约10,000~13,000度电,电力成本在总生产成本中占比高达30%~40%,碳质还原剂占工业硅生产成本的25%~30%。

工业硅成本模型

3 工业硅三大产地

国内工业硅产能分布具有明显的地域特征,主要集中在原料资源、电力资源较丰富和成本较低的西北、西南地区。

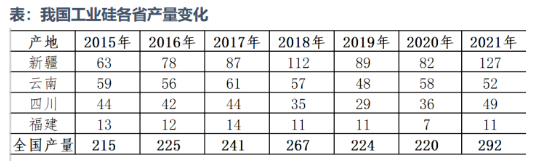

据统计,2021 年我国工业硅前三大产区依次是新疆(127 万吨)、云南(52 万吨)、 四川(49 万吨),分别占比 44%、18%、17%,三省份合计供应量接近八成,其他产量零散分布在福建(11 万吨)、内蒙古(10 万吨)、甘肃(10 万吨)、陕西 (7 万吨)、贵州(6 万吨)等省份。

2022年1-11月,全国工业硅产能628.6万吨,其中有效产能593.3万吨,较去年同期增加13.51%;新疆、云南、四川工业硅产能占比分别为34%、22.5%和16.5%,约占全国总产能的73%。产量方面,2022年1-11月产量总计299.01万吨,同比去年增加18.29%;新疆、云南、四川三省份工业硅产量约占全国总产量的78%。

(1)云南工业硅:水电优势+硅石矿资源优势

云南,作为我国工业硅第二大产出省,主要特点有:

◆硅石资源丰富,且资源较优质。硅矿石作为工业硅冶炼的主要原料,占比成本10%-15%,云南省是国内硅石矿分布较广、查明资源储量较多的省份。已发现并查明资源储量的硅石矿主要分布在云南保山龙陵、昌宁县、怒江、德宏以及昭通市周边县级地区。经查明并登记在省资源储量表上的冶金用石英岩矿产地共计10处,冶金用脉石英矿产地共计2处,玻璃用石英岩矿产地共计1处。

◆电力资源丰富:云南水电丰富,具有较大的成本优势。云南省以金沙江、澜沧江、怒江三江水系占据云南省可开发装机总量的92%以上,以怒江为交汇处,按照“两库十三级”开发,总装机量达到2132万千瓦,具有其资源集中,交通便利等优势,是全国水电资源的“富矿”。其次是德宏州产区目前已建成投入运行的水电站130座,装机容量266.28万千瓦,在建电站24座,装机容量56.2万千瓦。其次是保山地区水电装机总容量为212.75万千瓦,年发电量约67.37亿千瓦时。

◆向下游发运的成本较低。

产能分布情况:据悉,云南共有工业硅生产企业65家左右,涉及冶炼矿热炉子达到139台,2021年全国产能499万吨,云南工业硅产能总量130万吨占比全国产能26%。

(2)四川工业硅:水电优势

四川产区与云南的生产特点基本一致,采用水电、全年开工率一般,运输成本居中,但明显更缺乏硅石资源。

生产工艺:迫于环保压力以及低硫焦成本过高,四川地区生产工艺已逐渐由早期的半煤半焦工艺,转为全煤工艺,覆盖率在80%以上,合格率略低于半煤半焦和高煤低焦工艺。

原料构成:硅石、硅煤(洗精煤&籽煤)、木片、电极等原料构成。

川滇地区工业硅季节特征

川滇地区工业硅生产具有明显的季节性变化。采取“水—电—硅”的生产模式,十分依赖丰水期的低电价。2021年丰水期电价较枯水期低0.1-0.25元/吨,合计每吨工业硅成本降低1300-3250元,因此枯水期存在大规模减产,生产季节性较强。一般5-10月份丰水期产量较高,开工率大多维持在70%左右甚至更高,枯水期则产量较低,开工率仅20%-30%。

(3)新疆工业硅:自然资源丰富+电价平稳

新疆地区由于拥有较强的能源、资源优势,工业硅投资项目层出不穷。自 2015 年超越云南,成为我国工业硅产量第一省份,被称为“中国工业硅谷”。作为硅基材料原材料工业硅的生产重省,新疆工业硅产量从2018年首次突破百万吨级,2021年新疆产量115万吨,常年稳居我国工业硅产量榜首位置。

从季节性数据看,川滇地区由于生产对水电依赖度较高,供给季节性特征明显,相比之下,新疆采取“火—电—硅”的生产模式,火力发电的电力供给较为稳定。全年电价平稳,生产稳定,有着更为明显的电力优势。

从生产原料来看,新疆工业硅生产企业的优势在于相对廉价的自然资源,其中包括电力资源和工业硅生产过程中作为还原剂的煤炭资源,以上两项成本占到工业硅生产总成本的60%-70%。

新疆工业硅产业在全国的地位日趋重要,但新疆缺乏优质硅石,约40%的工业硅生产所用硅石需从外地采购,导致新疆地区生产高品位工业硅存在难度,因此并不能完全替代西南地区的工业硅生产。且新疆物流成本高,一定程度影响新疆工业硅产品在市场上的销售进度。

参考来源:

【1】和讯网.“硅”期将至(二):我国工业硅产销保持稳步增长态势

【2】梅向阳,等.云南省工业硅产业分析及发展建议.轻金属.2022.

【3】闫瑾.新疆崛起对中国工业硅产业的影响.世界有色金属.2020.

【4】我的钢铁合金《走进中国工业硅产区“绿色硅材,光伏之都”云南上篇》

【5】我的钢铁合金《工业硅实地调研总结—四川篇》

【6】红塔期货.《2023年工业硅供给端变量分析》

【7】中国有色金属报.《我国工业硅整体优势明显》

【8】国投安信期货《一文了解中国工业硅的生产》

(中国粉体网编辑整理/星耀)

注:图片非商业用途,存在侵权请告知删除!