中国粉体网讯 在新能源汽车起步阶段,动力电池市场份额的80%被磷酸铁锂(LFP)所占据,然而后面补贴政策的出现,使得三元锂电池市占率突飞猛进,到2020年,三元锂电池的装机量占比达到了61%。

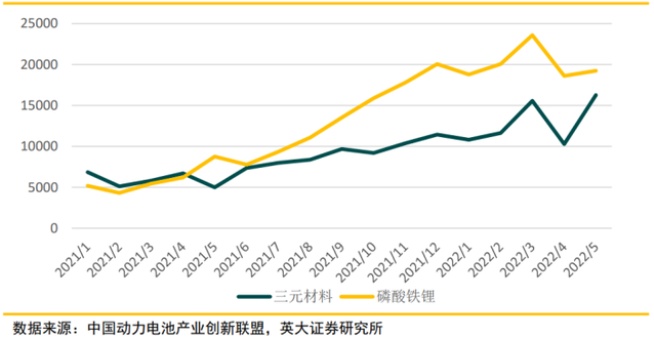

不过形势在2021年开始出现转变。一方面,频繁的电池自燃事故让消费者不得不再次审视电池安全的重要性;另一方面,补贴退坡、原材料价格飞涨也迫使汽车厂商考虑是否还要执着于三元锂电池。2021年,磷酸铁锂电池装机量累计79.8GWh,占比51.7%;三元锂电池装机量累计74.3GWh,占比48.1%。2022年前6个月,磷酸铁锂电池累计装车量达64.4GWh,占比58.5%;三元锂电池累计装车量达45.6GWh,占比41.4%。

磷酸铁锂和三元材料装机量变化曲线

然而根据工信部官网发布的新能源推广应用推荐车型目录信息显示,2022年,磷酸铁锂电池系统的最大能量密度为161.27Wh/kg,这一最大值近两年几乎没有变化。尽管磷酸铁锂电池凭借成本低廉、安全性强等优势,在产量、装车量方面反超三元电池,但磷酸铁锂电池的能量密度已接近天花板。

在此背景下,磷酸锰铁锂(LMFP)作为磷酸铁锂的升级替代材料备受市场关注。

加“锰”的快乐

磷酸锰铁锂是在磷酸铁锂的基础上添加锰元素而获得的新型正极材料。其优势主要包括:

(1)磷酸锰铁锂相较于磷酸铁锂具有能量密度优势。磷酸锰铁锂的电压平台高达4.1V,其值显著高于磷酸铁锂的3.4V。高电压平台可以提高对应电池的能量密度,相当条件下其理论能量密度比磷酸铁锂高15%-20%,基本能够达到三元电池NCM523的水平,从而可以为电动车提供较磷酸铁锂电池更高的续航里程。

(2)磷酸锰铁锂相较于磷酸铁锂具有低温性能优势。磷酸锰铁锂在-20℃下容量保持率能够达到约75%,而磷酸铁锂的容量保持率为60%-70%。

(3)磷酸锰铁锂相较于三元正极具有安全性优势。与三元相比,磷酸锰铁锂具有橄榄石型结构,充放电时结构更加稳定,比三元有更好的安全性和循环稳定性。

(4)磷酸锰铁锂具有成本优势。因全球锰矿资源丰富,磷酸锰铁锂成本较磷酸铁锂仅增加5%-10%左右,考虑到锰铁锂能量密度的提升,电池装机成本上,磷酸锰铁锂单瓦时成本略低于磷酸铁锂,并大幅低于三元电池。

加“锰”的烦恼

作为磷酸铁锂电池的坚定支持者比亚迪,其实早在2013年就开始了对磷酸锰铁锂的探究、升级,不过2016年的时候比亚迪终止了相关技术的开发。

终止的背后,除了当时的动力电池补贴政策对磷酸锰铁锂不友好之外,肯定也有材料本身的原因。

“锰元素的加入可以提升原本磷酸铁锂电池的能量密度,但与此同时,锰加入后,材料的锂离子扩散速度和电子电导率均会降低。因此,为了实现磷酸锰铁锂更高的放电比容量,需要减小材料一次颗粒尺寸,但小的纳米颗粒也带来一系列副作用,如压实降低、吸水性高,导致高温循环性能差和胀气问题。”中国科学院宁波材料技术与工程研究所研究员夏永高表示。

21年的时候,江苏力泰曾举办了关于磷酸锰铁锂的专享交流会议,其中明确提到:铁锂是半导体,加点碳就可以了,而锰铁锂是绝缘体,颗粒还很小导致加工技术路线很难。目前行业没有一家有统一技术路线,具备技术壁垒。

磷酸锰铁锂发展状况

(1)单独使用

单独使用时,磷酸锰铁锂理论容量虽然与磷酸铁锂相同,为170mAh/g,但它的电极电势远高于磷酸铁锂,因此具有潜在的高能量密度优势。当磷酸锰铁锂的实际容量发挥到与磷酸铁锂相同的程度,其能量密度比磷酸铁锂提高15%-20%。

(2)混合使用

除了单独使用,磷酸锰铁锂与其他正极材料混用,以提升电池性能,也是磷酸锰铁锂产业化的一大方向。

例如,星恒电源已在磷酸锰铁锂的复合技术改善上有重大突破。“这种技术改善的核心,是将锰酸锂和磷酸锰铁锂混掺,使电池的低温、安全、循环等性能更为优异。”星恒电源电池工程院院长赵成龙表示,预计在未来的两三年,磷酸锰铁锂仍以混合使用为主。

此外,高工锂电认为,未来2-3年磷酸锰铁锂将更多的以复配三元材料方式加以应用。磷酸锰铁锂现阶段单独使用还存在一些问题,其更适合用作三元锂电池的辅助材料,既可以兼顾能量密度,又可以提高三元电池的安全性能。长远来看,随着其成本下降,循环性能改善,将加速完成从辅材到主材的升级过程。

磷酸锰铁锂企业布局

作为尚未实现全产业链认证和商业化的电池路线,磷酸锰铁锂目前正处于量产的前夜。电池企业、正极材料厂商近期正积极布局。

电池企业方面,宁德时代、国轩高科、天能股份等纷纷瞄准该赛道加大布局。

2021年12月,宁德时代4.13亿元投资磷酸锰铁锂厂商力泰锂能,成为其第一大股东。据悉,力泰锂能现有年产2000吨磷酸锰铁锂生产线,近期又计划新建年产3000吨磷酸锰铁锂产线。

国轩高科现已申请大量正极材料相关专利,重点布局磷酸铁锂、磷酸锰铁锂和三元材料。其中自主研发了“FP1865140-15Ah方形磷酸锰铁锂锂离子蓄电池”。

天能股份也曾公开表示,公司已具备高镍三元、磷酸铁锂、磷酸锰铁锂、三元复合锰锂等产品的生产能力。

正极材料厂商方面,目前德方纳米、鹏欣资源、百川股份、中贝新材料、光华科技、当升科技、天津斯特兰等均有所布局。

2021年9月,德方纳米发布公告,公司拟在曲靖经济技术开发区投资20亿元建设“年产10万吨新型磷酸盐系正极材料生产基地项目”;今年1月,其再次计划扩产33万吨新型磷酸盐系正极材料。预计今年年底产能达12万吨,明年可达18-20万吨。

今年1月,由中贝科技、鹏冠新材料、百民冠达共同投资的中贝材料3万吨磷酸锰铁锂项目落户山西;6月,中贝材料锂电智能制造一期项目年产万吨磷酸锰铁锂材料智慧工厂,完成交付并全面投产。

值得一提的是,磷酸锰铁锂现已率先进入两轮电动车终端。星恒、天能均以其作为战略方向,不断加快生产布局。

2021年12月,星恒电源将锰酸锂和磷酸锰铁锂混掺,推出“LONG终身保”产品;今年4月,还与龙蟠科技子公司常州锂源就磷酸锰铁锂材料项目签署战略合作协议。双方将在磷酸锰铁锂等系列产品的研发、生产及销售业务领域开展战略合作。

天能生产的磷酸锰铁锂18650电池也已成功应用在小牛新款F0系列电动车中,其低温性能提升超25%。

结语与展望

磷酸锰铁锂作为是磷酸铁锂电池的升级方向之一,尽管过去受限于其较低的导电性能与倍率性能,但随着碳包覆、纳米化、掺杂、补锂技术等改性技术的进步,磷酸锰铁锂导电性、循环次数等缺点也在被逐步弥补,国内头部的电池与正极企业在专利方面加快储备,并相继开启了量产规划,磷酸锰铁锂产业化进程开始加速。

结合磷酸锰铁锂电池应用领域以及电池产品的验证周期分析,高工产研锂电研究所(GGII)预计,2023年磷酸锰铁锂正极材料有望迎来一定规模出货。到2025年,磷酸锰铁锂正极材料出货量将超35万吨。

参考来源:

1、财经早餐,《磷酸锰铁锂,到底猛在哪里?》

2、中国能源报,《动力电池催热锰基材料》

3、上海证券报,《磷酸锰铁锂“量产”前夜 上市公司争相储备产能》

4、中国证券报,《新能源车领域需求大 磷酸锰铁锂产业化提速》

5、高工锂电,《磷酸锰铁锂产业化应用“快进”》

(中国粉体网编辑整理/长安)

注:图片非商业用途,存在侵权告知删除!