中国粉体网讯

1、宏观经济背景

2020年,新冠肺炎疫情爆发,受其影响,一季度,国内经济明显收缩,投资、消费、出口均出呈现了萎缩态势,GDP 同比下滑6.8% 。一方面,疫情导致企业经营及居民活动受限,供给和需求同时放缓,商业活动陷入停滞,企业盈利大幅下滑,失业率小幅上升,商业投资也受到打击。另一方面,疫情在全球的持续蔓使全球经济陷入衰退,国际贸易、供应链受到冲击,外需急剧下滑等因素也给我国经济带来一定压力。二季度,得益于国内疫情的有效控制,3 月以来企业复工复产进程不断加速,整体消费需求也在逐渐修复,叠加一系列货币、财政政策的扶持,近一段时间以来的经济数据出现了较为明显地改善。二季度国内 GDP 同比增长3.2% ,好于市场预期,其中固定资产投资累计同比从2月份-24.5% 回升至6 月份-3.1% ;社会零售销售累计同比从2 月份-20.5% 回升至6 月份-11.4% ;进出口金额累计同比自2 月份-10.9% 回升至5 月份-6.6% 。但是全球疫情还未结束,国内服务业、进出口行业受到的负面影响尚未完全消除,国内经济依旧面临较大的下行压力。即便如此,中国全年经济增速预计仍将能达到 2% -3% ,明 显好于全球其他主要经济体。

2、氧化铝市场形势分析

氧化铝市场概况

2019年国内氧化铝市场总体走弱,价格重心下移,氧化铝总产能处于过剩状态。电解铝行业经历了2016年以来的供给侧改革后,2019 年国内电解铝产量近20年来首次出现负增长,氧化铝需求降低。同时,氧化铝成本因矿石价格高企而处于较高水平,行业亏损面较大,倒逼氧化铝运行产能下降。海外氧化铝产能增加明显,进口氧化铝对国内市场形成冲击,进一步压低了国内氧化铝价格。另外,2019年氧化铝价格波动较小,限制了贸易商在市场中的操作空间,贸易活跃度下降。

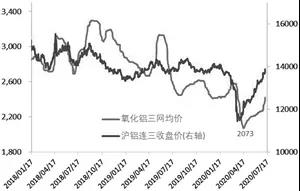

2020年初以来,新冠肺炎疫情对氧化铝市场形成巨大影响。一季度,铝价大跌倒逼高成本铝企减产,氧化铝市场在1月份形成的涨势被打断,进入急跌走势。但2月新冠肺炎疫情国内爆发,生产氧化铝所需铝土矿、煤炭、烧碱等原辅料供应受限,国内氧化铝减产约550 万吨左右,运行产能下降至约6350万吨,导致氧化铝价上行,北方成交价从 2500 元/吨上涨至 2550 元/吨左右。随着国内疫情逐步控制,原料受限逐步缓解, 氧化铝价格随之下行,全国氧化铝加权报价4 月中旬跌到至低点2073元/吨。二季度,国内新冠肺炎疫情得到有效控制,铝价上涨,行业利润高企,带动电解铝产能投复产加快,氧化铝需求快速增加,而国内氧化铝运行产能提升缓慢,尽管有较可观的进口氧化铝,供应依旧短缺,推动氧化铝价格上涨,从4月中旬开始反弹。截至7 月17 日氧化铝三网均价2487元/吨,同比下跌102元/吨,跌幅3.9% ;较2019年底上涨70元/吨,涨幅2.9% 。

图.氧化铝三网现货均价及铝价格(元/吨)

供需情况

2019年情况

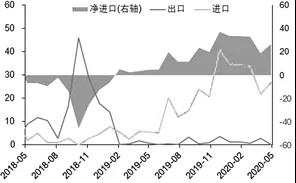

2019年12月末,氧化铝总产能达到8575万吨,同比增加1.3% ;运行产能6840万吨,同比下降8.9% ;全年氧化铝产量约7112万吨,同比下降1.0% 。全年氧化铝进口量为164.5 万吨,出口量为17.5万吨,净进口137万吨,四季度氧化铝进口增量较为明显。

2019 年国内氧化铝成本呈下降趋势,全国平均完全含税成本从年初的2707 元/吨下降至年末的 2514元/吨,山西区域平均完全含税成本从年初的2859 元/吨下降至年末的2740 元/吨左右。国内氧化铝成本不仅表现为区域差异大,而且区域内企业之间的成本差异也因规模、资金成本等因素逐渐扩大。山西地区部分高成本的中小氧化铝企业的生存压力陡增,若该趋势延续,这部分氧化铝产能面临被兼并或淘汰关停的风险。2019年国内氧化铝供应过剩约66万吨。

2020年情况

(1)供需情况

2020 年,氧化铝运行产能在一季度新冠肺炎疫情初期降至6330 万吨左右,一季度末恢复至6600万吨左右,二季度氧化铝运 行产能保持在 6500-6700万吨,较去年底减少300万吨左右。上半年,国内氧化铝新增产能100万吨,总产能达到7675万吨。2020 年1-5月中国氧化铝进口量为151.6万吨,出口6.5万吨,净进口145.1万吨。

7月中旬国内氧化铝运行产能6900万吨,电解铝运行产能对应氧化铝年化需求量7140万吨,另外,非冶金级氧化铝年化需求量约200万吨,合计年化需求约7340 万吨,国 内有近 440万吨缺口。从国际看, 2020年,海外氧化铝年化过剩约300万吨,4 月份以来澳洲氧化铝折合国内港口车板价一直低于国内价格, 进口氧化铝价格走势总体跟随国内氧化铝价格涨跌。7月中旬澳洲氧化铝 FOB价格上涨至283美元/吨,折合国内港口车板价约2432元/吨,仍低于国内氧化铝价格,海外过剩的氧化铝绝大多数将出口到中国。预计中国年度进口量在300万吨左右。综合供应、消费和进出口情况,目前阶段国内氧化铝供需年化短缺140万吨。

图.氧化铝进出口统计(万吨)

氧化铝价格上涨将带动产能恢复性增加,预计氧化铝复产产能400万吨,新投产产能200万吨,预计三季度末氧化铝运行产能将达到7500万吨。三季度末电解铝运行产能按照3800万吨计算,需求氧化铝产能7330万吨,加上非冶金氧化铝年化需求200万吨以及预计的年度进口氧化铝300 万吨,国内氧化铝供应年化过剩270万吨。四季度后期,氧化铝行业或再度面临减产风险,预计全年氧化铝产量6996 万吨,年度短缺12万吨左右。

(2)成本情况

2020年,受疫情影响原材料价格一度走低,1-5月氧化铝成本快速持续下降。5 月氧化铝全国平均完全成本2144元/吨,成本区间1880-2500元/吨,行业平均利润55 元/吨。氧化铝运行产能的完全成 本 90分位在2295元/吨附近,80分位在2241元/吨,约30%的氧化铝运行产能处于亏损。6-7月原材料价格企稳反弹,氧化铝成本小幅回升。7月氧化铝全国平均完全成本2238元/吨,成本区间2046-2550元/吨,按7 月 10日当 日三网均价 2439 元/吨 计算,行 业平均利润201元/吨。氧 化铝运行产能的完全成本 90分位在2430元/吨附近,80分位在2328 元/吨,约8% 的氧化铝运行产能处于亏损。7月份铝土矿等原材料价格处于上涨趋势,预计三季度氧化铝成本总体上移,9月份氧化铝成本将较7月份增加150元/吨至2400元/吨左右,成本80分位上移至2490元/吨附近。预计下半年氧化铝行业平均完全成本位于2450元/吨附近,成本80分位 约 2540元/吨;行业利润幅度维持 50-200元/吨。

3、结论

当前氧化铝供应处于小幅短缺或紧平衡状态。近期铝价反弹,电解铝提产意愿增强,氧化铝需求的增加率先得到体现。氧化铝企业的复产则需要氧化铝价格反弹并修复行业利润空间,氧化铝供应的增加在时间上略有迟滞,将推动氧化铝价格快速反弹。二季度,随着氧化铝价格走高,闲置产能将逐渐复产,氧化铝市场逐渐向供应平衡并向过剩状态偏移,这将限制氧化铝价格的反弹高度。预计全年氧化铝价格将围绕成本重心,全年价格间 2000-2700 元/吨,年 度均价 2400- 2500元/吨,较2019年下降约290元/吨。

在全球新冠肺炎疫情暂未完全消失的影响下,大宗商品价格变化的关键集中在终端消费,铝产业链各环节的传导也是自下而上。氧化铝总产能过剩的状态下,铝价水平也是氧化铝价格的主要影响因素。

(中国粉体网编辑整理/Betty)

注:图片非商业用途,存在侵权告知删除